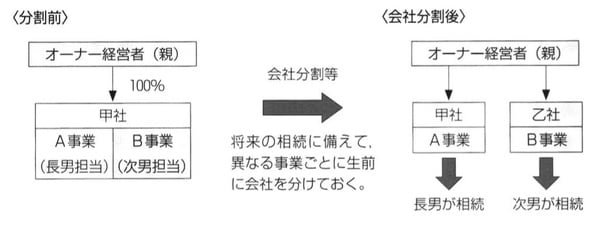

事業を2つに分けることで経営権争いを回避

会社を1社のみ経営する企業オーナーの相続において、複数の子供が後継者として想定される場合、その1社の経営権をめぐって親族内で争いが起きる可能性があります。そこで、会社分割や事業譲渡によって会社を複数に分け、複数の会社をそれぞれ子供に承継するという方法が考えられます。

たとえば、A事業とB事業を営む甲社の経営権をめぐって長男と次男が争ったとします。そのような場合、甲社の営む2つの事業の1つであるB事業を会社分割によって新設の乙社に移転するのです。これにより、A事業を営む甲社を長男に承継すると同時に、B事業を営む乙社を次男に承継することが可能になり、会社の経営権をめぐる争いを回避することができます。

会社分割には「相続税評価」が上昇するリスクも

会社分割や事業譲渡を行い、資産および負債を新会社に移転する際には法人税等の負担が伴いますので、注意しなければなりません。

また、会社分割後3年以内に企業オーナーの相続が発生した場合、以下のように株式の相続税評価が上昇するケースがあります。

第一に、3年以内に取得した土地や建物が通常の取引価額によって評価されることです。会社分割により上地や建物を移転した後、3年以内に企業オーナーの相続が発生した場合、相続税評価よりも高い価額で評価しなければなりません。

第二に、開業後3年未満の会社に対して純資産価額による評価が適用されることです。会社分割によって会社を設立した後、3年以内に企業オーナーの相続が発生した場合、その会社(分割承継法人)の株式は純資産価額による評価となり、類似業種比準価額よりも高くなる可能性があります。

第三に、会社分割によって会社規模が小さくなり、株式を割高に評価する可能性があることです。たとえば、大会社が中会社に変更となるようなケースが出てくるため、類似業種比準価額のみによる大会社の評価が、純資産価額との加重平均による中会社の評価となり、株式の相続税評価が高くなる可能性があります。

【動画/筆者が本記事の内容をわかりやすく解説!】

岸田康雄

島津会計税理士法人東京事務所長

事業承継コンサルティング株式会社代表取締役 国際公認投資アナリスト/公認会計士/税理士/中小企業診断士/一級ファイナンシャル・プランニング技能士