株式を分散させることが危険なワケ

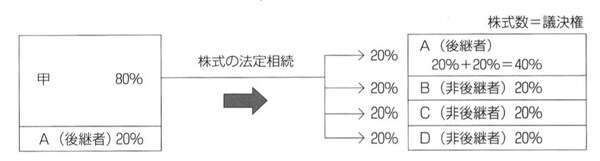

自社株式が相続財産に含まれており、後継者以外の者が保有することになった場合は、会社にとって好ましくない第三者に株式を譲渡されてしまう危険性があり、それが今後の企業経営において大きな問題となります。

このような事態を避けるためには、発行済株式の全部を譲渡制限株式としておくべきでしょう。株式譲渡制限会社の場合、その株式の譲渡については取締役会または株主総会の承認が必要となり、第三者への譲渡を防ぐことができるからです。

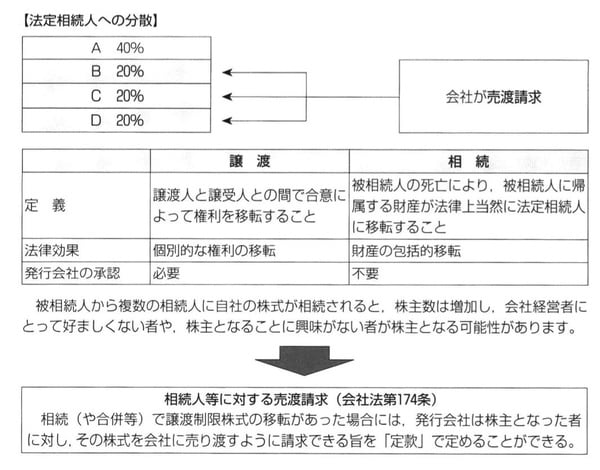

しかし、相続によって自社株式を取得する場合は、会社の譲渡承認を受ける必要がないため、株式が分散するおそれがあります。そこで、後継者は、会社法の制度を活用して株式を買い集めるのです。株式を集中させる方法として、以下の方法が考えられます。

会社が相続人に対して売渡請求を行う

1つは、後継者が他の株主から株式を買い取ることです。他の株主が取引価額に合意し、買収資金も準備することができれば、これが最もシンプルな方法です。

もう1つの方法は、定款の定めに基づき、会社が相続人に対して売渡請求を行うことです。

[図表2]のケースの対応策としては、B、CおよびDへ法定相続により移転した株式について、定款に定めを置くことにより会社が売渡請求を行うことができます。これによって、会社にとって不都合な者が株式を所有することを回避できるとともに、株式の分散を防止することができるようになります。

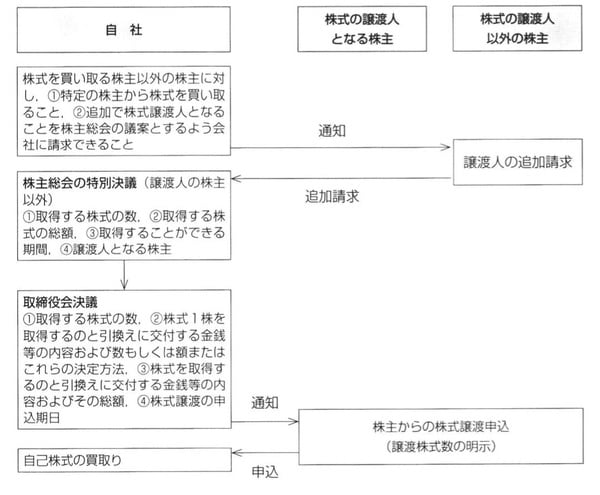

この点、通常の自己株式の取得には、株主総会の特別決議(議決権の過半数の株主の出席かつ出席株主の議決権3分の2以以上の賛成)が必要であり、特定の株主から取得する旨の決議を行う場合には、他の株主は自分を売主に追加するよう会社に請求することができます。

しかし、会社が相続人に対して売渡請求を行う場合、同じ自己株式の取得の手続きであっても、その株主総会決議の際に、他の株主が自分を売主に追加するよう請求することはできないこととされています。

以上のように、相続発生後において、自己株式の買取りによってある程度は対応することができます。しかし、相続発生後は相続人間のトラブルになるケースが多いため、少数株主の問題は企業オーナーの生前に解消しておくべきものでしょう。

会社の創業期には資本や株主を集めるために、子供たちや他の親族、友人などに自社株式を分散しがちです。しかしながら、後継者への円滑な承継を考えるならば、株式の所有関係を整理して、後継者への集中を図らなければなりません。

可能であれば、先代経営者が健在のうちに分散した株式を買い集めることによって、後継者に揉めごとを残さないようにしておくことが必要です。この点は、古参従業員に株式を持たせている場合についても同様です。退職した後にトラブルにならないように、きちんと整理しておきましょう。

【動画/筆者が本記事の内容をわかりやすく解説!】

岸田康雄

島津会計税理士法人東京事務所長

事業承継コンサルティング株式会社代表取締役 国際公認投資アナリスト/公認会計士/税理士/中小企業診断士/一級ファイナンシャル・プランニング技能士