2023年3月31日までに「特例承継計画」の認定を

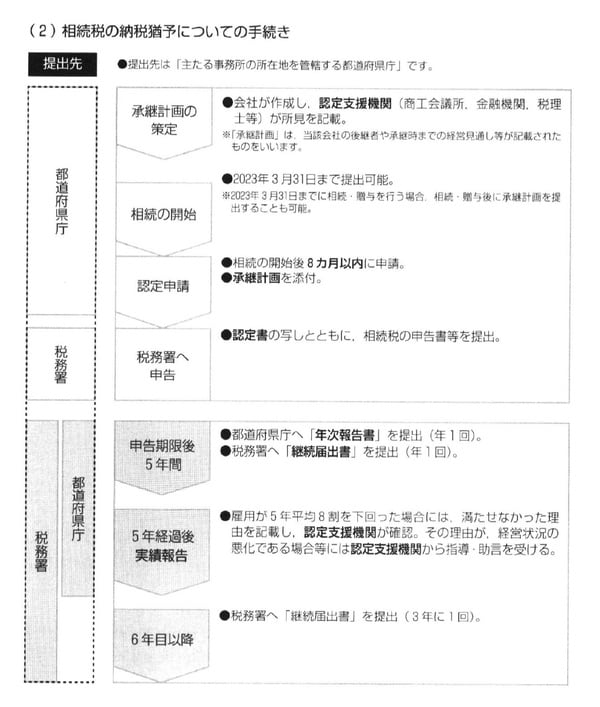

【1】特例措置の手続きの概要

特例措置は、事業承継税制(一般措置)の特例であり、2018年1月1日から2027年12月31日までの10年間で、2018年4月1日から2023年3月31日までの5年以内に特例承継計画書の認定を受けた特例認定承継会社について適用されます。

ただし、一般措置が併存していることに注意が必要です。それゆえ、既に一般措置を適用した会社は特例措置を適用することはできません。また、10年後に特例措置が廃止されて、一般措置に一本化される可能性があります。

[図表1]

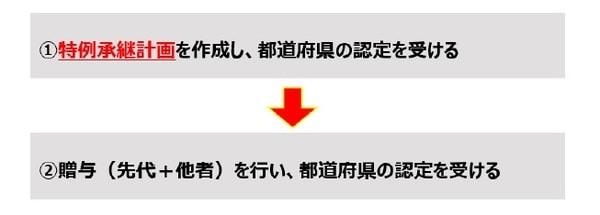

特例措置を適用することができる期間は限定されています。2018年4月1日から2023年3月31日までの5年間に、経営革新等支援機関の指導のもと、特例承継計画を作成し、都道府県に提出して認定を受けます。そして、特例承継期間10年間に贈与を行ったうえで、それについて都道府県からの認定を受けることになります。

後継者が若すぎるなどの理由により、最も遅い時期に特例措置を適用したい場合は、先代経営者の贈与は、2027年12月31日となり、特例承継期間は、2028年3月16日から2033年3月15日になります。したがって、先代経営者以外の者の贈与は、2027年12月31日から2032年12月31日までの贈与となります。

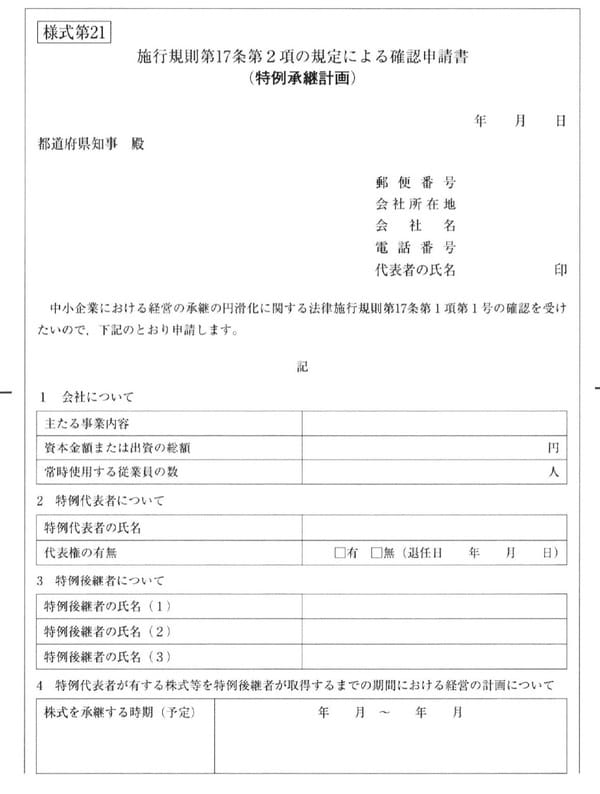

[図表2]特例措置の手続き

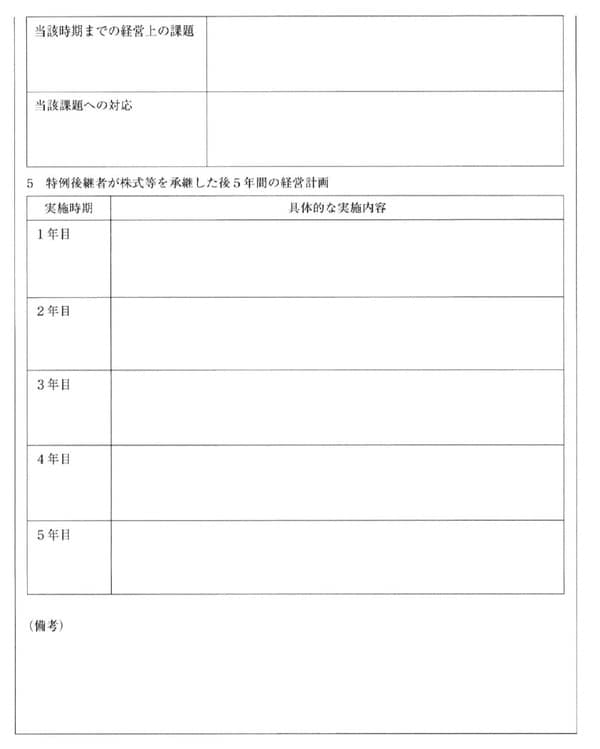

【2】特例承継計画の策定

「特例承継計画」とは、認定経営革新等支援機関の指導および助言を受けた特例認定承継会社が作成した計画です。特例承継計画書には、先代経営者の氏名、特例適用を受ける後継者の氏名(最大3名まで)、事業承継までの事業計画、事業承継後の事業計画、認定経営革新等支援機関の所見を記載します。

[図表3]特例承継計画の申請様式

【3】特例を受ける後継者(特例後継者)

「特例後継者」とは、特例認定承継会社の特例承継計画に記載された当該特例認定承継会社の代表権を有する後継者(同族関係者と合わせて当該特例認定承継会社の総議決権数の過半数を有する者に限る)であって、当該同族関係者のうち当該特例認定承継会社の議決権を最も多く有する者(当該特例承継計画に記載された当該後継者が2名または3名以上の場合には、当該議決権数において、それぞれ上位2名または3名の者(当該総議決権数の10%以上を有する者に限る))をいいます。

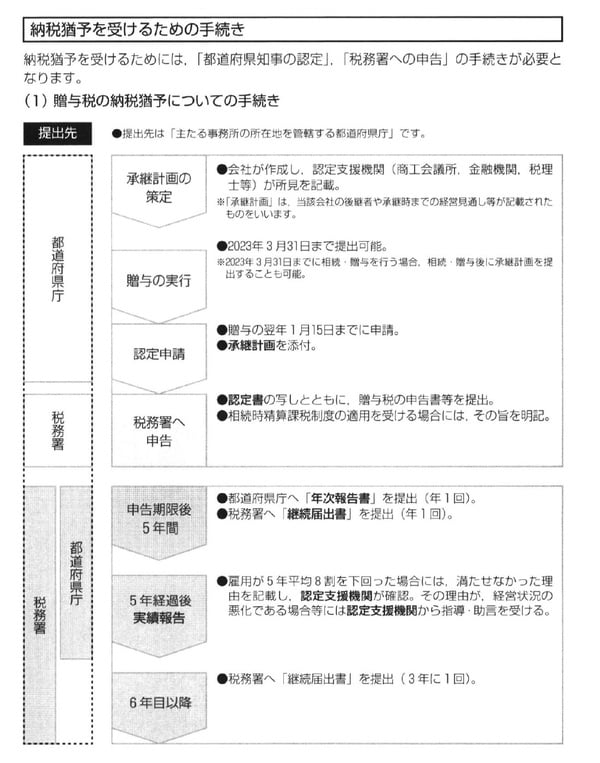

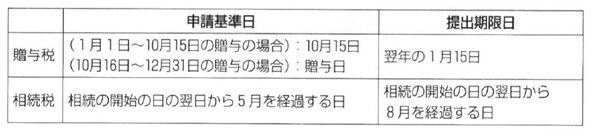

【4】認定申請書の提出期限

認定申請書の提出期間は以下のとおりです。新規適用年度については、都道府県の認定を受けるとともに、税務署への手続きが必要となります。相続税の納税猶予制度に係る認定申請書の提出期限は、相続税申告書の提出期限(10カ月以内)よりも早い(8カ月以内)ので注意する必要があります。

適用した後は、都道府県に対する年次報告書および税務署に対する継続届出書を提出する必要があります。

贈与税の申告期限から5年間、贈与報告基準日の翌日から3カ月以内に、雇用維持や納税猶予対象株式の継続保有など、納税猶予要件を引き続き満たしていることについて、毎年1回、都道府県に年次報告書の提出を行う必要があります。その報告の2カ月以内に税務署へ継続届出書の提出も必要となります。

[図表4]

適用後でも「認定取り消し」となる事由に注意

事業承継税制の適用が取り消される事由は以下のとおりです。

認定が取り消された場合には、猶予された税額の全額に利子税を付して納付しなければなりません。

【事業継続期間(5年間)のみの要件】

・後継者が代表者を退任した場合(身体障害者手帳の交付を受けた場合等を除く)

・報告基準日における5年平均従業員数が承継時の従業員数の80%を下回ることとなった場合(⇒特例法では実質的に廃止)

・後継者とその同族関係者の有する議決権の総数が総議決権数の50%以下となった場合

・同族関係者で筆頭株主でなくなった場合

・後継者以外の者が黄金株を有することとなった場合

・都道府県知事への報告を怠った場合、税務署に継続届出書を提出しなかった場合

【事業継続期間(5年)経過後も求められる要件】

・後継者が納税猶予対象株式の全部または一部を譲渡した場合

・会社が一定の会社分割(分割型会社分割)または組織変更を行った場合

・会社が資産保有型会、または資産運用型会社となった場合

・主たる事業活動から生じる収入額(売上高)が零となった場合

・会社が資本金の額または準備金の額を減少した場合(無償減資および欠損填補のための減資を除く)

・会社が合併により消滅した場合

・会社が解散した場合

・風俗会社になった場合

【動画/筆者が本記事の内容をわかりやすく解説!】

岸田康雄

島津会計税理士法人東京事務所長

事業承継コンサルティング株式会社代表取締役 国際公認投資アナリスト/公認会計士/税理士/中小企業診断士/一級ファイナンシャル・プランニング技能士