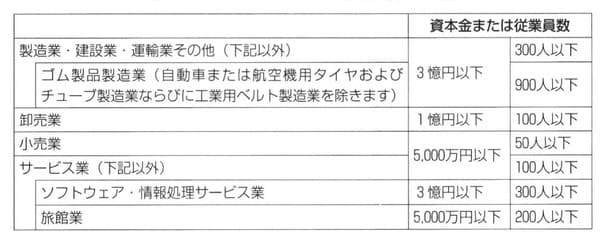

経営承継円滑化法の適用対象となる会社の要件

贈与税・相続税の納税猶予制度を含め、経営承継円滑化法の適用対象となる会社の要件は、次の通りです(会社に限定されます。個人事業主に適用することはできません。個人事業主が対象の制度は2019年度中に導入される予定です)。

① 中小企業であること(対象の要件は図表1を参照)

② 上場会社・風俗営業会社に該当しないこと

③ 資産保有型会社等でないこと

資産保有型会社とは、自ら使用していない不動産(賃貸用・販売用)・有価証券・現金預金等(特定資産)が70%以上ある会社をいい、資産運用型会社とは、これらの特定資産の運用収入が75%以上の会社をいいます。ただし、一定の事業実態がある場合には、資産保有型会社等に該当しないものとみなされます。

[図表1]適用対象となる会社(中小企業)

【一定の事業実態とは】

①商品の販売・貸付け等を3年以上行っていること(同族関係者などへの貸付けは除きます)

②後継者と生計同一の親族以外の常時使用従業員が5人以上いること

③後継者と生計同一の親族以外の常時使用従業員が勤務している事務所、店舗、事務所を所有または賃貸していること

贈与税の納税猶予制度の適用対象となる先代経営者(贈与者)および後継者(受贈者)の要件は、次の通りです。

先代経営者(贈与者)の要件

①会社代表者であったこと

②贈与時までに、代表者を退任すること(有給役員で残ることは可能)

③贈与の直前において、先代経営者と同族関係者(親族等)で発行済議決権株式総数の50%超の株式を保有し、かつ、同族内(後継者を除く)で筆頭株主であったこと

④株式を一括して贈与すること

後継者(受贈者)の要件

①会社の代表者であること

②20歳以上、かつ役員就任から3年以上経過していること

③贈与後、後継者と同族関係者(親族等)で発行済議決権株式総数の50%超の株式を保有し、かつ、同族内で筆頭株主となること(複数後継者の特例あり)

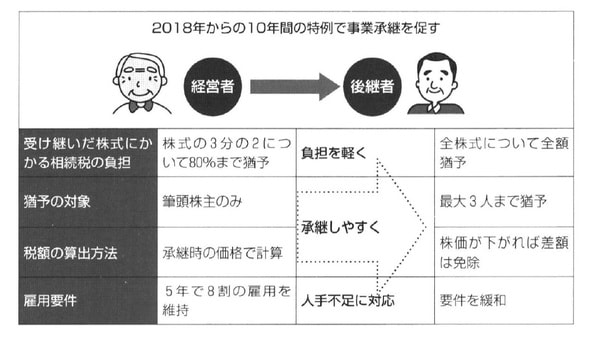

税制度改正により納税猶予制度の10年間の特例措置

事業承継税制の創設以来、その利用件数が増えないことを問題視されていました。この原因は、納税猶予制度の手続きが煩雑であること、納税猶予制度そのものが難解であることが挙げられていました。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

また、認定後においても、雇用を5年間で平均8割を維持することが困難と感じられることや、納税猶予が取り消された場合のリスクが極めて大きい、M&Aという経営戦略が封じられることは酷だなどと誤解されたことから、いわゆる「適用の打ち切りリスク」の伴う制度として、多くの中小企業経営者から敬遠されていました。

そこで、平成25年度改正では、多くの中小企業に納税猶予制度の利用を促進するため、親族外承継への適用、事前確認制度の廃止に取締役退任から代表者退任への変更、雇用確保要件の緩和などの改正が行われました。

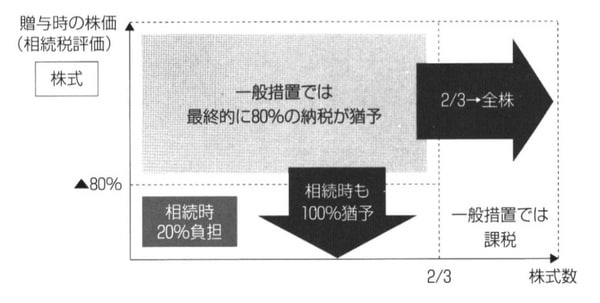

[図表2]特例措置のイメージ

しかしながら、この改正でも十分な成果が出なかったことから、2017年には、雇用確保要件のさらなる緩和、相続時精算課税制度に係る贈与への適用などの改正が行われました。

そして、2018年に3度目の改正が行われることとなりました。平成30年度税制改正では、10年間の特例措置として、各種要件の緩和を含む抜本的な拡充を行うこととされました。

① 納税猶予の適用対象が100%へ拡大

後継者が、会社の代表者から、贈与または相続で株式を取得した場合には、「すべての株式」(←一般措置は上限3分の2)に係る課税価格に対応する贈与税および相続税の100%(←一般措置は80%)について、その後継者の死亡日までその納税を猶予されることになりました。

② 先代経営者以外の株主から贈与された株式も対象に

後継者が会社の先代経営者以外の株主から贈与を受けた株式についても、先代経営者の贈与から5年以内に贈与を行うものに限り、適用対象とされることになりました。つまり、複数の贈与者から贈与された株式が納税猶予の対象となります。また、後継者は1人ではなく最大3名となり、10%以上の株式の贈与を受けた3名の後継者まで適用されることとなりました。

③ 雇用確保要件を満たさない場合は期限延長も

雇用確保要件を満たさない場合、経営が悪化したと認定支援機関が意見を付した書類を提出した場合は、期限が延長されることとなりました。

④ 経営環境が悪化した場合の特例

経営環境が悪化した場合(要件あり)、5年経過後に株式を譲渡するとき、合併によって会社が消滅するとき、会社が解散するとき等には、株式評価の低下に応じて納税猶予税額が免除されることになりました。

⑤ 親族外承継における相続時精算課税の適用

後継者が贈与者の推定相続人以外の者(要件あり)であっても、相続時精算課税の適用を受けることができることとなりました。

[図表3]平成30年度税制改正

以上、この特例措置を要約しますと、業承継計画の策定を条件として、納税猶予対象が拡大されるとともに、適用の打ち切りリスクが緩和されるということです。

特例措置は、事業承継税制(一般措置)の特例であり、2018年1月1日から2027年12月31日までの10年間で、2018年4月1日から2023年3月31日までの5年以内に特例承継計画書の認定を受けた特例認定承継会社について適用されます。

ここで、一般措置が併存していることに注意が必要です。それゆえ、すでに一般措置を適用した会社は特例措置を適用することはできません。また、10年後には特例措置が廃止されて、一般措置に一本化される可能性があります。

【動画/筆者が本記事の内容をわかりやすく解説!】

岸田康雄

島津会計税理士法人東京事務所長

事業承継コンサルティング株式会社代表取締役 国際公認投資アナリスト/公認会計士/税理士/中小企業診断士/一級ファイナンシャル・プランニング技能士