金利動向を読む上で大切な指標「TIBOR」の見方

TIBOR(タイボ)は、東京の銀行間で日々、お金の貸し借りをする際の金利です。Tokyo Interbank Offered Rateの頭文字をとったものです。「東京銀行間金利」と言います。

融資を受ける際、TIBOR+スプレッド(上乗せ金利)で交渉しなさい、と言い続けております。この金利設定にすると、TIBORが基準金利となるのです。

TIBORは毎日、公開されています。日本経済新聞なら、19ページあたりに、コール市場の相場数値として、掲載されています。1週間、1カ月、2カ月、3カ月など、TIBORにはいくつか種類があります。金利交渉で最もよく使われるのは、1カ月TIBORです。

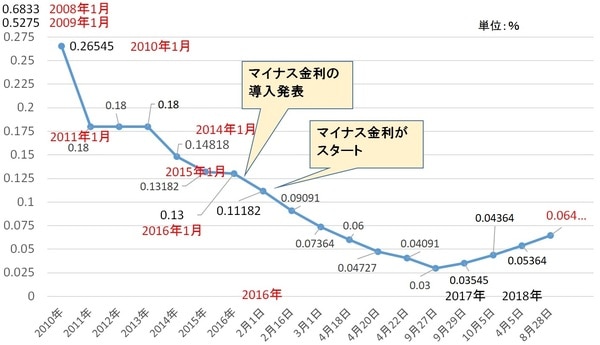

この1カ月TIBORの数字が、約5カ月ぶりに上昇しました。2018年の4月5日以降、ながらく0.05364%だったのが、8月21日に、0.05545%となり、8月28日には、0.06455%となりました。

グラフで見ると、こんな感じです。

[図表]TIBOR(1カ月)推移

2016年の9月から2017年の9月までの約1年間は、0.03%でまったく動きがありませんでした。2017年の9月下旬以降、数カ月ごとにじわじわ動き始めました。グラフで見ると、右肩上がりの形で上昇しています。

ただそれでも、マイナス金利が導入される直前が0.13%でした。それに比べると、まだまだ、「金利が上がってきてたいへんだ!」というほどのレベルではありません。

とはいえ、おそらく、このような形で時間をかけて、上昇傾向を描く動きを見せるだろうと、考えています。TIBORが上昇すれば当然、他の金利も上がります。TIBORは、金利動向を読む上での、大切な指標となるのです。

今は超低金利です。しかしその時代の終わりは、やがてやってきます。突然ではなく、このような予兆を見せて、脱してゆくと思われます。低金利ありきで借入金が過剰になっている会社には、今後コツコツ上がる金利が、ボディブローのように資金繰りを締め付けてゆきます。

TIBORがマイナス金利以前の水準に戻っても、問題のないような財務体質にしておく必要があります。

融資ノルマを確保したい「決算期前」が交渉のチャンス

ある会社の社長が、銀行金利を下げる交渉をしていました。既存の取引銀行は4行です。4行の平均金利は、1.6%でした。「いまどき1.6%は高すぎますよ!」との我々の指摘を受け、動き始めたのです。

最も交渉が停滞したのは、都道府県の名前がついた第一地銀でした。他の3行は交渉の結果、0.7%まで下がりました。私にすれば、それでも高いと感じるのですが、まずは半分以下には下がったのです。

しかし問題の第一地銀だけは、「うちでは1%以下の金利は出せないです」と言い張られていました。「じゃあ、他の銀行から借りておたくの借入は返します」と言ってみてください、と社長に伝えました。

数日後、「0.7%に下がりました!」との連絡を受けました。結局、1%以下にはできない、など、ウソだったのです。社長は「あまりにも簡単に態度を変えるのでびっくりしました!」と驚いていました。

しかし、「おたくには返します」と社長が第一地銀の担当者に伝えたのは、9月上旬だったのです。9月末は、銀行の中間決算があります。8月下旬以降は、融資担当者が借入のお願いに回る季節です。そんな時に、「返します」と言われて、担当者は青ざめてしまったのだと思われます。

それでなくとも、融資額のノルマを確保することに追われるのに、返済された分までカバーすることは、いくら第一地銀とはいえ、地方では至難の技なのです。

銀行交渉を仕掛けるときには、相手がどのようなタイミングなのか、ということを知ることも、大事な要素なのです。

日銀が毎月公表している平均金利を見ると、2018年7月末で0.73%です。なので、0.7%だと、まだまだ平均レベルの金利です。今回取り上げた会社が、本当に強い銀行交渉の腕を修得するのは、まだまだこれからなのです。

銀行に言われるままに決算資料を渡す必要がない理由

「銀行の言うがままに、決算資料を全部出さないでください!」と、言い続けています。

格付け(スコアリング)に使うのなら、損益計算書と貸借対照表で十分です。細かな科目明細一式まで、むやみに渡す必要はないのです。すると今度は、ある会社で、損益計算書と貸借対照表以外の資料を求める、丁寧な文書を銀行が用意してきたのです。

その内容がまた、3つの銀行で三者三様なのです。A銀行は、求める資料が明確で限定的です。B銀行とC銀行は、内訳明細一式と、幅広いです。しかもB銀行とC銀行は、資料の必要性について、決算内容把握の精度を高めるため、新たな提案に活かすため、などとあります。要は、新たな融資に繋げたいだけなのです。営業の匂いがプンプンする感じなのです。

A銀行は、有利子負債と人件費の明細のみだったのです。おそらく、3つの銀行の中でのシェア確認と、その会社はサービス業なので、人件費の増減確認、といったところだと思われます。

不思議なもので、文書で出されると、「提出しないといけないかな」と思ってしまいがちになります。銀行も、その心理をうまく読んでいます。

結局、A銀行に、B銀行とC銀行を、合わさせることにしました。ただ、提出するからには後日、「あの明細で何かわかりましたか?」と聞いてほしいのです。特に大したことがわかったわけでもないのなら、「じゃあ次回からは要らないですよね」と、釘を刺してほしいのです。そうしないとまた来年になると、「昨年いただいた資料をいただけますか?」となります。

そうなる前に、止めておきたいのです。