適用対象となる居住用宅地には条件がある

小規模宅地等の特例で注意しなければならないことが幾つかあります。

まずは、特例の対象となる居住用宅地が「被相続人か生計を一にする親族が居住し、被相続人かその親族が所有する建物の敷地」でなければならないことです。同居している親族や名義などについては家族によって複数のパターンがあるので、わが家が該当するかどうかは専門家に確認する必要があります。

また、別荘や別宅などは適用外で、相続開始前3年以内の贈与や相続時精算課税制度を使って取得した宅地なども適用外になります。

相続税を控除するすべての特例に当てはまることではありますが、相続税の申告期限までに遺産分割協議が終了していない場合には、こちらの特例が適用できないので注意が必要です。

配偶者の税額軽減とこの小規模宅地等の特例を利用して相続税の節税を考える場合には、遺産争いなどで特例が利用できないといったことは確実に避けなければなりません。

内部で行き来できない二世帯住宅でも適用が可能に

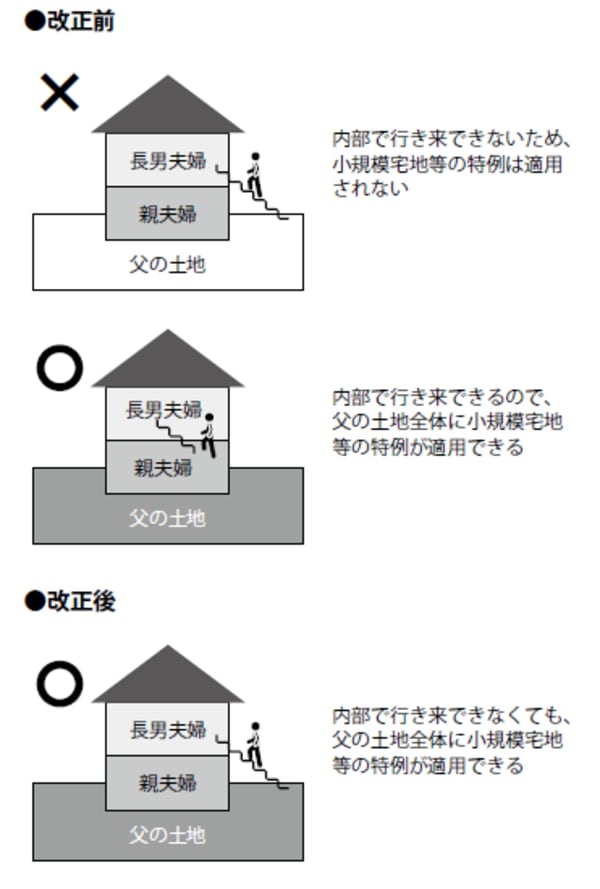

今まで二世帯住宅は小規模宅地等の特例が適用されにくいという背景がありましたが、平成26年1月1日より、二世帯住宅の取り扱いが緩和され、特例を受けやすくなりました。

モデルケースで見ていきましょう。図表と合わせて確認してください。

内階段がなく、1階と2階が建物内部で自由に行き来することができないような構造の二世帯住宅があったとします。1階部分に父と母が住んでおり、2階部分に長男夫婦が住んでいます。この家で父が亡くなり、長男が父の敷地を相続しました。

改正前は、長男は親と同居していたことにならないため、長男が敷地を取得しても特例は適用されませんでした。しかし改正後は、内部で行き来できない二世帯住宅であっても、親と同居していたと見なされます。そのため、長男が取得しても敷地全体に特例が適用できます。この改正で親との同居のハードルが少し下がったように思われます。相続対策の一つとして、二世帯住宅への建て替えを視野に入れるように親に働きかけてみても良いかもしれません。

【図表 二世帯住宅における小規模宅地等の特例】