売却を検討した時に、買い手を見つけることが難しい

建てられてから十数年以上経過しているような築古アパートは、価格がかなり抑えられているため利回りも高くなりやすいと思います。

しかし、購入時にすでに法定耐用年数(木造アパートは22年)がギリギリか、超えているケースが多く、いざ売却しようとした時にその物件を買おうとする方に融資する金融機関は限られてしまいます。

そのため融資に関しては「アパートローン」(※投資目的で賃貸用の収益物件を購入する際に利用できる、金利や融資期間があらかじめ決まっているローン)を行っている金融機関の評価に依存する形になります。しかも融資期間は、各金融機関で建物構造ごとに定めている年数(基準年数)となります。

例えば、築年数が25年の築古アパートを購入したとします。10年保持して売却しようとすると、基準年数が50年の場合、50年−35年=15年となり、その物件を購入しようとする人への最大融資期間が15年と短くなります。すると月々の返済金額が多くなって、月々のキャッシュフローも少なくなってしまいます。

安く物件を購入できても、売却の時に次の買主が利用する金融機関の融資期間によって、売却金額が左右されてしまうことを知っておく必要があります。土地として売る方法もありますが、立ち退き費用や解体費用、立ち退いてもらうまでの期間の収入減に耐えられるか考える必要があります。

長期・高金利の融資を受けることのデメリット

法定耐用年数を超えた物件を買う方の大半が、高金利の金融機関を利用するケースが多いと思います。なぜかといいますと、通常、金融機関は耐用年数を限度に融資期間を設定しているため、中古アパートでは短期間での借入となり、物件の収支が合わなくなるためです。

そのような中、一部の金融機関は、サラリーマンの給与収入を踏まえた属性の評価で融資をしています。そうした金融機関は、耐用年数が短い、あるいは超えている築古アパートに対しても、金利は高くなりますが長期間の融資を提供しています。

長期間の借入ができることにより、金利が高くても月々の返済金額が低く抑えられるため、キャッシュフローが残るのです。しかし、このキャッシュフローは、返済期間を延ばすことによって実現されている見せかけのキャッシュフローです。

実際に計算してみましょう。

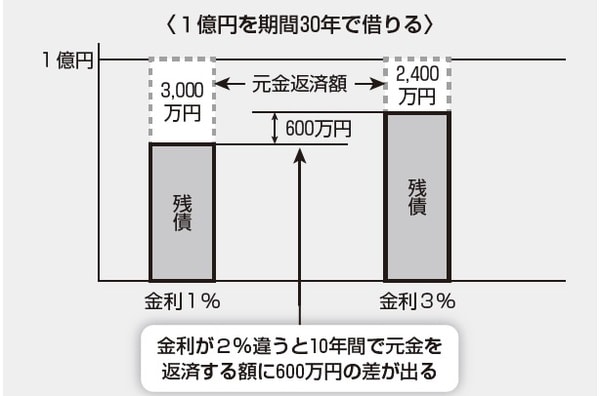

金利3%で1億円を期間30年の融資を受けた場合、月々の返済金額のうち、返済金額の41%が元金で、59%が利息になっています。このような金融機関で高金利・長期間の借入を行いますと、10年間返済しても元金は借入額の24%しか返せていない状況になります。

「修繕費用」が築浅や新築よりもかかる可能性が高い

築古のため、修繕費用が築浅や新築よりもかかる可能性が非常に高くなります。入居者が入ったまま購入した場合、部屋の中の状況を確認することができません。現在の賃貸ニーズと合っていない設備の場合、賃貸人が退去するたびに、古い設備を交換するリフォームをする必要が出てきます。

また、築古アパートの場合、同様の競合アパートがありますと、賃料を下げるか、広告費の上積みなどをして仲介会社に自分のアパートを紹介してもらわなければならなくなります。そうしたことを想定した資金を準備できればよいのですが、なかなかそこまで考えが回りません。

これから投資をしようという時は、購入にあたっての自己資金の投入や諸費用分の支払いだけでなく、賃貸経営を始めた後で発生する経費について想定しておくことが必要になります。