米国10年国債利回りと米国2年国債利回りとの長短スプレッド(利回り差)は11月末時点で約0.2%となり、長短スプレッドが逆転するまであとわずかです。通常、長短スプレッドの逆転は景気後退の可能性を示唆するものですが、長短スプレッドの逆転から景気後退入りするまでの期間、米国株は上昇するケースも多いため、短期的な株価上昇に惑わされないことが重要です。

長短スプレッドの逆転は、景気後退を示唆するシグナル。しかし、景気後退入りするまでにはタイムラグがある

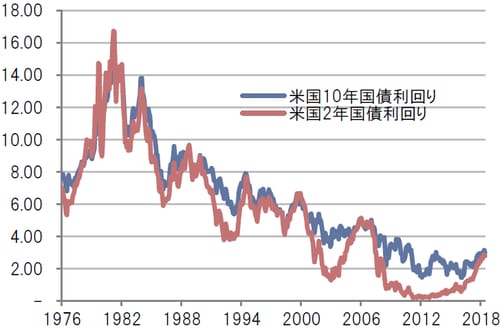

米国10年国債利回りと米国2年国債利回りとの長短スプレッドが逆転すると、過去の経験則上、ある程度の期間(過去5回の平均は約16ヶ月)を経てから景気後退入りしています。長短スプレッドが逆転してから景気後退入りするまでタイムラグがある理由は、そもそも長短スプレッドが逆転する時期は、政策金利の引き上げを許容できるほど経済が堅調であることが多いためです。つまり、利上げによる景気引締効果が顕在化するまでには、時間を要すると解釈されます(図表1、2参照)。

[図表1]米国国債利回りの推移

[図表2]米国長短スプレッド(米国10年国債-米国2年国債)

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

長短スプレッド逆転後の短期的な株価上昇に惑わされないことが重要。むしろ、景気後退期の株価急落に備えることが大事

前述した通り、長短スプレッドが逆転した直後は経済が比較的堅調なため、一般的に株価は上昇しやすい環境にあると見られます。長短スプレッドが逆転してから景気後退直前までのS&P500指数の騰落率は、1980年以降、2000年のITバブル崩壊期を除けば平均+12%でした(ITバブル崩壊時は、IT銘柄の株価バリュエーションが異常なまでに高騰した反動が出たため、通常のサイクルとは異なる値動きになっていたと考えられます)。

このため、長短スプレッドの逆転は景気後退を示唆しない、と考える見方は多いと思います。しかし、過去に長短スプレッドが逆転すれば、遅かれ早かれ米国経済は景気後退入りし、株価は景気後退期に大きく下落(過去5回の景気後退局面におけるS&P500指数の最大下落率は平均21%)しました。つまり、景気後退入りすれば、長短スプレッドが逆転してからの値上がりを上回る損失が、過去には発生したということになります(図表3参照)。

[図表3]長短スプレッド逆転後と景気後退期のS&P500騰落率

長短スプレッドの逆転は、将来的な景気後退の可能性を示唆するものですが、長短スプレッドの逆転から景気後退入りするまでの期間、米国株は上昇するケースも多いため、短期的な株価上昇に惑わされないことが重要です。むしろ、いずれ訪れると想定される景気後退期の株価下落に備えた「準備期間のシグナル」として、捉える必要があると思います。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米国株式投資戦略 長短スプレッドの逆転が意味するものは?』を参照)。

(2018年12月18日)

田中 純平

ピクテ投信投資顧問株式会社

運用・商品本部 投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは