ポイント

金融政策決定会合では、金融当局の景気認識や利上げの有無が最大の関心事となります。一方、金融政策の運営手法に関心が払われる機会は少ないように思われます。ただ特に2008年のリーマン・ショックの後、市場環境に適合する金融政策の運営手法が模索され続けています。金融政策の今後の姿を思い浮かべる作業も、市場動向を考えるヒントになるかも知れません。

FOMC議事要旨:利上げペースに関する内容以外にも、興味ある話題が見られた

米連邦準備制度理事会(FRB)は2018年11月29日に米連邦公開市場委員会(FOMC)会合(11月7~8日開催)の議事要旨を公表しました。議事要旨の冒頭、将来の政策金利の運営方針を示唆する記述が見られました。FOMCの公表資料ではドットチャート(利上げ回数)や経済予想などに関心が集まります。それらに比べ政策金利の運営手法はテクニカルで、具体策もない点で地味な内容です。ただ、今後の米金融政策を考えるヒントは含まれていたと思われます。

次の点に注目:米国金融政策、超過準備預金、上限、下限

議事要旨冒頭の内容を理解するため現在の米国金融政策を簡単に振り返ります。ポイントを明確にするため、金融危機(08年リーマン・ショック)前後の金融政策を比較します。

金融危機前は政策金利として採用するフェデラルファンド(FF)金利を目標レートとして調整する役割をニューヨーク連銀が担当していました。短期金融市場で資金を吸収もしくは供給することでFFレートを上下させる調整方法でした。

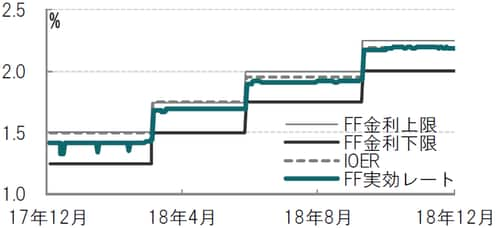

金融危機後も政策金利は同じFFレートですが、08年12月のFOMCから上限、下限という範囲で誘導レートを示し始めました。(理想としては)FFレートが上限と下限の真ん中で推移させる運営にシフトしています。

もう一つの違いは巨額の超過準備預金です。量的金融緩和政策(QE)に伴う国債購入により超過準備が積みあがるにつれ、金融危機前のような資金吸収や供給でFFレートは動かなくなりました。そのため超過準備に対する付利(IOER)を政策金利の誘導上限レートに、一方、政策金利の下限をリバースレポレート(RRR)とする運営方法(フロア型)にシフトしました。米国が実質的なゼロ金利政策から脱却した15年からはIOERとRRRをセットで引き上げています (図表1参照)。この上限、下限を定める政策金利の運営方法では、例えば上限であれば、誘導上限レートを公表すると同時に、通常はIOERを誘導上限レートと同じ水準に設定します。

[図表1]米国政策金利と上限、下限とIOERの推移

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

しかし、18年6月のFOMCでFRBは上限金利を2.0%とする一方で、IOERを0.05%低い1.95%に設定しました。市場の取引レートで決定されるFFレートが上限に近づいたための調整が必要であったと説明しています。

理論的には上下限の中央値での推移が期待されるFFレートが上昇した背景として、短期金融市場で短期国債などの大量発行が指摘されています。

ここまで準備をしたところで、11月のFOMC議事要旨の話題に戻ります。まず、FRBは国債再投資の停止により、徐々に超過準備が縮小する中、どこまで超過準備を削減するかについて検討していると述べています。最終的な結論の公表は、まだかなり先かもしれませんが、議事要旨の内容から、金融危機前のスタイル(超過準備が無く、FFレートの資金需給への感応度が高い)に戻すよりは、ある程度、超過準備を残す運営手法が検討されている模様です。市場では金融規制をクリアするため信用力、流動性の高い資産を保有するニーズがあり、準備預金はこれらの条件に一致することから、超過準備残高の保持を望んでいるようです。FOMC議事要旨の公表にあわせ、FRBは市場が適正と考える超過準備の規模などの調査結果を発表しました。調査によるとある程度の残高保持を求めており、残高の水準として現在の半分程度を意識しているようです。もっとも最終的に適正規模や運営方法を策定するのはFRBで、違った結果が公表されるかもしれませんが、今後の議論の展開には注目しています。

なお、ある程度の過剰準備の維持ならば、再投資停止に伴う長期金利の上昇圧力の緩和(全てなくす場合に比べ)も期待されますが、それがわかるのは当分先と見ています。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『FOMC議事要旨に見る金融政策の方向』を参照)。

(2018年12月20日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部 投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは