指標分析で自社の「改善点」が見えてくる

①流動比率

「流動資産(1年以内に現金化できる資産)」と「流動負債(1年以内に返済しなければならない負債)」との比較です。流動資産が不足すると、返済が滞ってしまいます。ですから、流動比率は100%以上でないといけません。75%を切るようでは危険信号です。理想的には150%くらいを目指します。

ただし、業種によっても基準は異なります。たとえば、スーパーマーケットのように毎日現金売上があり、支払が翌月の場合などは、30%以下でも大丈夫です。あるいは、取引先が上場会社や公の機関など安定した企業であれば、50%ほどでも十分に間に合います。

②自己資本比率

「総資本(負債+自己資本)」の中で「自己資本」が占める割合を求めたもの。自己資本比率が小さいほど、負債(よそから借りたお金)に依存していることになり、資金不足のときに困ります。20%以上あれば、一般的には優良会社とされています。0~10%は黄色信号、0%を切ると赤信号です。

③総資本利益率

「当期純利益」を「総資本(負債+自己資本)」で割った値です。企業がすべての資本を利用して、どれだけの利益を上げているのかを示しており、収益性と同時に効率性を見ることができます。値としては、負債の金利に対して3~5倍くらいが目安。銀行の金利が2%とすると、総資本利益率は6~10%程度ないと困ります。

④労働分配率

「売上総利益」に占める「人件費」の割合です。この値を見ると、人件費が適正かどうかが分かります。この値は高すぎても低すぎても望ましくありません。なぜなら、値が高いと、利益に対して人件費が多くかかっていることになり、人件費に無駄があることになるからです。逆に、値が低すぎると、「給料が安い」ということになり、従業員たちの士気が下がり、良い人材が育ちません。おおむね70%くらいが適正とされています。

こうした指標を見ていくと、自社のうまくいっている部分とうまくいっていない部分がはっきりします。うまくいっている部分はそのまま伸ばし、うまくいっていない部分は改善していけば、全体として会社は上向きになっていきます。

自分の会社にとって本当に必要な指標が何なのか、また、具体的な分析のコツについては、かなり専門的かつ高度な領域になります。公認会計士など会計の専門家を訪ね、個別に相談するのが得策でしょう。指標の判定は表裏一体です。

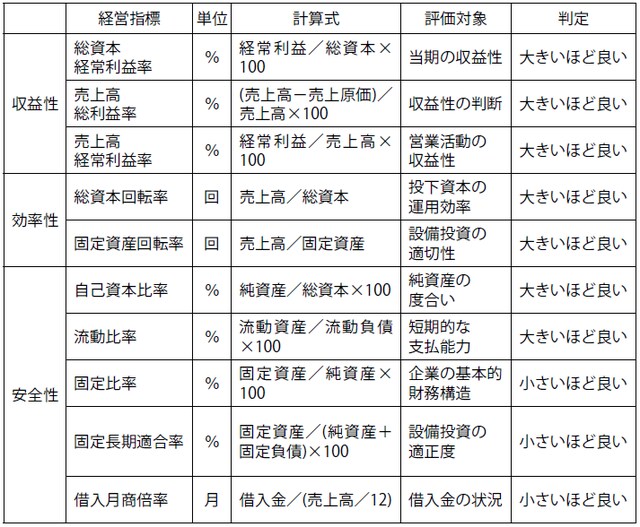

たとえば流動比率は基本的には高い値を目標としますが、金利コストの面からいえば逆に多くを持ちすぎないことが重要になってきます。図表6に示した一覧の「判定」の欄も、必ずしもこれが正解というのではなく、あくまでも参考程度に見てください。

【図表6 B/S、P/L から経営の状態をつかむ】

総資産の数字がいつも増加している企業は要注意

貸借対照表の棚卸高・製品・仕掛品・売掛金・未収金等は、毎期増減します。

売上の増減と関連して、赤字企業が黒字に見せかけるやり方は、これらの棚卸高を水増し増加させるやり方です。これは、水増し分が翌期の仕入高と同じになるので、翌期の決算をそれだけ悪化させることになり、2、3年これを繰り返すと売上総利益率が悪化してしまいます。

それを見破られないためには、架空の売掛金や売上を計上し、仕入・買掛金の過少計上等の悪質な手段を取らざるを得ない状況になります。常にこれらの資本や負債が増加あるいは減少しているか、総資産(貸借対照表の最後尾)の数字がいつも増加している企業は、本当に売上の成長がなされているか、要注意です。

経済状況等により、各企業は毎年好不況に遭遇するので、毎年成長し続けるのは難しいでしょう。経営者の投資の判断も、それを先取りする勇敢な決断が望まれます。一般に貸借対照表は財政状態を表し、損益計算書(製造原価報告書を含む)は売上や取引状況、製造原価や経費を見ます。同時にこの貸借対照表と損益計算書に関連した分析が必要です。

真下 和男

真下公認会計士事務所 所長