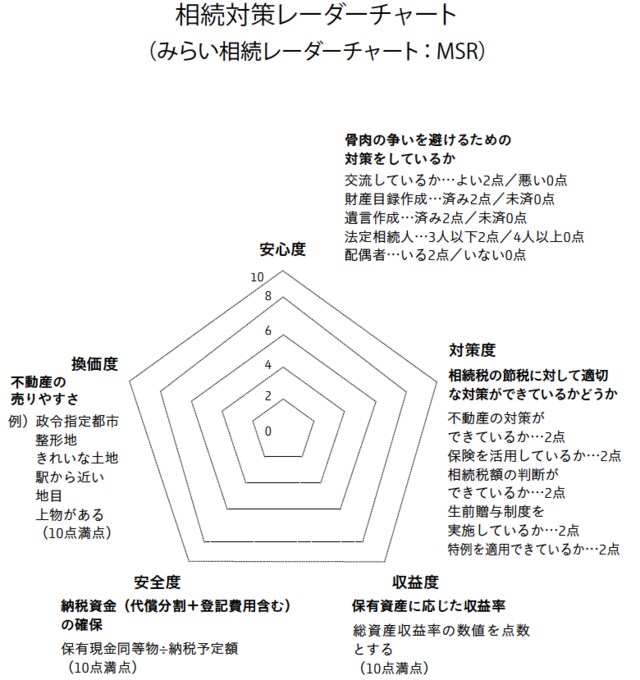

「みらい相続レーダーチャート」とは?

財産目録を作成し、自己の保有資産状況を洗い出したら、続いて客観的な視点で保有資産の弱点を分析していきます。そこで役立つのが資産の状況をチャート化してバランスなどを見るという方法です。

具体的には、筆者は独自の相続レーダーチャート(みらい相続レーダーチャート:MSR)を作成して評価しています。これは保有する資産の特徴、人的要因、税金対策などを5つの項目に分け、それぞれにポイントを付けて、相続にあたっての弱み、強みなどを明確にするというものです。

このレーダーチャートをつくると、単に相続税として現金をいくら用意すべきかだけではなく、資産の全体バランスを俯瞰しながら、どう組み換えて運用するかという将来に向けての対策が立てやすくなり、資産を後世に残していく仕組みづくりを考えられるようになります。子孫が資産家でいられるため、将来を考えるのであればぜひとも行ってほしい作業です。

資産の全容を見渡して、自己保有資産の弱点を見つける

具体的にチャートの評価対象項目について説明していきましょう。

●安心度

相続人の人的な要因を見るのは「安心度」という項目です。

相続を「争続」と書くことがありますが、せっかくの資産を巡って親族が争う状況に陥るのは何をおいても避けたいところです。争いが生じてしまうと、資産の散逸や減少もあり得ますし、何よりも安心できません。

そのような事態を避けるためにも、日頃から交流をしておくこと、財産目録や遺言を作成しておくなど相応の準備が必要です。また日頃から交流をし、仲がよい兄弟であっても、それぞれ家族ができると考え方の違いや利害関係が生じてしまうものです。できる限り、生前の元気なうちに、それぞれの相続人の環境を鑑みて、何を誰にどのように相続するのか考えるべきです。「争続」とならない「安心」への備えは重要な評価ポイントです。

●対策度

続いては、将来のためにできるだけ多くの資産を残せるように税金対策をしているかどうかです。ほんの少しの対策が打たれていなかったばかりに余分な税金を払うことになるのはよくある話ですから、このポイントを洗い出してみることは後日の節税、子孫への資産譲渡に大きく寄与します。

具体的には

●不動産や保険を活用しているか

●相続税額の見当をつけてあるか

●生前贈与制度や各種特例のような制度を活用しているか

などです。

こうした対策はひとつやっているから安心というわけではありません。資産の全容を見渡して、総合的に行われているかどうか、そうした視点でチェックすべきでしょう。

その他の3項目、収益度、安全度、換価度は、主に資産の内容を評価するものになっています。3つの項目それぞれの評価が高いのが理想ですが、どこか弱い点があった場合にはそれをどうカバーするか、対策を考えることが資産を次世代に渡すために重要な作業となります。

●収益度

これは資産がきちんと運用されているかを見るものです。この数値が低い場合には資産の組み換えや売却なども含め、収益性を上げていく方途を考える必要性が出てきます。

土地・家屋の場合、いくら先祖代々受け継いだ資産であったとしても、収益が見込めない、あるいは将来赤字になる可能性があるなどの場合には、そのまま残されても重荷になるだけです。相続が発生する前に収益性を見直し、高める策を講じた上で残すようにしましょう。

ひとつひとつの資産を精査し、収益性をカウントしていくという作業から、具体的な数値をカウントしていきます。私たちは、総資産収益率を指標としています。これは、収入金額を総資産額で割った数値で、事業の収益性と効率性を示す指標です。

この検証作業は、保有する資産をリストアップした後に行うことになります。また、これまでの2項目とは異なり、専門的な知識が必要になりますから、その道の専門家に依頼するほうがよいでしょう。

●安全度

納税を円滑に行えるかどうかの安全度をあらわしています。納税予定額が十分確保されているかを見るもので、預金と保険金と上場有価証券を足した金額を納税予定額で割った数値を指標とします。

この指標が1.0を下回る場合には現金が十分手元になく、相続時に大きなトラブルが発生する可能性が生じます。少なくとも1.0以上になるよう、今すぐに手を打つべきです。

また、納税予定額には納税にかかる費用をすべて想定し、計算しておくことが大切です。これについても専門家の知見が必要になります。

●換価度

言葉通り、現金化しやすいかどうかです。主に不動産を所有している場合の売りやすさを意味します。この項目の評価は、不動産の立地に依存するところが大きく、たとえば郊外にあるよりは駅に近いほうが売りやすくなります。

具体的には

●REITやファンドが投資対象としているエリアかどうか

●県庁所在地や政令指定都市など人口の多い都市にあるかどうか

●活用しやすい整形地であるかどうか

●利便性の高い駅や幹線道路に近い立地であるかどうか

●新しい住宅やロードサイド店が建つなど人口増加が見込める土地かどうか

●どのような用途にも対応できる地目であるか

●収益の上がっている建物があるかどうか

などで判断します。

この数値も、その土地のニーズなどを勘案したうえでひとつずつ点数を入れていくことになります。不動産の場合には同じ町内にあっても、道一本違うだけで利便性や収益性が大きく異なることがあります。正確な評価のためには、現地での調査および不動産的な知識、ノウハウが必要になってきます。

もしこの数値が極端に低い場合には、相続の際にフレキシブルな対応ができず、納税のためにやむなく切り売りするなど、資産を失う事態が予測されるので注意すべきです。

10点満点で6点以下の場合にはもう少し換価性を高める、具体的には資産の組み換えなどを検討するのが賢明でしょう。