返済期間延長で総返済額が2000万円近く増加に…

前回(関連リンク『賃貸住宅用ローンの「借り換え・返済期間延長」で得られる効果』参照)より、賃貸住宅用ローンの「借り換え・返済期間延長」で得られる効果について紹介しています。

ちなみに、返済期間延長によって、どれくらい総返済額が増えるのかを見ておきましょう。

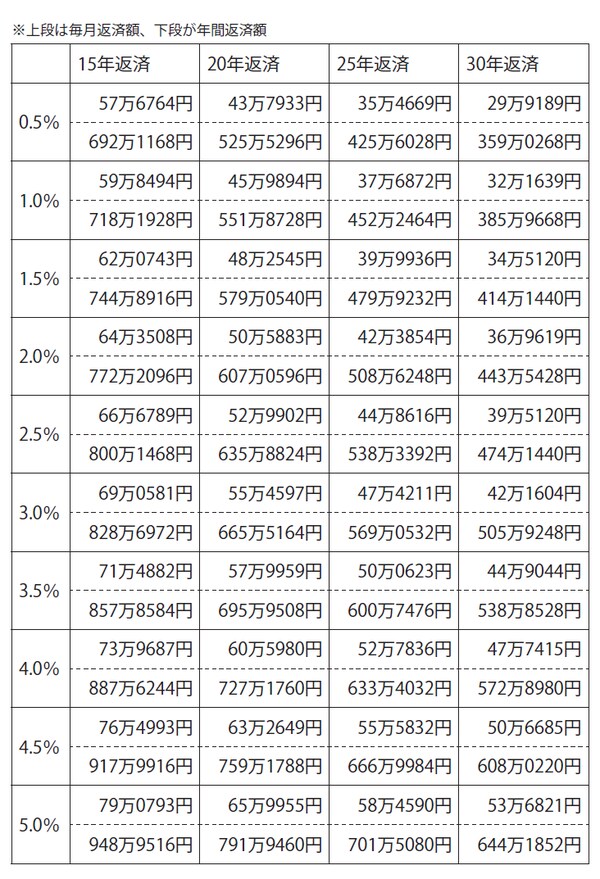

借入額1億円の例で見ると、図表1にあるように、金利3.0%で返済期間20年なら年間の返済額は665万5164円です。それを30年返済に延長すると、505万9248円に減少します。たしかに、160万円近い減額ですからメリットは大きいのですが、残りの返済期間が10年間長くなるのですから、総負担の増加もたいへんな金額になります。

年間665万5164円で残り20年間なら、665万5164円×20年で総返済額は1億3310万3280円ですが、30年に延長すると、505万9248円×30年で1億5171327万7440円に、何と1867万4160円も増加します。

期間延長によって得られる余裕資金はそれだけ貴重な資金なのです。無駄にするのではなく、リフォームなどに回して入居者の確保、賃料の引き上げなどを推進していかなければなりません。毎年160万円近い減額であれば、空室になった部屋の壁紙の張り替えや水回り設備などの更新のほか、エントランス、外廊下などの共用部分についても一定のリフォームが可能になるでしょう。それによって、10年間賃料収入が入る期間を延ばせるかもしれません。

あるいは、年間100万円ずつでも蓄えておき、老朽化などによって賃料収入の確保などが難しくなってきたときには、外壁やエントランス回りなどの大規模修繕を実施して、賃料の安定、入居者の確保につなげるようにするのも有効です。また、先に触れたように、当面使うあてがなければ、ローン残高の一部繰上返済、あるいは一括返済するのもいいかもしれません。

なお、賃貸住宅のローンの返済期間については、従来は建物の構造別の法定耐用年数が限度とされてきました。

法定耐用年数というのは、建物の構造別に継続して使用できる期間を想定、その期間を上限に減価償却できるようになっています。賃貸住宅経営においては、建物の建築費は経費であり、本来なら建築費を収入から経費として差し引くことができます。

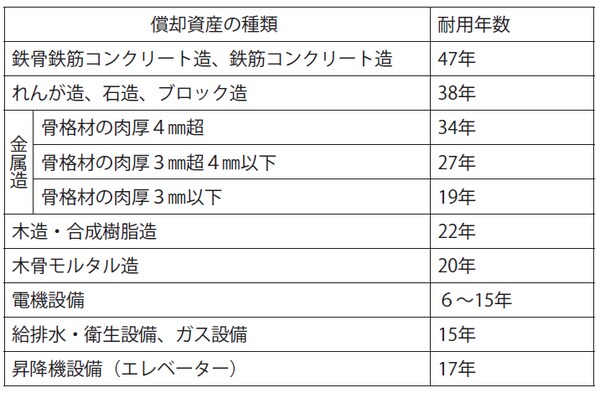

しかし、金額が大きいため、差し引ける期間を1年に限ると全額を引き落とすことができません。それでは、2年目以降の経費が少なくなって所得を確保しにくいため、一定期間にわたって償却できるようになっているのです。それも、建物の構造によって継続して使用できる期間は異なりますから、構造別にきめ細かく耐用年数が設定されています。それが図表2です。

木骨モルタル造の新築であれば、30年返済が可能!?

鉄骨鉄筋コンクリート造、鉄筋コンクリート造が最も長い47年で、金属造(鉄骨造)は、骨格材の厚さによって19年から34年までに分類されます。いわゆる重量鉄骨といわれる分厚い鉄骨が使われている住宅ほど耐用年数が長くなります。

木造住宅では木骨モルタル造が多いと思われますが、賃貸住宅の場合耐用年数は20年となっています。

金融機関ではこの法定耐用年数をもとにアパートローンの返済期間を決めてきました。個人が経営する賃貸住宅といえば木骨モルタル造のアパートがほとんどだったため、最長20年という考え方が定着してきました。鉄筋コンクリート造の法定耐用年数は47年ですが、アパートローンでは30年が限度というところがほとんどです。

ただ、最近はこの考え方にも変化が起こりつつあります。住宅の基本性能が向上し、木造住宅でも50年、100年と継続使用できるようになっています。「長期優良住宅の普及の促進に関する法律」に基づく長期優良住宅の認定条件のひとつとして、構造躯体に関しては、「100年程度継続使用できる」ことが条件になっています。木造住宅が中心の持ち家のうち3件に1件はこの認定を受けているといわれています。

自己居住用の住宅と賃貸用の住宅を同レベルで評価することはできませんが、それでも賃貸住宅の品質向上が進んでおり、さらに、その性能を維持するためのリフォーム技術も進歩しているのは間違いありません。

このため、銀行でも法定耐用年数にとらわれずに返済期間を設定するようになっています。木骨モルタル造の賃貸住宅の法定耐用年数は20年ですが、新築であれば30年返済が可能なケースが増えています。

また、賃貸住宅の入居率が高く、賃料収入を安定的に確保できている場合には、残り返済期間15年になっているのを20年、25年に延長することなどが可能になるケースもあります。金融機関も経営実態に応じて柔軟に対応してくれるようになっているので、賃貸住宅オーナーとしては金融機関と上手に付き合いながら賃貸住宅の経営を考えていく時代になっています。

減価償却費を計上するほど、手元に現金が残る

賃貸住宅経営の資金繰りを良くするためには、減価償却の仕組みを理解して、節税に活用することも効果的です。

減価償却は、長年にわたって業務に使用する資産への支出を、何年かに分けて少しずつ費用化していくことです。減価償却の対象となる資産は不動産やパソコンなどさまざまありますが、それぞれ何年に分けて費用計上するかは、法定耐用年数として定められています。前回の図表にあるように、新築時の賃貸住宅の法定耐用年数は木造で22年、鉄筋コンクリート造で47年です。

鉄筋コンクリート造のマンションを新築した場合であれば、47年にわたって建築費を償却します。仮に建物価格が1億円だとしたら「1億円÷47年」で、年間の経費は約213万円。実際にキャッシュアウトしていなくても、毎年の帳簿上は約213万円を経費計上して収入から差し引くことができるわけです。その分、利益が圧縮されて所得にかかる税金が少なくなります。この仕組みは、厳密には税金を次期へ繰り延べているに過ぎないので、長期で見れば税金が減ったわけではないのですが、ここでは簡単な理解にとどめておきましょう。

要するに、減価償却費を多く計上できれば、その年の税金の支払いが少なくてすみ、手元に現金が残るわけですから資金繰りには有利になるということです。後のリフォームや、ローンの繰上返済のことを考えるならば、早い段階でキャッシュをより多く蓄えておくに越したことはありません。

そこで、減価償却費を早めに多く計上する手はないか、と考えるわけですが、実は私が知る限りほとんどのオーナーが活用できていない手法があります。それが設備の減価償却です。

たとえばマンションの建物価格が1億円だったとします(土地は減価償却できないので土地代は別に考えてください)。建物価格は、建物本体とエレベーターや給排水関係などの建物附属設備に分けられるのですが、その割合をどう申告するかが資金繰りのポイントです。なぜなら、設備のほうが耐用年数が短く、短期間で多額を費用計上できるからです。

建物本体と設備の価格の割合は、私の経験ではきちんと分ければ7対3で申告するのが普通です。さらに、しっかりとした根拠さえあれば、それ以上高い設備の割合で申告することも不可能ではありません。

建物本体7000万円は、47年で償却するので、年間の経費は約149万円になります。それに対して、附属設備は償却期間が建物本体より短く15年程度です。この場合には、3000万円を15年間で償却ですから年間の経費は200万円になります。建物本体の約149万円と合わせると年間約349万円です。1億円を47年で償却するときの約213万円に比べると約136万円も多く計上できることが分かります。

このように、設備の費用を多く申告することによって、短期間で効率的に償却できるので、経費をたくさん計上できます。その分、不動産所得税を節税し、キャッシュフローが良くなり、賃貸経営の資金繰りに大きく貢献します。

仮に年間1000万円の賃料収入などがあったとして、各種の手数料やリフォーム費用などの経費が200万円、減価償却が400万円だとすれば、単純計算で利益は400万円です。しかし、減価償却の400万円は帳簿上の支出に過ぎず、実際に出ていくお金ではありません。貯めたキャッシュでローンの繰上返済などをどんどん進めたり、別の物件への再投資に回したりすることができますし、また10年後、15年後に必要になる大規模なリフォーム費用のために蓄えておくことも可能でしょう。

念のため補足しておきますが、建物本体と設備の価格の割合は、むやみに操作できるものではありません。実態がともなわないのに設備が5割などと申告すると、税務署から指摘が入ることになりますので注意してください。税の専門家に相談しましょう。

賃貸住宅経営では、この減価償却の仕組みから、経営を始めた新築時ほどキャッシュフローが良くなります。ただし、せっかく貯めたキャッシュを生活費や娯楽などに使ってしまっては意味がありません。当初の潤沢な資金を有効に活用して事業に活かすのが成功への条件のひとつといっていいでしょう。

以上のように、賃貸住宅の黒字化を図るためには、まずは金融機関と交渉して条件変更を行うのが最初のステップであり、減価償却などを活用して資金繰りを良くすることが重要です。そこで資金的な余裕をつくり出して、その資金を入居者確保、賃料確保のためのリフォーム資金などに充てることで、賃貸住宅経営の黒字化が実現され、経営が安定します。

川口 豊人

株式会社コンシェル川口 代表取締役