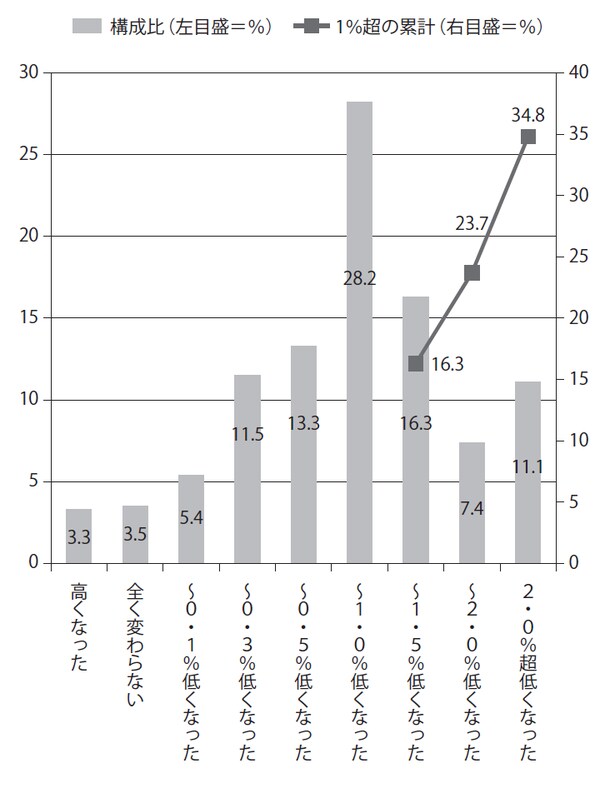

3人に1人は「借り換え」による1%超の引き下げを実現

借り換えであれば、別の銀行で新規にアパートローンを組むということですから、現在の新規貸出時の金利が適用されます。一度借りてしまった金利を下げるのは相対の交渉で、どうしてもコンマ以下の細かな交渉にならざるを得ません。しかし、新規の取引開始なら、現在の史上最低といっていい低水準の金利が自動的に適用されます。

住宅ローンやアパートローンの金利を見ると、2008年のリーマンショック以降下がり続け、2015年の年初に過去最低水準を付けて、その後は一進一退的に動きが続いています。2、3か月上がったかと思うと1、2か月下がり、また多少上がってといった動きを繰り返しているのです。

その結果、2015年秋現在、年初の史上最低水準よりは若干高いのですが、依然として史上最低水準に近いレベルにとどまっています。現在の経済環境を見ても、しばらくはこの水準が続く可能性が高いのではないでしょうか。3年、5年といった長い目で見ると金利上昇は避けられないと思いますが、当分はこの史上最低水準の金利を活用できるチャンスのときが続くはずです。

実際、これは住宅ローンの例ですが、2014年度に借り換えた人は金利の大幅な低下を実現しています。

借り換えによる適用金利の変化を見ると、金利低下幅が0.5%以内という人は30.2%で、0.5%超1.0%以内が28.2%、1.0%超1.5%以内が16.3%などとなっています。借り換え前の金利より1%超低くなったという人も少なくありません。合計で図表1にあるように34.8%に達します。3人に1人は1%超の引き下げを手にしている計算です。

また、借り換え時には返済期間を延長することも可能です。残りの返済期間が20年になっているのを、30年に延ばすといったことができるケースもあります。もちろん、耐用年数などによって難しいこともないとはいえませんが、最近は住宅の耐久性が高くなっていることもあって、返済期間延長に対する金融機関の対応もかなり柔軟になっています。

そこで、金利の引き下げや期間の延長が実際にどれくらいの効果につながるのか、具体的な数値を確認しておきましょう。それを知れば、ローンの金利の引き下げや期間延長などの重要性を改めて確認できるはずです。

金利1%の引き下げで「1世帯分の収入」増に!?

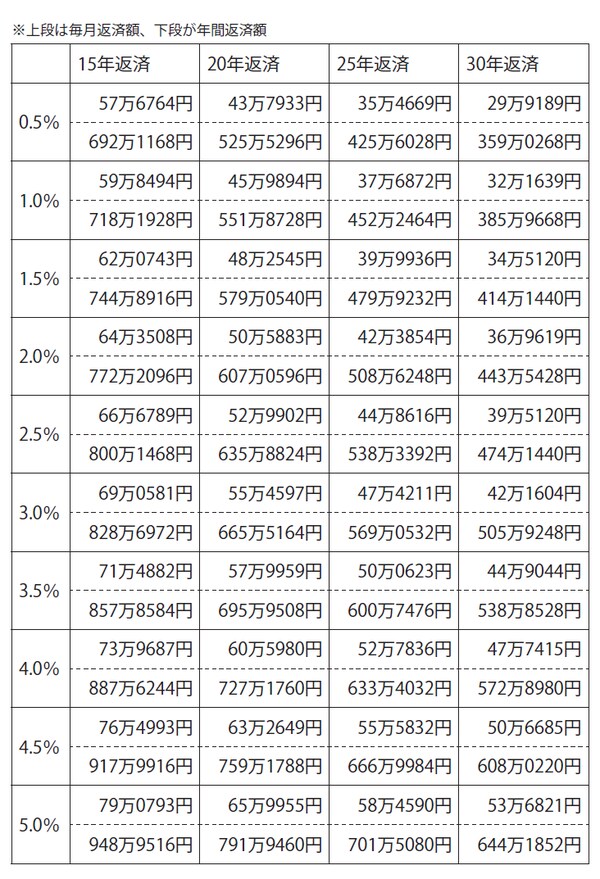

図表2は借入額1億円の、金利別・返済期間別の毎月返済額、年間返済額を示した一覧表です。上段が毎月返済額で、下段が年間返済額です。

金利3.0%の列で、返済期間20年を見ると、毎月返済額は55万4597円で、年間返済額は665万5164円です。これが、ローン残高1億円で、返済期間20年の返済額ということです。

これを、ローン残高1億円、返済期間20年のまま、金利を2.0%に下げることができればどうなるのでしょうか。2.0%の列を見ると、毎月返済額は50万5883円で、年間返済額は607万596円に減少します。毎月にして5万円近く、年間では58万円以上の削減につながります。

地域や物件内容などにもよりますが、1世帯の家賃分に相当するところもあるでしょう。支出をそれだけ減らせるということは、手取りベースで考えると1世帯分収入が増えるという見方もできます。

さらに、金利を1.0%まで下げることができればどうでしょうか。1.0%の列で20年返済を見ると、毎月返済額は45万9894円で、年間返済額は551万8728円です。3.0%に比べると、毎月9万円以上、年間では113万円以上の減額です。これだけ減らすことができれば、かなりゆとりが出てくるはずです。

これだけ負担が違ってくるのですから、高い金利のローンを放置しているのが馬鹿らしくなってきます。1%以上のローンを抱えている人は、すぐにも金融機関との交渉に入るべきでしょう。

なお、この一覧表は借入額1億円の返済額です。仮に、実際の借入額が5000万円であれば、この一覧表の金額の半分ですし、借入額が2億円なら2倍した金額が毎月返済額や年間の返済額になります。もちろん、10億円なら10倍すればいい計算です。

返済期間を延長すれば「毎月の返済額」は減らせるが…

条件によっては難しい場合もあるのですが、金利引き下げと同時に、返済期間を延長することができれば、返済負担をさらに軽くすることができます。

再び図表2をご覧ください。縦軸の金利に対して、横軸に返済期間が並んでいます。15年から30年までの4段階ですが、返済期間が長くなるほど返済額が少なくなることは一目瞭然です。

たとえば、金利3.0%の例を見てみましょう。返済期間20年なら借入額1億円に対して毎月返済額は55万円台ですが、残存期間20年のところを25年に延ばすことができれば毎月返済額は47万円台に、30年まで延長が可能なら42万円台まで減額できます。年間なら665万円台の返済額が505万円台まで減少できるのです。

これを先の金利引き下げと組み合わせることができれば、効果はさらに大きくなります。たとえば、金利3.0%で20年返済であるところを、金利を2.0%に引き下げることができ、さらに返済期間を25年に延長できれば、当初の年間返済額665万円台が508万円台に減少するのです。何とそれまでの返済額の76%ほどに減らすことができます。

さらに金利を1.0%まで引き下げ、返済期間を30年に延長できればどうでしょうか。それまでの年間返済額665万円台が、385万円台まで下がります。当初の返済額の58%ほどに減額できる計算。半分とまではいきませんが、6割以下に減少するのですから、かなりの余裕につながります。

ただ、この返済期間の延長は諸刃の剣という面もあります。たしかに、期間の延長によって当面の返済額は減るのですが、利息がかかる期間が長くなることによって、完済までの総返済額は増加します。

金利引き下げはストレートにその恩恵を満喫できますが、返済期間延長は喜んでばかりはいられないのです。残りの返済期間が長くなったとしても、その間賃貸住宅の賃料を確保し続けられるのかどうか、十分な検討が求められます。そのあたりの見通しもなく延長すると、老朽化などで賃料低下や空室などの問題が発生したときの対応が難しくなります。最悪の場合、賃料収入が半減しているのに、それまで通りのローンの返済が続くといった悲惨な状態に陥りかねません。

ですから、金利引き下げや返済期間の延長で資金に余裕ができた分は、リフォームなどの再投資に回してより確実に賃料を確保できるようにする必要があります。あるいは、予備費などとして蓄えを増やし、空室などの万一の事態に備えるようにしなければなりません。くれぐれも「これで安心」とばかりにレジャーや遊興費などに回してしまうことがないようにしてください。

今後の事業展開予定などにもかかわってきますが、当面予定がない資金が手元に発生した場合には、ローンの一部繰上返済を行うことも有効です。その分残りの返済期間が短縮されて、長い目で見た経営の安定につながります。

川口 豊人

株式会社コンシェル川口 代表取締役