地域金融機関は、大手銀行より新規貸出額が高い

事実、最近は賃貸住宅用のアパートローンに力を入れる金融機関が増えています。特に、三大メガバンクや信託銀行などの全国展開を行っている大手銀行ではなく、地方銀行や信用金庫などの、いわゆる地域金融機関にその傾向が強いようです。

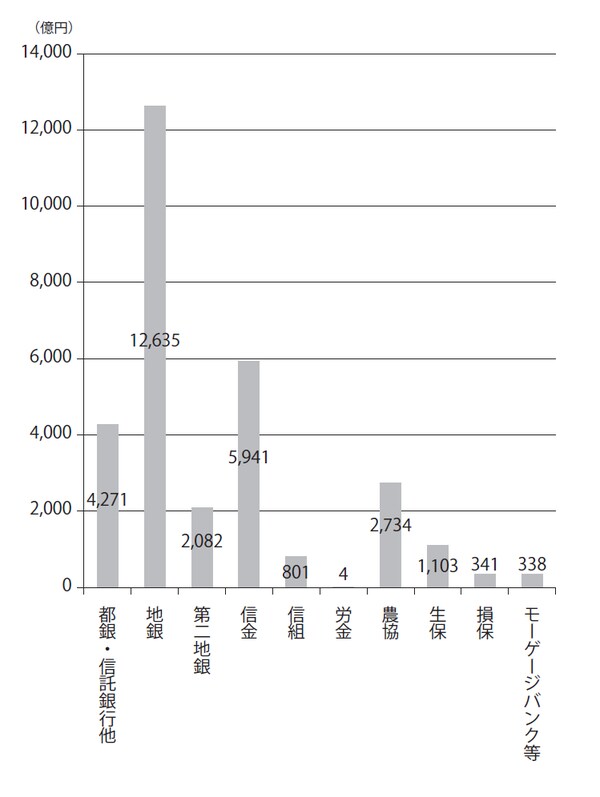

図表を見れば分かりますが、賃貸住宅用のローンの年間の新規貸出額を見ると、都銀・信託他の大手銀行が約0.4兆円に対して、地方銀行は約1.3兆円と3倍近くに達しています。また、信用金庫も約0.6兆円で、大手銀行をかなり上回っています。

居住用の住宅ローンについては大手の不動産会社、住宅メーカーなどの提携ローンが多く、そこでは大手銀行が圧倒的なシェアを確保しているのですが、賃貸用のローンについては個別性が極めて高く、銀行員がそれこそどぶ板を踏みながら情報を集めて融資を行っています。また、地方の資産家はその地域の最有力地方銀行や信用金庫と古くから取引関係を持っていることが多いことも、こうした結果につながっているのかもしれません。

いずれにしても、賃貸住宅のローンの改善を考える上では大手銀行にとらわれずにさまざまな業態を含めて検討する必要があるということです。大手銀行よりは、むしろ地方銀行や信用金庫などの地域金融機関のほうが、地域の実情に詳しいので融資の可能性が高いという見方もできるでしょう。

金融機関にも個性があり、得意分野・不得意分野がある

また、併せて知っておいていただきたいのが、金融機関には、規模や業態などによって得意分野、不得意分野があり、個性もあるということです。それを知っているのと知っていないのとでは、交渉にかかる時間、成功確率などにかなりの違いが出てきます。

これは一般にいわれていることですが、たとえば大手のなかでもみずほ銀行は預金を積むと融資を受けやすいといわれています。みずほ銀行でローンを組みたいと考えたら、少し前から他の銀行で満期になった定期預金などを移しておくのがいいでしょう。そうすれば、かなり借りやすくなるはずです。

大手のなかでも三井住友銀行は預金を積めば借りやすくなるというより、預金を増やすことで融資条件が有利になるといわれています。真偽のほどは定かではありませんが、融資を受けている金額の1%の預金を預ければ金利が下がるともいわれています。

三大メガバンクのなかでも三菱東京UFJ銀行は、個人的には審査が厳しめという実感があります。もともと、旧三菱銀行は「三菱で融資を受けられれば一人前」といわれるほど審査が厳しかったそうです。合併によってかつてほどの厳格さはなくなっているようですが、それでも中小企業などにとっては三菱東京UFJ銀行と取引できるのはひとつの勲章のように見られています。

大手銀行に対して、地方銀行なら多少はハードルが低くなるのではないでしょうか。先にも触れたように、現実に大手銀行よりも地方銀行のほうが賃貸住宅向けの融資額は多くなっていますし、土地などの担保さえシッカリしていれば融資してくれる確率が高いといわれています。また、信用金庫も預金を積めば融資を受けやすいといわれているのです。信用金庫の大手のなかには、預金などの取引実績によってポイントを決め、そのポイントに応じてローンの金利が決まるシステムをとっているところもあります。

基本的には、借り換えより「条件変更」が望ましいが…

いま利用しているローンの返済負担を軽減する方策としては、現在の銀行と交渉、金利引き下げ、返済期間延長などの条件変更、いわゆるリスケによって負担を軽減する方法と、まったく別の銀行に借り換える方法とがあります。

同じ銀行で条件変更できるほうが、手数料が少なくてすむなどのメリットがあります。基本的には条件変更ですから契約書の書き換えなど数千円から多くても数万円程度の負担で可能でしょう。

それに対して、別の銀行への借り換えとなると、現在の銀行との契約を解約して抵当権を抹消、新たに別の銀行で抵当権を設定しなければなりません。保証料などの各種の費用もかかってきます。借入額にもよりますが、数十万円から百万円単位の経費がかかることもあります。その場合は一定以上の金利引き下げが実現しないと、借り換えにともなう経費をカバーできないことなります。

ですから、可能であれば同じ銀行での条件変更が望ましいのですが、それには限度がありますから、より有利な条件を勝ち取るためには別の銀行を利用せざるを得ないというケースも出てきます。実際、いま金融機関ではこの借り換えにたいへん力を入れています。

金融機関が借り換えに積極姿勢をとっている理由

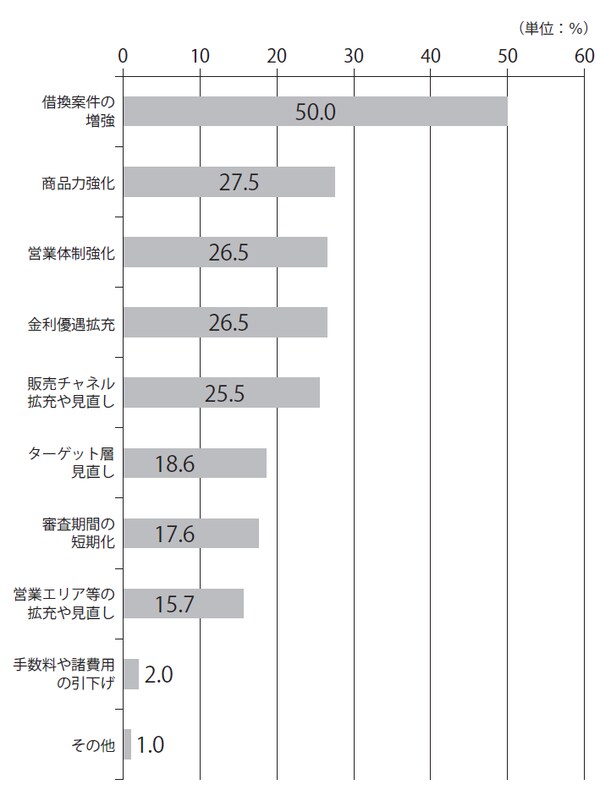

下記の図表は、住宅金融支援機構が民間金融機関を対象に実施している調査結果をグラフ化したものですが、アパートローンに関する今後の積極化方策としては、「借換案件の増強」がトップに上がっています。50.0%の企業がこの点を挙げ、2位の「商品力強化」の27.5%を大きく引き離しています。

なぜ借り換えに積極的なのでしょうか。さまざまな要因が挙げられますが、まず、考えられるのが、賃貸住宅の経営を行う人は多くの場合一定の資産を持っている人であるという点です。もちろん、会社員が副業的に行っているケースもありますが、大半は地主と考えていいでしょう。取引を始めることができれば、アパートローンだけにとどまらず、さまざまな取引に広げることができると期待できます。銀行にとってはたいへん魅力のある取引先だからこそ力を入れているのです。

また、これまで現に賃貸住宅の経営を行っているわけですから、その実績をチェックしやすいという面もあります。各種の資料を提出してもらえれば、賃料収入の入金状況なども分かります。これから賃貸住宅経営を始めるケースだと査定に手間がかかり、時間もかかります。それに対して、既存の物件ならさほど手がかからず、内容をかなりの細かな部分まで確認できるというメリットがあるわけです。

さらに、居住用の住宅ローンに比べると取引金額が大きいというメリットもあります。一般的な住宅ローンであれば、数千万円規模であり、1億円までいくケースはなかなかありません。けれども、アパートローンであれば億単位の融資は当たり前で、何件か所有しているオーナーとの取引をまとめることができれば、5億円、10億円といった規模になることも珍しくありません。

金融機関が借り換えに対してこうした積極姿勢をとっているだけに、オーナーにとっては借り換えによって収支の改善を図る大きなチャンスです。

川口 豊人

株式会社コンシェル川口 代表取締役