収益物件では「手残り」を重視

実際に不動産投資をはじめる場合、結局気になるのは投資する側の「手残り」がいくらかということでしょう。それもむずかしい計算をする必要は、実際にはあまりありません。むずかしい計算の話を業者側がはじめたら、じつは投資する側にとっては、あまりうまみのある話ではないのかな、と思うくらいでいいでしょう。

たとえば、1億円の価格の物件をフルローンで買えれば、手数料で800万円くらいはかかります。そして年間300万円くらいの手残りを生むことになります。その部分をピックアップして「800万円の投資で年間300万円ほどのリターンがある」と考えればよいわけです。利率とすれば37.5%。こんなに高利回りの投資はきっとどこにもないでしょう。

大事なことは、それを実現するためには、投資家自身もいろいろとやらなければいけないことがあるということです。1億円の融資を受けるには、いい勤め先に長く勤めたほうがいいですし、800万円の手元資金を用意するにはきちんと貯めるクセもあったほうがいい。年間300万円のキャッシュフローも、物件を放ったらかしにしておいたら入居者がつかず、実現できません。

不動産投資に不案内な人が「お金を借りてまで、他人の家を用意する必要はない」ということをよくいいます。しかし、不動産投資は投資であって、自宅を購入するのではないのです。

4000万円の借入金で自宅を購入しても、その自宅はキャッシュを生みません。しかし、収益物件を購入すれば、年間100万円くらいのキャッシュを生むことができます。そのほうがお金の使い方としては上手じゃないでしょうか。

返済期間を延ばすことで「手残り」を増やす

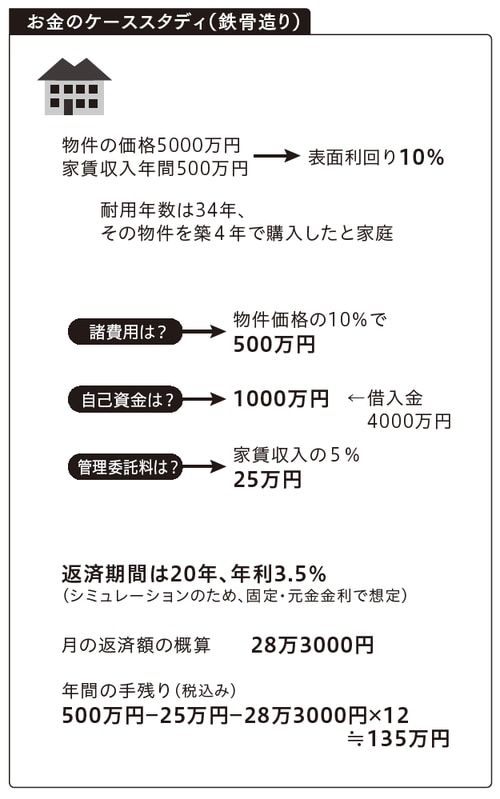

不動産投資に関してお金のレッスンをケース設定してみましょう。

物件の価格は5000万円、家賃収入は年間500万円とすると、表面利回りは10%です。鉄骨造りで耐用年数は34年、その物件を築4年で購入したとしましょう。

諸費用が物件価格の10%で、500万円。自己資金としては1000万円を用意しました。借入金は4000万円です。返済期間は20年で、年利3.5%です。それで運用すると、管理委託料は家賃収入の5%かかるとして、税引き前の手残りは年間100万円強になります。結果としては、地主が相続対策で取り組む以外には、あまり儲けになる投資とはいえません。

では、どこを修正すべきか。まず考えられるのが金利と返済期間です。金利年3.5%は高すぎるので、高くて2%未満で交渉すべきといえます。返済期間を延ばせば返済比率が下がり手残りが増えます。

これは1棟目の計算ですが、2棟目、3棟目ではまた、シミュレーションが変わってきます。入居者からの家賃収入を返済に回すこともできるからです。そのような手法で、物件の資産化、さらに資産から得られる資金化のスピードを上げていくのです。それを不動産投資のレバレッジ効果と呼ぶこともあります。

金利計算は、いろいろなパターンを自分で設定して楽しんでみるとよいでしょう。僕のお勧めはカシオ計算機のウェブページです。不動産投資の毎月のローン返済額をはじめ、いろいろなシミュレーションができます。