対象会社の「剰余金の分配」を受ける手段として活用

(1)発行会社へ譲渡する目的

発行会社に対する自社株譲渡は、親族外承継(M&A)ではない。しかし、親族外承継(M&A)の前段階として、対象会社の剰余金の分配を受ける手段として使われるケースが多い。特に、第三者割当増資と組み合わせた取引スキームは有名である。

発行会社への自社株譲渡のメリットは、特定の株主の保有割合を減少させ、発行会社以外の既存株主の保有割合を相対的に高められることである。

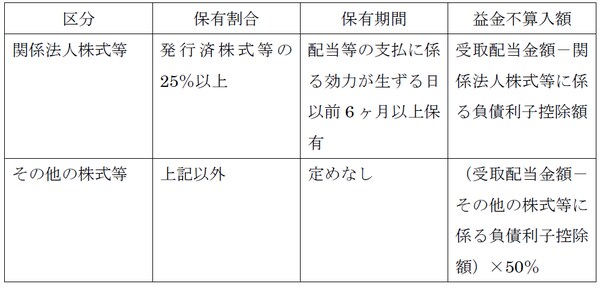

また、株主が法人であれば、受取配当金の益金不算入を通じて、ほぼ無税で対象会社の剰余金を吸い上げることができる。これは親族外承継(M&A)における最も重要な節税策の一つである。この制度についての法人税法上の取扱いは次のとおりとなる。

[図表1] 受取配当金等の法人税上の取扱い

一方、デメリットは、発行会社の分配可能額の範囲でしか自己株式の取得を実施できないこと、自己株式の取得の際は、株主総会の特別決議を必要とすることである。

また、特定の株主を対象として自己株式取得の手続きを行う場合には、その特定株主以外の株主に対しても、その旨を通知することにより、全株主に対して自己株式取得の機会を与えなくてはならない。この場合には、自己株式取得に関する株主総会の特別決議による承認が必要となる。

個人株主に対するみなし配当は、配当所得として認識

(2)株主の税務

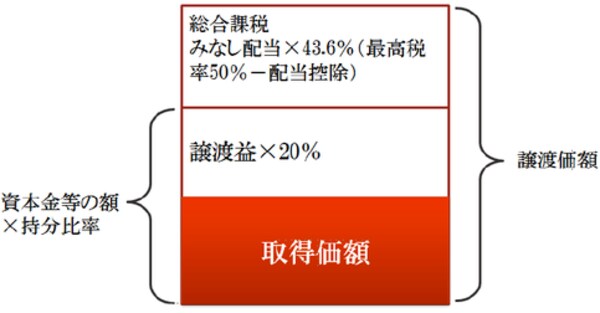

自己株式取得に際して株主に現金が支払われる場合、その払戻しが利益を分配したことと何ら変わらない部分については、 配当があったものとみなして取り扱うことになる。

具体的には、自己株式取得により株主が現金の交付を受けた場合、その金額が発行会社の資本金等の額のうち、その株主が有する株式に対応する部分の金額を超えるときは、その超える部分(利益積立金相当)の金額は税務上、配当とみなされる。

なお、個人株主に対するみなし配当は、配当所得として認識されることになり、総合課税されることとなる。

[図表2]みなし配当

この話は次回に続きます。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<