譲渡対価の一部を退職所得とし、取引価額の交渉を行う

退職所得は、以下の通り計算されるが、以下の退職所得控除額があることに加えて、2分の1課税であり、譲渡所得と同様に分離課税である。したがって、住民税(所得割)を考慮しても、譲渡所得20%よりも退職所得の税負担のほうが小さい。

そこで、親族外承継(M&A)の直前に役員退職金を支払うことによって、対象会社の株式価値の一部を譲渡対価から役員退職金に転化させておく方法が使われる。もし対象会社に退職金支払いのための現金が不足しているならば、外部からの借入れによって調達すればよい。

この方法によれば、【取引価額=譲渡対価+退職金】の総額が変わらなければ、可能なかぎり退職金の割合を増やすことによって、売り手の税負担を軽減することができる。

たとえば、売り手の企業オーナーが代表者をしている場合、買い手との交渉の結果として株式価値125,000,000円(取得価額10,000,000円)で合意した親族外承継(M&A)の際に、25,000,000円は退職金とし、残り100,000,000円を株式譲渡にするといった方法である。

代表者の勤続年数を30年とすると、オーナーの退職金25,000,000万円の手取り額の23,915,478円に、株式譲渡100,000,000円の手取り額92,000,000円を加えて、オーナーの最終的な手取り額は115,915,478円となる。

これに対して、すべてを株式の譲渡とした場合の手取り額は、102,000,000円であるから、退職金を支払ったほうが13,915,478円も手取り額が多くなる。

退職所得控除額:800万円+70万円×(30年-20年)=1,500万円

退職所得金額:(2,500万円-1,500万円)÷2=500万円

所得税額:500万円×20%-42万7,500円=57万2,500円

所得税及び復興特別所得税の額:

57万2,500円+57万2,500円×2.1%=58万4,522円

住民税(特別徴収)の額:500万円×(市町村民税6%+道府県民税4%)=50万円

手取額:2,500万円-58万4,522円-50万円=23,915,478円

実質的な税率:(58万4,522円+50万円)÷2,500万円=4.3%

(注)実質的な税率が低くなるのは、退職所得金額を求める段階で、退職所得控除額を差し引いた後に2分の1にするからである。

株式の譲渡所得金額:(1億円-1,000万円)×(所得税15%+住民税5%))=1,800万円

役員退職金を譲渡対価の一部に組み込む方法は、買い手にとっても資金負担額が少なくて済み、自社の貸借対照表に計上する子会社株式計上額も少なくて済むというメリットがある。対象会社に余剰資金があるのであれば、買収後にそれを配当金として親会社に吸い上げるよりは、役員退職金として先に支払ってしまい、その分取引価額を引き下げることを検討すべきである。

また、役員退職金は経費となるため、支払った対象会社においても節税効果がある。たとえば、25,000,000円の退職金は、実効税率35%とすると、9百万円の節税効果がある。この節税効果を実質的に享受するのは、親会社となる買い手である。

つまり、買い手は退職金によって現金負担を軽減だけでなく、対象会社においても税負担も軽減することができる。このような買い手のメリットを考えた場合、譲渡対価の一部を退職所得とすることによって、売り手は買い手に対して取引価額の引上げ交渉が可能となるであろう。

引継ぎ期間の役職と報酬額の契約がある場合は要注意

ただし、役員退職金の支給額については、法人税法に「過大役員退職慰労金の損金不算入」という規定があるため、自由に金額を決定できるわけではない。実務上は、「功績倍率」を対象会社の実情に合わせて選定する。

また、役員退職金は、対象会社の代表者から退任するからこそもらえる退職金であるので、親族外承継(M&A)後の引継ぎ期間の役職と報酬額の契約がある場合には問題となる。

売り手のオーナー社長が非常勤の顧間に残る程度であれば問題ないが、代表権を持ったまま会長に昇格する場合や役付取締役に留まる場合には、税務的には役員退職金として認められないので注意が必要である。

これに関しては役員退職金の支給を受けた後の月額報酬がそれ以前の報酬額のおおむね50%未満であることが判断基準になっているので、役員退職金を支払った後の引継ぎ期間の報酬は低く抑える必要がある。

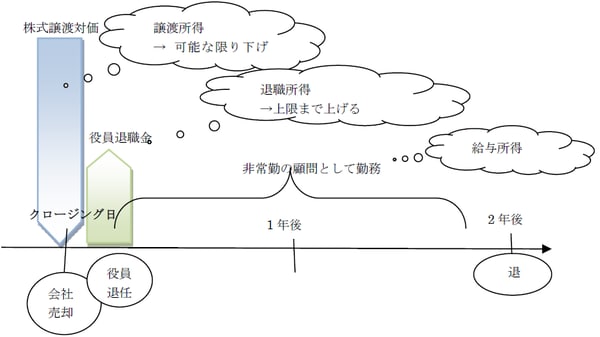

企業オーナーの手取り額を最大化するために、以上のような制約条件を考慮しつつ、3種類の所得の組み合わせを最適化させなければならない。

●株式の譲渡所得

●退職所得

●引き継ぎ期間の給与所得

親族外承継(M&A)の価格交渉では、取引価額の総額が決定されるに過ぎない。それゆえ、その総額の内訳を適切に配分することによって、税負担を最小化させることができる。そのためには、税率の低い役員退職金に多くを割り振ることが効果的である。

[図表]役員退職金を活用した取引スキームの作り方

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<