相続税相当額を「取得費」に加算できる特例も

前回の続きです。

(3)相続した非上場株式に係る特例

相続の際には特例として、非上場株式を相続した個人が、相続税の申告期限から3年以内に発行会社に相続株式を譲渡した場合、みなし配当課税でなく、譲渡益課税が適用される。

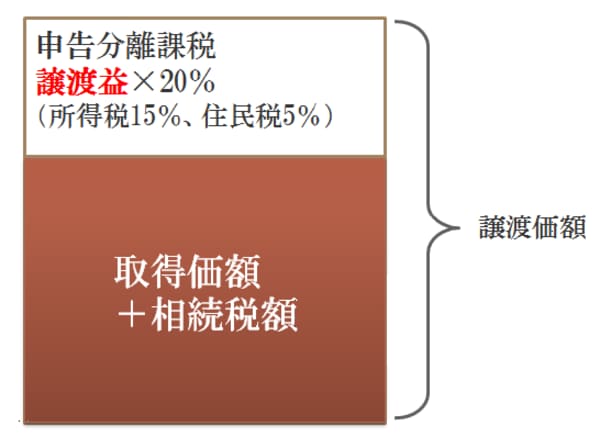

また、自社株に係る相続税の額が、発行会社に譲渡した自社株の発行済株式総数に占める比率に応じ、相続税相当額を取得費に加算することができる(相続財産を譲渡した場合の譲渡所得の取得費加算の特例)。そのため、譲渡益の金額が相続税相当額だけ圧縮され、税負担が軽減されることになる。

[図表1]

[図表2]相続で取得した株式を発行会社へ譲渡した場合

発行会社は、税務上の純資産額をマイナスして処理

(4)発行会社の税務

発行会社では、会社の資本の返還ととらえて、税務上の純資産額をマイナスして処理する。「配当とみなす部分」は利益積立金額の減額し、「株式の譲渡とみなす部分」は資本金等の額を減額する処理を行う。

具体的には、自己株式の取得価額を資本金等の額と資本金等の額を超える部分の金額とに区分し、資本金等の額は資本金等の額を減額し、資本金等額を超える部分の金額は利益積立金額を減額する処理を行うことになる。

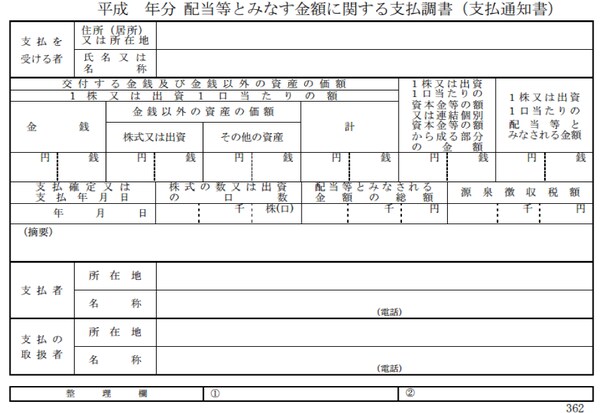

なお、自己株式の取得は、利益積立金額から減額した部分の金額は配当とみなされることから、原則としてその部分について20%の源泉徴収を行い、翌月10日までにその徴収した源泉所得税を納付しなければならない。その後、「配当等とみなす金額に関する支払調書及び合計表」を作成し、納税地の所轄税務署長に提出する必要がある。

[図表3] 配当等とみなす金額に関する支払調書

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<