利益ベースの収益力から、CFベースの収益力へと変換

前回の続きである。事業計画において、将来キャッシュ・フローは、簡便的に以下の数式によって計算する。

ここで税引後の「当期純利益」ではなく「営業利益」としているのは、支払利息の節税効果を排除するとともに、負債ゼロの場合の税額を控除することによって、資本構造に左右されないキャッシュ・フローを算出したいからである。

対象事業から得られるキャッシュ・フローであるため、税引後営業利益に対して現金収支を伴わない費用である減価償却費を加算することにより、利益ベースの収益力からキャッシュ・フロー・ベースの収益力へと変換する。なお、この減価償却費は有形固定資産のみに限らず、のれん等の無形固定資産や繰延資産の償却費等も含む点に注意が必要である。

キャッシュ・フローに影響を与える「運転資金増減額」

また、対象事業を運営するにあたり運転資金の増減が予定されている場合は、その必要運転資金の見込額を将来キャッシュ・フローに反映させる必要がある。事業価値の評価を行う際には、この運転資金増減額がキャッシュ・フローに与える影響を忘れてはならない。

売上高と運転資本額は比例するため、たとえば、売上高が増加することによって必要運転資金が増加し、キャッシュ・フローが減少する(=営業利益よりもキャッシュ・フローが少ないという意味である。)。そこで、必要運転資金の増減に関するキャッシュ・フローヘの影響を将来キャッシュ・フローに反映させる必要がある。

さらに、設備投資が必要な場合は、その設備投資の見込額を将来キャッシュ・フローに反映させる必要がある。例えば、製造業やホテル業における工場・施設等の有形固定資産に対するメンテナンス費用や事業運営に必要なソフトウェアの更新費用等は営業利益を増加させるために不可欠の現金支出であるため、必要となる設備投資額を見積り、将来キャッシュ・フローに反映させる必要がある。

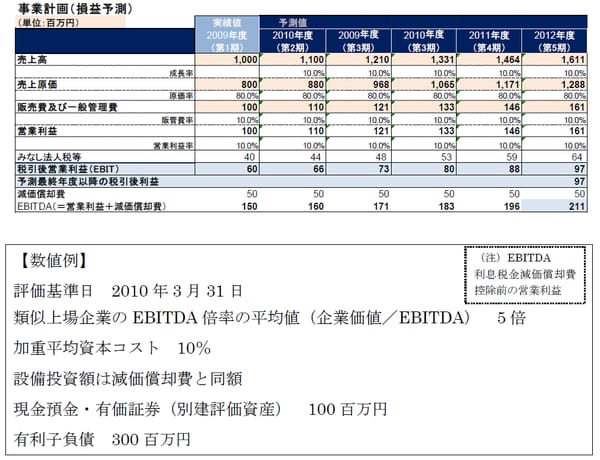

仮に、自社の経営陣が、次のような事業計画を作っていたとしよう。これは、売上高が今後5年間にわたり毎期10%成長し、その間の営業利益率が10%で一定というシンプルな計画である。

[図表1]数値例 売り手側で用意した事業計画

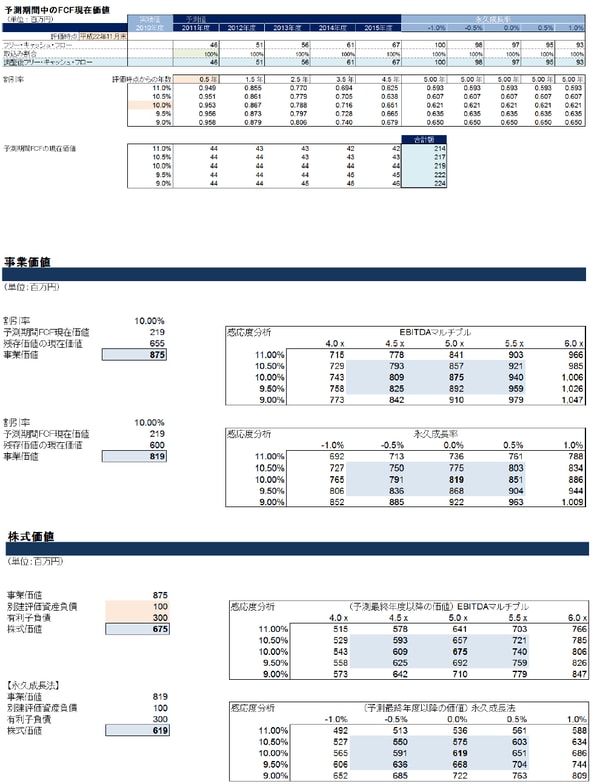

この事業計画にDCF方式を適用して価値評価すると、以下のように、株式価値は、619~675百万円となる(事業価値は819~875百万円)。

[図表2]

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<