合理的かつ実現可能な「事業計画書」を作成できるか?

DCF法は、既述のように、対象となる事業の将来キャッシュ・フローを測定して事業価値を評価する方法であり、親族外承継(M&A)では最もよく用いられる手法である。この場合の将来キャッシュ・フローについては、対象会社の事業計画書から算定されることになるため、事業計画書をいかに合理的かつ実現可能なものとして作成するかが問題となる。

将来キャッシュ・フローの本質は、買い手にとっての投資回収額ということである。ここで問題となるのが将来キャッシュ・フローの予測期間である。買い手の投資回収計算を考えるのであれば、その将来キャッシュ・フローを可能な限り現実的に予測しなければ、投資の採算性を評価することできないことになる。

「残存価値」を求めるための算式とは?

ただし、将来キャッシュ・フローを正しく予測することは不可能であるので、結果的には、当事者が納得できるように、合理的に将来キャッシュ・フローを見積もることになる。

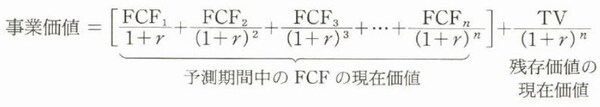

実務上、永久に将来キャッシュ・フロー予想を行うことはできないので、定常状態(ライフサイクル上、成長が止まる状態)に達するまで(一般的には5~10年程度)を予測し、その割引現在価値の合計に、予測終了時点での残存価値の割引現在価値を加算して事業価値を算出する。

予測期間終了時には、その後も継続して事業活動を行う場合の事業価値である残存価値(Terminal value)を求める。その方法として永久還元法がある。永久還元法で価値評価する場合、通常は予測期間以降のキャッシュ・フローが一定成長すると仮定し、以下の算式により残存価値を求める。

残存価値は、継続して創出可能な将来キャッシュ・フローを見積もった予測最終年度のキャッシュ・フローが継続すると仮定して計算する。

永久成長率はマクロ経済状況や所属する業界自体の成長率、対象事業のビジネスを考慮するが、成長率をゼロと設定する。現在のようなデフレ時代にあっては、よほどのことがない限り、プラスの成長率を見込むのは困難だからである。

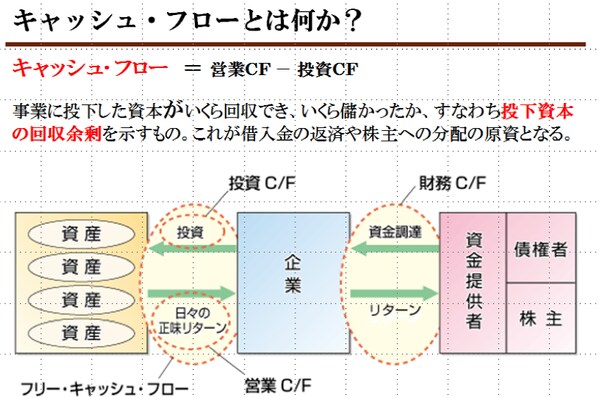

なお、将来キャッシュ・フローは、実務上、フリー・キャッシュ・フロー(FCF)と呼ばれることも多い。

[図表1]

[図表2]会社のキャッシュ・フローのイメージ

この話は次回に続く。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<