斟酌率と似たような概念「小規模プレミアム」

前回の続きである。

(3)負債コスト

格付けモデルから算出した理論値を算出することができない場合、対象会社の直近の事業年度における実績値を使用することで十分である。

(4)小規模プレミアム(Small Cap Premiun)

小規模プレミアムとは、時価総額が小さな株式のほうが大きな株式よりもリスクが大きい(=小規模会社への投資に関する超過収益率は、ベータ値を使った収益率よりも高い)という特性を反映させたリスク・プレミアムをいう。財産評価基本通達における「斟酌率」と似たような概念であると理解すればよいだろう。これを資本コストに加算して割引率を算出する。

ちなみに、イボットソン・アソシエイツ社が提供している数値によれば、時価総額500億円未満の小規模会社であれば、約2%~4%程度の小規模プレミアムとなっているようである。しかし、小規模プレミアムを考慮することが理論的に正しいかどうか、その根拠は明確になっていないため、必ず適用しなければならないものではない。

無償で公開されている「上場企業のベータ値」

(5)ベータ値

ベータには、過去の統計データを使ったヒストリカル・ベータと、将来収益への期待値を考慮したインプライド・ベータの2種類がある。インプライド・ベータはバーラ社(Barra)によって販売されており、理論的にはこちらが正しいと言われることもあるが、その真偽は明らかになっていないため、ブルームバーグ社が提供するヒストリカル・ベータを使ってよいだろう。

ブルームバーグ社が情報端末を通じて提供しているベータ値は有料であるが、ブルームバーグ社の公式Webサイトには、TOPIXに対する過去2年のベータ値(「対指数ベータ」)が掲載されており、上場企業のベータ値が無償で公開されている。

これ以外に無償で入手することができるベータ値としては、東京証券取引所のWebサイトに掲載されているTOPIXのベータ値がある。このような公開情報を利用して、類似上場企業のベータ値を取ってくることになる。

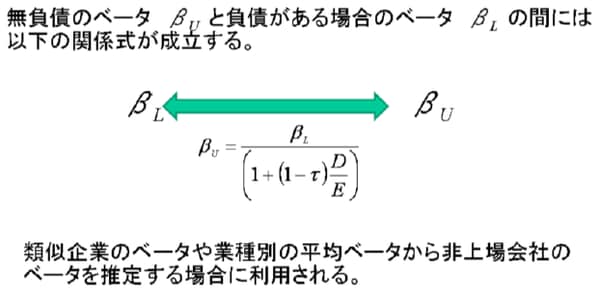

ただし、これらのベータ値は有利子負債を抱える上場企業を前提とするベータ、すなわち、レバード・ベータであるので、以下の計算式を使ってアンレバード・ベータに変換する必要がある。

アンレバード・ベータ(負債ゼロとした場合のベータ値)が算出できたならば、その平均値(または中間値)を算出し、対象会社の負債資本比率を適用して、再びレバード・ベータを求める。これを対象会社に固有のベータ値と仮定する。

(6)加重平均資本コスト

株主資本コストと負債コストの加重平均を求める際には、「負債資本比率」を乗じることになる。その算出方法には、(1)類似上場企業の比率の平均値を使う方法と、(2)対象会社の経営陣が自ら目標とする比率を使う方法がある。どちらが理論的に正しいというものではないが、実務上は大手コンサルティング会社のマッキンゼーが書籍「企業価値評価」で推奨する(2)を使うケースのほうが多いようである。この点、中小企業の親族外承継(M&A)であれば、買い手が自ら目標とする負債資本比率を使えばよいだろう。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<