割引率は、ファイナンス理論の「CAPM」を使って算出

DCF法(Discounted Cash Flow法)の価値評価を行うためには、事業計画と割引率が必要となる。事業計画は、単なる努力目標ではなく、会社の事業戦略に基づいた現実的な中期事業計画として作成した予測数値を使えばよい(詳しくは後述する)。問題となるのは、割引率である。

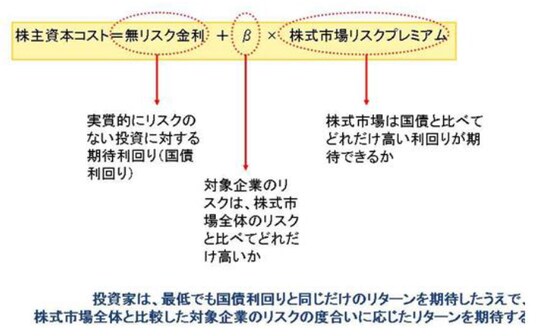

実務では、CAPM(Capital Asset Pricing Model)というファイナンス理論を使って割引率を算出する。そのためには、(1)安全資産のリスク・フリー・レート、(2)証券市場のマーケット・リスク・プレミアム、(3)類似上場企業のベータ値を入手して株主資本コストを計算するとともに、(4)負債コストと(5)負債・株主資本比率を使って、加重平均資本コストを計算しなければならない。加重平均資本コストが割引率となる。

[図表1]CAPM理論における株主資本コストの計算方法

Re = Rf + β ×(Rm-Rf)

Re : 株主資本コスト

Rf : リスク・フリー・レート(10年国債利回り)

Rm : マーケット・リスク・プレミアム

Rm-Rf : 株式リスク・プレミアム

β:ベータ値

リスク・フリー・レート等を使い、低コストで計算

この計算データを入手する方法はいくつかある。金融情報提供会社からデータを購入するのが実務上一般的である。しかし、そこまでコストをかけられない、急いで計算したいと考えるならば、以下のような公開情報を使って、必要な数値を入手すればよいだろう。

これらは金融情報提供会社が提供するような厳密な統計データではなく、簡便的なデータではあるものの、これらを使って評価した株式価値であっても、大きく相違することはない。親族外承継(M&A)の交渉戦略策定のために十分使うことができるはずである。

(1)リスク・フリー・レート

リスク・フリー・レートは、評価基準日における国債の利回りを調べる必要があるが、一般的に10年国債の利回りを適用する。

財務省のホームページの「国債に関する情報」→「金利情報」から、流通市場における固定利付国債の実勢価格に基づいて算出した主要年限毎の半年複利金利(半年複利ベースの最終利回り)をダウンロードすることができるため、ここに掲載されている利回りを使用する。

また、日本証券業協会のホームページ「公社債店頭売買参考統計値関係」【公社債店頭売買参考統計値関係】 から国債の店頭売買参考統計値をダウンロードすることもできる。

(2)マーケット・リスク・プレミアム

マーケット・リスク・プレミアムは、金融情報提供会社から販売されており、イボットソン・アソシエイツ・ジャパン社(Ibbotson Associates)の統計データを購入することが一般的である。しかし、以下のように、一般に公表された業界のコンセンサスを簡便的に使用してもよいだろう。

[図表2]マーケット・リスク・プレミアム

理論的には長期間の統計データになるほどよいといわれているが、日本の戦後間もない時期を異常値とする見解もあるため、長ければよいというものではない。

この話は次回に続く。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<