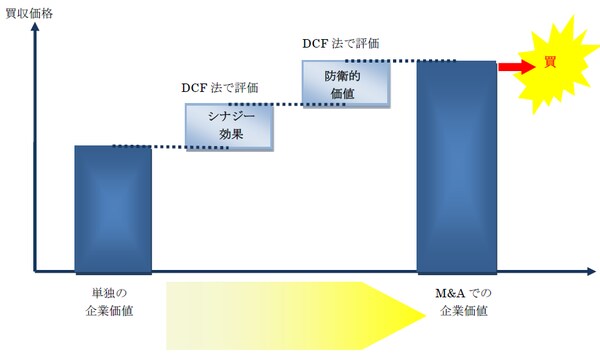

買収価格は、将来CFの割引現在価値だけでは決まらない

買収価額は、将来キャッシュ・フローの割引現在価値だけではなく、(1)対象会社を買収することから得られるシナジー効果の価値と、(2)買収できなかった場合に発生する機会費用(防衛的価値)を考慮して決定される。

シナジー効果とは、2つ以上の事業が統合して運営される場合の価値が、それぞれの事業を単独で運営するよりも大きくなる効果のことをいう。理論的には、買収後の統合会社の将来キャッシュ・フローの現在価値が、買収前の両社の将来キャッシュ・フローの現在価値の和を上回ることである。

シナジー効果・防衛的価値を評価する「DCF法」

シナジー効果が発生するためには、両社の単純合算と比べて、将来の売上高を増やすか(売上シナジー)、将来の費用を減らさなければならない(コスト・シナジー)。

売上シナジーとしては、お互いの販売チャネルで相手の製品を売って売上増を図るクロス・セリングや、品揃えの強化、業界ポジションの向上などがある。また、コスト・シナジーとしては、重複する間接部門の整理統合や共同購買、営業拠点・生産拠点の統廃合、価格交渉力の強化がある。さらに、研究開発シナジー(研究開発費の増加、技術やノウハウの共有)も想定することができる。

そして、買い手にとっての価値は、シナジー効果だけでなく、買収できなかった場合の機会費用の削減(防衛的価値、ディフェンシブ・バリュー)によって生み出される価値がある。企業買収における機会費用とは、対象会社が有する経営資源(販売拠点、顧客関係、技術等)を競合他社(他の買い手)に奪われることによって失われる競争上の優位性をいい、それを定量化したものである。

例えば、寡占市場のM&Aでは、2番手の競合他社が3番手の競合他社を買収することによって、市場占有率がトップになることがある。それにより、業界首位であった会社がトップから転落し、市場の競争力を失ってしまうケースがある。このように、買収案件を競合他社に奪われた結果として失われる価値は、買収を検討する際に機会費用として考慮されるのである。

シナジー効果も防衛的価値も、将来キャッシュ・フローを見積もり、DCF法によって評価される。それらの価値が単独の将来キャッシュ・フローの割引現在価値に加算されることによって最終的な買収価額が決定されるのである。

[図表]買い手による価値評価プロセス

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<