全米最大の資産規模を誇るハーバード大学基金

ハーバード大学のエンダウメント(大学基金)の運用資産は約4兆円と、全米のエンダウメントの中では最大の資産規模となっています。

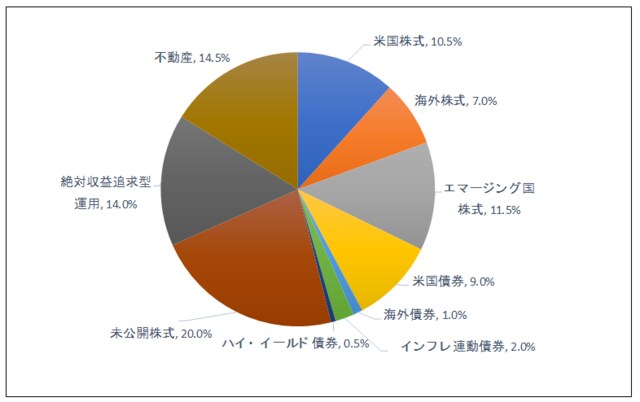

下記図表1のとおり、運用ポートフォリオの中身は、伝統的資産4割、オルタナティブ投資6割といったところです。最近、同大学の1969年卒のOB・OG数名が連名で、「ポートフォリオ全体を、S&P500指数連動のパッシブ運用に転換すべし」と、新しい学長に書簡を送ったことが報道されました。

[図表1]ハーバード大学エンダウメントの資産配分-2016年度(2016年6月末時点)

●他エンダウメントに劣後するハーバード大学エンダウメントのパフォーマンス

確かに、ハーバード大学エンダウメントは全米最大ですが、ここ数年パフォーマンスはパッとせず、ライバルのイェール大学やスタンフォード大学の後塵を拝しています。例えば、同エンダウメントの2017年度(2017年6月期)の年間リターンは+8.1%となり、イェール大学の11.3%、スタンフォード大学の13.1%に大きく劣後しています。加えて、同エンダウメントは2016年度まで開示していた資産配分を2017年から開示しておらず、資産配分が大きく変更されているのではないかと推測されています。

こうしたこともあり、パフォーマンスに不満な一部の卒業生がたまりかねて書簡を送ったと推察されますが、問題は深刻です。

エンダウメント資産の着実な増加を求める卒業生たち

●ハーバード大学の卒業生が投げかけている課題

彼らが主張する論点は大きく分けて二つです。

(1)ポートフォリオの半分はS&P500連動パッシブ運用にせよ。

(2)来るべきエンダウメント課税に備え、運用コストを圧縮すべし。

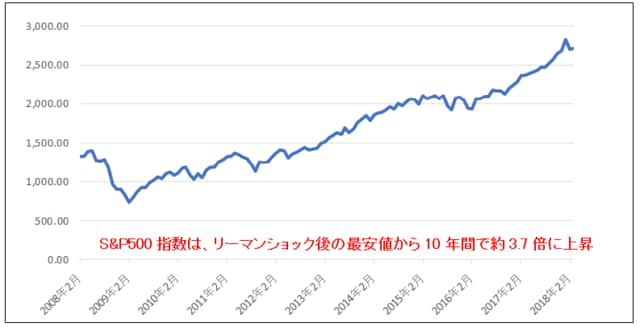

(1) の論点は明快で、リーマンショック後にすべての資金をS&P500連動ファンドに運用させていれば、今頃エンダウメントの運用資産は10兆円近くになっているはずだというものです。結果的に、リーマンショック後のS&P500指数は歴史的な上昇を続けましたから、卒業生にとってはかなり悔しい運用成績だったに違いありません。

[図表2]S&P500指数(2008年2月~2018年2月)

(2)は、米国政府が現在非課税対象のエンダウメントを課税対象にすることを検討していると噂されていることから、課税決定後に備え、運用コストがより高いアクティブ運用からパッシブ運用へ切り替えるべきだとの主張です。

どちらも正論で、卒業生一同はパフォーマンスの向上とコスト削減によるエンダウメント資産の着実な増加、ひいては大学教育の品質向上を訴えているわけです。

すべてがパッシブ化かどうかは分かりませんが、ハーバード大学エンダウメントは米国株・米国債券の一部をETFで運用していることがSECの13F報告書で開示されています。2017年12月末現在、米国上場株式は10銘柄(約120億円程度)保有していますが、その内の9銘柄(約90億円)はパッシブ運用のETFとなっています。

【FORM 13F INFORMATION TABLE】

ちょうど2月月初には米国株が動揺した局面がありましたが、こうした動きを鑑みながら、エンダウメントが今後どのような資産配分にしていくのか大変興味深いところですね。