20年前に投資した資金が「約81倍」に

イェール大学エンダウメントの年次報告書(2018年度)が閲覧できるようになりました。同大学の運用戦略は「イェール・モデル」ともいわれ、エンダウメントだけではなく、世界中の機関投資家がお手本とするものとなっています。本記事では、2018年度のアロケーションとそれを可能にする背景を見ていきましょう。

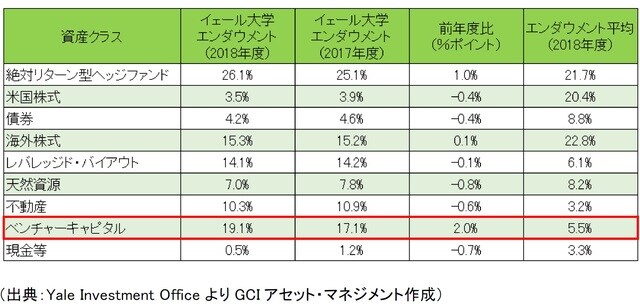

◆2018年度の資産配分

同エンダウメントは、上場株式や債券といった伝統的資産への配分を少なくし、ヘッジファンドをはじめとするオルタナティブ資産に多く配分しています。全米エンダウメントの平均的な資産配分と比べると、イェール大学の資産配分はかなりオルタナティブ資産に重きを置いているのがわかります。同校の資産配分比率は、伝統的資産に23%、オルタナティブ資産に77%となっており、あたかもイェール大学自体が1つのヘッジファンド運用会社のようです。

そんなオルタナティブ資産のなかでも、前年度比資産配分を増やした資産クラスは、絶対リターン型ヘッジファンドとベンチャーキャピタル(VC)のみで、他資産への配分を減らしています。流動性を犠牲にしてでも、両資産への配分を増やすということは、他資産よりも高いパフォーマンスを得られると見ているからでしょう。

[図表1]イェール大学エンダウメントの資産配分

これにより、イェール大学エンダウメントは、その資産のほぼ5分の1をVCに配分していることになります。年次報告書によれば、VCの過去20年間の年平均リターンは24.6%ということで、これは20年前に投資した資金が約81倍になったことを意味しています。

イェール大学発の起業家を輩出するためのサポート

◆VC投資への強み

他大学と比べ、イェール大学エンダウメントはVC投資に強みを持っているわけですが、それをサポートしているのが、同大学内にある「Office of Cooperative Research(共同調査事務局)」と「Yale Entrepreneurial Institute(イェール起業大学)」です。

イェール大学発の起業家を輩出するため、前者は1982年に、後者は2007年に設立されました。イェール起業大学は、実際にスタートアップする前の段階で、対象となる学生に10万ドルを支給し、学内外の企業家を紹介したり、エンゼル投資家やVCからの出資をアレンジしたりしています。

[図表2]イェール起業大学:開業までの流れ

資金導入に関しては、エンゼル投資家やVCだけではなく、政府補助金、銀行、クラウドファンディングなどの利用も検討されます。

結果、これらベンチャー投資家にとってのベストな出口戦略はIPO(新規上場)ですが、イェール大学はそれに加え、スタートアップが失敗する原因も学生に教えています。例えば、経営失敗、資金不足、提供商品にニーズなし、過剰なニッチ商品、不運・・・などです。もっとも、「失敗もシリコン・バレーの強み」と教えているところは、流石イェール大学といえるでしょう。

このように、VC投資家としてのイェール大学エンダウメントは、VC側からまたスタートアップ育成側の両面で将来性のある新興企業をサポートしているため、VCへの配分を増やすことができるのでしょう。

ということで、イェール大学はVCのみならず、今年も引き続き新しい運用戦略を「prospective.managers@invest.yale.edu」より公募しています。

太田 創

株式会社GCIアセット・マネジメント

エクゼクティブ・マネジャー(投資信託ビジネス担当)