3つの指標が良好な「エクセレント企業」とは?

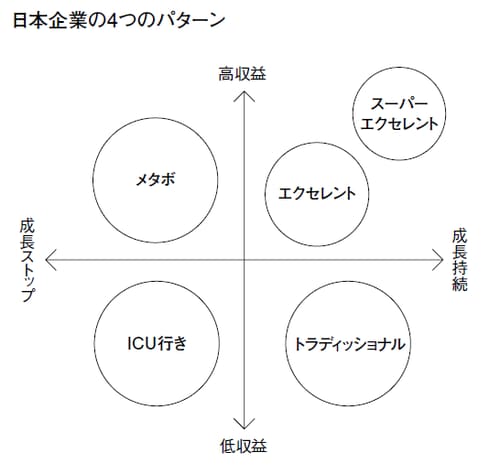

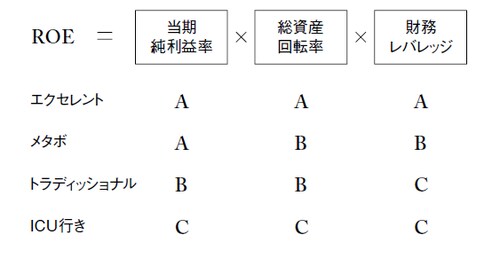

ROE(当期純利益率×総資産回転率×財務レバレッジ)の優良度と、成長性の視点で日本企業を大きく4つに分類したものが、以下の図である。すべて筆者の造語だが、それぞれを「エクセレント」「メタボ」「トラディッショナル」「ICU行き」と命名している。

エクセレント企業とは、ROEを構成する3つの指標がともに良好な会社のことだ。当期純利益率はもちろんとして、総資産回転率と財務レバレッジの良好さは、成長性に対する高い意欲を表している。金融機関や投資家など各ステークホルダーへの目配りもきちんとしていると言えるだろう。

ただし、未曾有の不況の影響で、エクセレント企業であっても、2009年3月期、そして2010年3月期に限って言えば、一時的にROEがマイナスになってしまうこともある。この分類は平時を想定したものと解釈してほしい。

エクセレント企業には、トヨタ自動車や武田薬品といった歴史ある超優良企業ばかりでなく、創業から比較的日が浅い新興企業も念頭に置いている。創業年数や会社の規模とは関係なく、経営の優秀さが測れるのがROEのよいところだ。

資産を有効活用せずに蓄えている「メタボ企業」

メタボ企業とは、当期純利益率が高く、一見よい成績をあげているように見えるものの、総資産回転率や財務レバレッジにはまだまだ改善の余地がある企業群のことだ。資産を有効活用せずに太っているという意味で、メタボリックシンドロームのイメージに重なる。

メタボ企業には、比較的参入障壁が高いニッチな事業を営んでいるため競争がそれほど激しくなく、高い利益率を維持している企業が多い。現状維持さえすれば利益があがってしまうためか、会社の“成長”にはあまり価値を見いだしていないことが多いようだ。

無借金を是としているので財務レバレッジは低く、儲かっているのに投資をしないのでキャッシュは潤沢にあり、資産を有効活用していないのでアクティビストファンドの標的になりやすい。ファンドの標的になったときには、投資家慣れしていないだけに対応を誤ることが多く、突発的な危機にも意外なほどもろいことが多い。

メタボ企業のほとんどは、基本的に慎重かつ保守的だ。バブル期にも不動産や株への投資はしていないし、事業の多角化にもあまり興味を示さず、「変わらないことこそ我が社の強み」と考える傾向がある。

エクセレント企業とメタボ企業との違いは、利益をあげたときに、それをさらなる成長に向けて投資するか、それとも危機に備えて貯めこんでおくかにあると言っていいだろう。

次回は、「トラディッショナル」「ICU行き」について解説する。