資金調達においては「負債と資本のバランス」が重要

株式は債券と違って償還の必要がない。つまり返済の必要がない。しかし、無節操に発行していいというわけではない。発行しすぎて流通する株数が増えると、1株あたりの利益が希薄化してしまう。

したがって、公募増資で集めた資金を有効に使い、会社が稼ぎだす利益の増加割合が、希薄化割合を1〜2年以内に上回ることが確実でなければ、公募による新株発行は難しい。とはいえ、借金である社債と異なり、株式による資金調達は負債にならないので、無借金経営を伝統的に是とする日本企業では人気が高い。自己資本比率は高ければ高いほうがよいという時代が長く続いてきたためだ。

バブル崩壊後、外国人投資家の割合が増えて、欧米式の考えが普及した。いわく、多少は借金をして資産規模を大きくしたほうが利益が増えるので、投資する側にとっては投資効率が上がる、というものだ。

いわゆるレバレッジをかけてROEを引き上げるという考え方で、そのほうが市場からの評価が高くなることもあり、無借金至上主義はかつてよりは後退した。リーマンショック以後の不景気でリファイナンスリスクが高まったため、再び無借金経営に光があたりはじめているが、上場企業として認識しておきたいのは、株式による資金調達は、社債や借入金による資金調達よりもコストがかかるという点だ。

債権者に支払う金利などの負債コストよりも、株主に支払う配当などの資本コストは一般に高いものである。出したお金を永遠に返せと言えないリスクを負う出資者には、債権者以上の還元をしなければならないためだ。このことは、経営者であれば誰もが頭では理解しているのだが、実際の資金調達の段になると、忘れがちなので注意したい。

株式を発行する際には、妥当性のある収益計画を前提にした、将来の配当計画や株価対策が不可欠になる。安易なエクイティファイナンスには、頼るべきではないのである。資金調達における負債と資本はどちらかに偏るのではなく、バランスよく配分すべきだ。ベストなバランスは会社によって違うだろうが、それぞれのコストも考慮して、資本勘定で調達すべき金額と、負債勘定で調達すべき金額を弾き出すようにしよう。

社債と株式両方の性格を合わせ持つ新株予約権付社債

新株予約権付き社債とは、ごく普通の社債に新株予約権、つまり予め決められた価格で新株を買える権利を付けたものである。たとえば、現在その会社の株価が100円だとすると、「1年後から120円でその会社の株が買える権利」を付けて発行するのである。1年後にその会社の業績が上がって、株価が150円になっていたら、この新株予約権を持っている投資家は、市場価格よりも30円も安く新株を会社から発行してもらえる。

反対に、目論見通りに行かず、その会社の株価が80円になっていたら、新株予約権は単なる紙くずである。したがって、新株予約権付社債は、その会社の成長性に対する賭けをしながらも、最悪の場合社債が付いているので、社債の金利と元本だけは返ってくるという性格のものである。会社側は転換価格(=あらかじめ決められた価格)に会社の将来性への主張を込め、その主張を受け入れた投資家が、募集に応じるのである。

ただ、新株予約権付社債が公募で実施されることはまれであり、ほとんどが私募型だ。したがって、会社側は引き受けてくれる特定の投資家に対し、事業計画や未来予想図を個別に説明し、納得してもらうという、間接金融型のプロセスを踏むケースが大半ということになるのである。

株主資本のほうが借入れよりもコストが大きい

安易なエクイティファイナンスには頼るべきではない、と前述したが、株主資本コストについて、理論の観点からさらに詳しくみていこう。

企業が資金調達を行なう場合、一般的にはコスト= 金利と考えられているが、資金の出し手にとっての期待収益の概念が重要となってくる。ここで資金コストは、以下の2つに分けられる。すなわち、負債コストと株主資本コストである。

【負債コスト】

企業が事業を行なうために調達した資本にかかるコストのうち、債権者(金融機関等)より調達した負債に関するコスト。借入金にかかる支払利息や、債券の発行に伴う手数料及び支払利息のように表面利率のほかにもさまざまなコストがかかる。

【株主資本コスト】

企業が事業を行なうために調達した資本にかかるコストのことを、株主資本コストと言う。投資家からみたときの期待リターンと考えられるが、日本の上場企業ではこの概念が脆弱である。

株主がその企業に要求するリターンである株主資本コストは、負債コストとは違い、書面に表れるものではないので、企業経営者が自ら計算しようと思わなければ知ることもない。また、計算上もさまざまな結果があるので、最後は経営者の「意思の問題」となってくるのである。

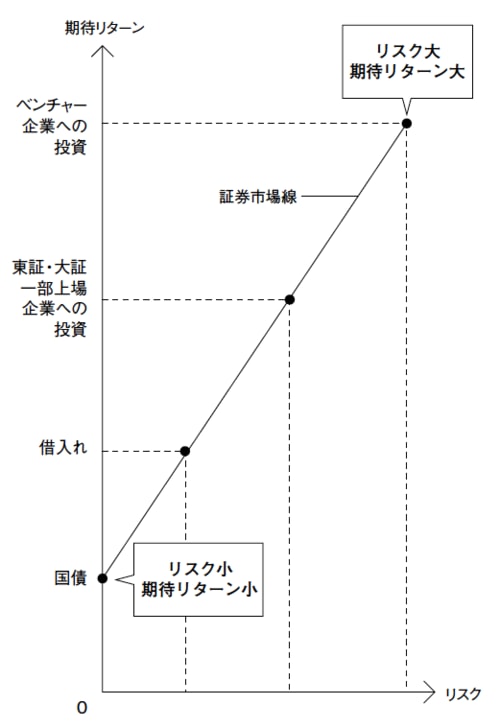

株主資本コストの計算は、CAPM(Capital Asset Pricing Model)モデルを使用して計算する方法が一般的である。このCAPMモデルから得られる結論は、「株主が要求するリターンはリスクに応じて高くなり、債権者が要求するリターン(金利)よりも高い」ということである。

つまり株式のほうが大きなリスクを負っているため、投資家としてはそれだけ高いリターンがないことには釣り合わないということである。これを逆に企業の立場から言えば、株主資本のほうが借入れよりもコスト(株主資本コスト)がかかるということを経営者として認識しておきたいものである。

【図表】リスクと期待リターンの関係