原則、譲渡した資産の「引渡日」が課税時期となるが・・・

前回の続きです。

2.収入時期

(1)一般資産の譲渡時期

譲渡所得の収入金額を収入すべき時期(課税時期)は、所有権移転登記の日ではなく、原則として譲渡した資産の引渡日によることになっていますが、その譲渡契約の効力発生日(通常は契約締結日)によることもできます(所基通36-12)。

(2)農地の譲渡

農地または採草放牧地の譲渡所得についての収入金額の収入すべき時期は、一般の資産の譲渡と同じく、原則としてその資産の引渡しがあった日となります。ただし、納税者がその譲渡資産の譲渡契約日により総収入金額に算入して確定申告することも認められます(所基通36-12)。

なお、この譲渡所得の総収入金額の収入すべき時期は、当事者間で行われるその資産にかかる支配の移転の事実(たとえば、土地の譲渡の場合における所有権移転登記に必要な書類の交付)に基づいて判定した引渡日をいいますが、原則として譲渡代金の決済日より後にはならないものとされています。

(注)農地の譲渡については、農地法に基づく知事の認可または農業委員会の届出が必要なことから、譲渡所得の申告後に、万一知事の認可等が得られず譲渡契約が無効となったときは、その事実が生じた日から2か月以内に更正の請求をして、納付済の税額の還付を受けることになります。

資産の取得価額、設備費、改良費をあわせた「取得費」

1.原則的な取扱い

取得費とは、資産の取得価額、設備費、改良費(資産を取得した後で加えられた改良費で、通常の修繕費以外のもの)の合計額をいいますが、建物や機械・器具などの減価償却資産の取得費は、その資産の取得価額、設備費、改良費の合計額から減価償却費を差し引いた金額をいいます(所法38条2項)。

2.購入した資産の取得費

他から購入した資産の取得費は、購入代金のほか次の費用が含まれます(所令126条)。

①引取運賃、荷役費、運送保険料

②搬入費、据付費

③購入手数料、登録免許税、登録手数料、不動産取得税

④他人が使用している土地建物等を取得する際にその使用者に支払った立退料、移転料等

⑤その資産を取得するために要した借入利子

⑥その他取得した資産を業務の用に供するために直接要した費用

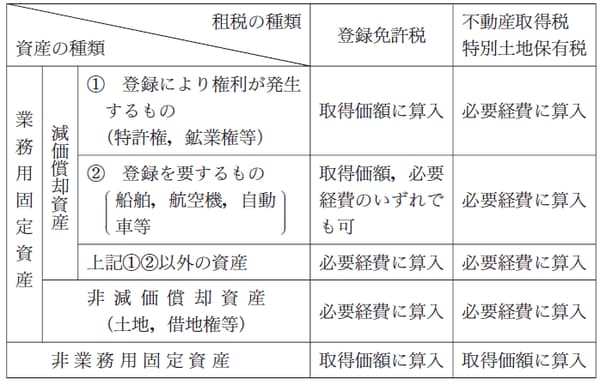

非業務用の固定資産の取得にかかる登録免許税(登録に要する費用を含む)、不動産取得税などの租税公課は、その固定資産の取得費に算入します(所基通38-9)が、業務用の資産にかかる固定資産税、登録免許税、不動産取得税、自動車取得税等はその年分のその業務にかかる所得金額の計算上必要経費に算入することができます(所基通37-5)。

ただし、特許権、鉱業権のように登録により権利が発生する資産にかかるものは、取得価額に算入しなければなりません(所基通49-3)。

[図表]登録免許税、不動産取得税等の取扱い一覧