\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

環境や企業統治などを重視した企業を選ぶ「ESG投資」

7月3日に公的年金を運用するGPIF(年金積立金管理運用独立行政法人)が環境や企業統治などを重視した企業を選ぶESG投資の運用を開始したと発表しました。今回はGPIFの資料を基に、ESG指数選定の目的、期待される効果の内容を解説していきます。

GPIFのように投資額が大きく、資本市場全体に幅広く分散して運用する長期投資家は「ユニバーサル・オーナー」と呼ばれています。

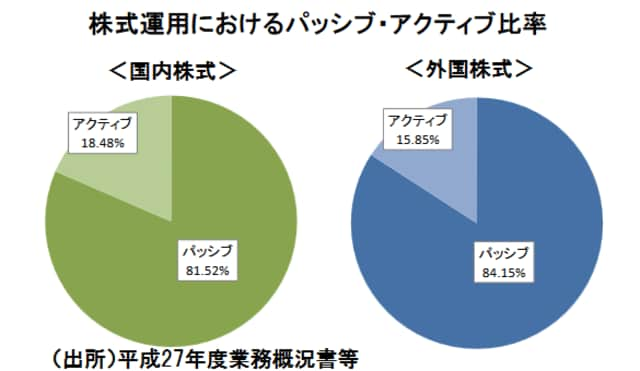

[図表1]GPIFの株式保有状況(2016年3月末時点)

平成28年のGPIFの活動報告書には、「ユニバーサル・オーナー」(広範な資産を持つ資金規模の大きい投資家)かつ「超長期投資家」 (100年後を視野に入れた年金財政の一翼を担う)であるGPIFにとって、負の外部性(環境・社会 問題等)を最小化し、市場全体が持続的かつ安定的(サステナブル)に成長することは不可欠であると報告しています。

これらの報告を踏まえ、今回のESG指数の公募の目的として、以下、3項目を挙げています。

●GPIFのようなユニバーサル・オーナー(広範なポートフォリオを持つ大規模な投資家)にとってネガティブな外部性(環境・社会問題等)を最小化することを通じ、ポートフォリオの長期的リターンの最大化を目指すことは合理的である。

●また、環境・社会・ガバナンスの要素を投資に考慮することで期待されるリスク低減効果については、投資期間が長期であればあるほど、リスク調整後のリターンを改善する効果が期待される。

●ESG要素を考慮した国内株式のパッシブ運用の実現可能性を探ることを目的に、ESGの効果により、中長期的なリスク低減効果や超過収益の獲得が期待される指数の公募を行った。

\投資対象は株式、債券だけではない!/ 金融資産1億円以上の方向け

「本来あるべき」オルタナティブ投資 >>他、資産運用セミナー多数開催!

[図表2]SG指数の公募の目的

ESG投資の拡大で日本株のパフォーマンスが向上!?

今後、ESG投資の拡大で期待される効果については、以下、2項目を挙げています。

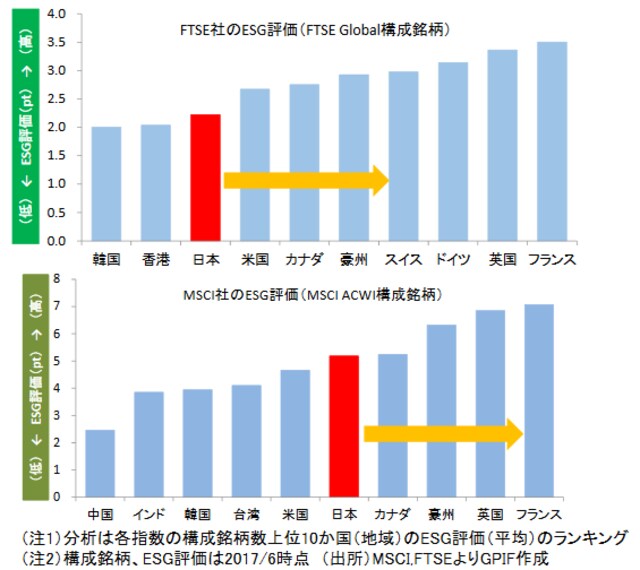

●GPIFのみならず、ESG投資が拡大することは、様々なメリットがある。ESG投資の運用資金の拡大は、企業のESG評価向上のインセンティブになり、ESG対応が強化されれば、長期的な企業価値向上につながる。

●さらに、日本企業のESG評価向上がESG評価を重視する海外資金の流入につながれば、日本株のパフォーマンス向上が期待される。これらのインベストメント・チェーンの最適化の恩恵を最大限享受できるのが、ユニバーサル・ オーナーたるGPIFであり、年金の被保険者であると考えている。

[図表3]日本と海外とのESG評価の分布比較(銘柄数ベース)

[図表4]ESG投資拡大がもたらす好循環

次回は、ESG指数選定プロセス、ESG指数選定における主な評価ポイントの内容を解説していきます。

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは