\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

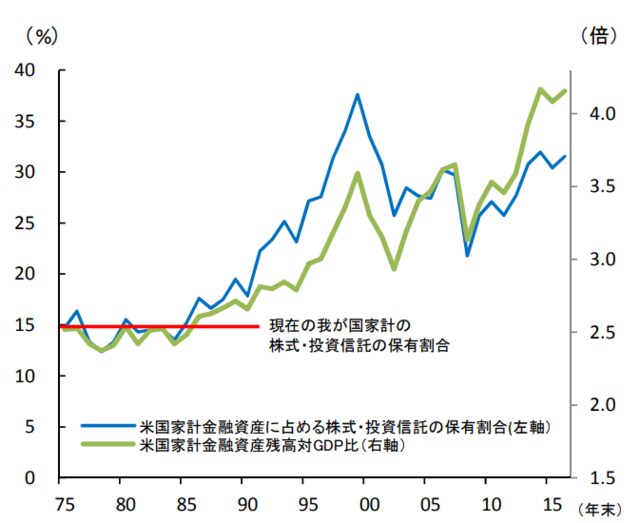

税制優遇により「株式・投信保有比率」を高めた米国

前回は、人生100年時代において、「長期の資産運用」が必要であることを説明しました。一方、日本での資産運用は、米国に比べ、浸透がかなり遅れていることも事実です。

かつて米国も、日本と同じ程度の株式・投信保有比率に留まっていましたが、401k(企業型確定拠出年金)やIRA(個人向け確定拠出年金)などの税優遇措置を含んだ政策を打ち出し、少額からの投資や投資積立、長期投資を可能にし、株式・投信保有比率を高めたという経緯があります。その結果、アメリカ人は資産を増やすことができました。

[図表1]米国家計金融資産の株式・投資信託の保有割合の推移

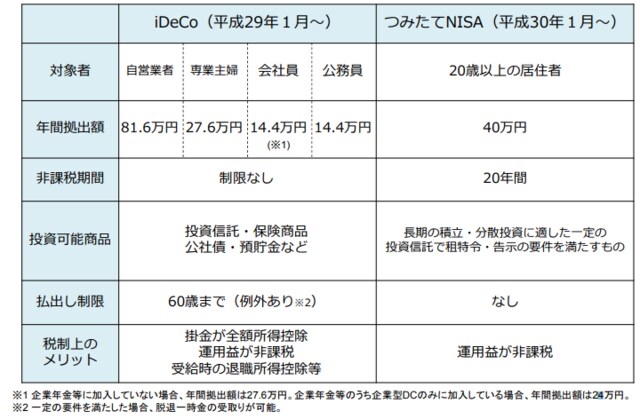

日本でも、平成29年1月導入の『iDeCo(個人型確定拠出年金)』や平成30年1月導入の『つみたてNISA』の普及により、人生100年時代に対応した「長期の資産運用」の浸透が期待されます。

\投資対象は株式、債券だけではない!/ 金融資産1億円以上の方向け

「本来あるべき」オルタナティブ投資 >>他、資産運用セミナー多数開催!

老後の所得確保の一手となる「iDeCo」

下記図表2は、iDeCoとつみたてNISAを比較したものです。

[図表2]iDeCoとつみたてNISA

まず、iDeCoについて説明しましょう。

『iDeCo(イデコ)』の愛称は、個人型確定拠出年金の英語表記(individual-type Defined Contribution pension plan)の一部から構成され、また、「i」には「私」という意味が込められており、「自分で運用する年金」の特徴を表しています。

●iDeCoとは?

iDeCo(個人型確定拠出年金)とは、確定拠出年金法に基づき、平成14年1月より制度運用がスタートした私的年金です。

これまでの公的年金や確定給付企業年金は、国や企業などの責任において資金を運用してきました。しかし確定拠出年金は、自分の持分(年金資産)が明確なため、自己の責任において運用商品を選び、運用する年金制度です。iDeCoは、国民年金や厚生年金に上乗せされる制度で、老後の所得確保の一層の充実が可能になります。

●iDeCoのメリット

iDeCoの最大の特徴は、以下の3つの税制優遇メリットがあることです。

①掛金が全額所得控除される

確定拠出年金の掛金は、全額が「小規模企業共済等掛金控除」の対象となり、課税所得額から差し引かれることで、所得税・住民税が軽減されます。

②確定拠出年金制度内での運用益が非課税

金融商品の運用益は課税(源泉分離課税20.315%)対象となりますが、確定拠出年金内の運用商品の運用益については、非課税扱いとされています。

③受給時に所得控除の対象となる

受給年齢に到達して確定拠出年金を一時金で受給する場合は「退職所得控除」、年金で受給する場合は「公的年金等控除」の対象となります。

●iDeCoの加入対象者

iDeCoは、基本的には60歳未満のすべての方が加入可能です。具体的には、次の条件に該当する方です。

①国民年金の第1号被保険者

自営業者など(国民年金保険料の免除などを受けている方、農業者年金の被保険者の方を除きます)。

②60歳未満の厚生年金保険の被保険者

企業年金制度のない会社員、iDeCo加入が認められている企業型確定拠出年金の加入者、確定給付企業年金・厚生年金基金の加入者、国家公務員・地方公務員の共済組合員、および私学共済の加入者(私学共済の加入者の方のうち、iDeCo加入が認められていない企業型確定拠出年金の加入者は加入できません)。

③国民年金の第3号被保険者

専業主婦(夫)など。

●iDeCoの加入手続き

iDeCoの加入手続きは、原則、運営管理機関である金融機関でおこないます。金融機関により、取り扱う運用商品や手数料等が異なりますので、自分の運用方針に沿った金融機関を選択します。

iDeCoは長期の投資になりますので、トータルでかかる手数料の額はあなどれません。口座にかかる手数料を意識して、金融機関を選ぶ必要があります。

●iDeCoのデメリット

積み立てた資産は60歳まで引き出せず、途中で解約することも原則認められていません。

税制の優遇を最大限活用できるiDeCoを使って、人生100年時代の「長期の資産運用」をすることを検討されてはいかがでしょうか。次回は、『つみたてNISA』について説明します。

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは