\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

退職後にも継続した「長期の資産運用」が必要に

人生100年時代の資産運用を考える場合に、大切なのは、これまでより大幅に(20年から40年)伸びる「引退からの期間」にどう対応していけばいいのか、しっかりと検討することです。

これまでの金融機関では、退職後の生活資金を確保するために、『定年時で不足する資金を運用で確保しましょう』といった提案が主流でした。これは、60~65歳で定年し、20年ぐらいで資金を取り崩し、年金とあわせて豊かな老後を暮らすことが前提となっていました。しかし、人生100年時代では、そこからプラス15年ほどの資金が必要になります。引退時にある資金を単純に取り崩すだけではなく、継続して運用を考える必要があるということです。

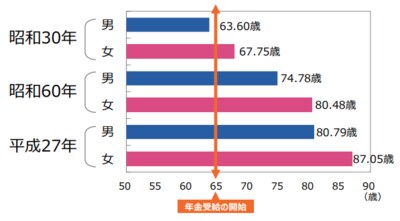

「平均寿命」は、医療技術の進歩などによって今後も延びるといわれています。長寿はうれしいことですが、予想以上の長生きによって蓄えを使い果たしてしまうという“長生きリスク”が発⽣する可能性があります。

[図表1]平均寿命の年次推移

[図表2]老後の1ヵ月の生活費は?

\投資対象は株式、債券だけではない!/ 金融資産1億円以上の方向け

「本来あるべき」オルタナティブ投資 >>他、資産運用セミナー多数開催!

自身の状況に適した「アセットアロケーション」を検討

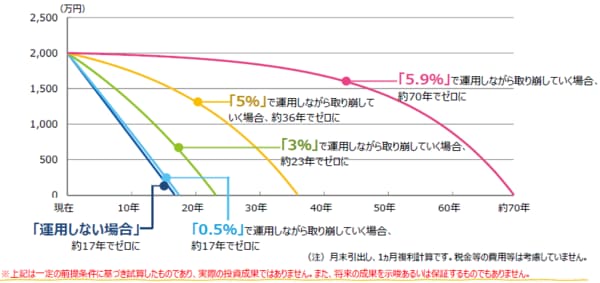

下記図表3は「元本2,000万円」を毎月10万円使っていく場合、「お金の耐久性」は何年になるかをシミュレーションしたものです。

[図表3]元本2,000万円から年間120万円(毎月10万円)取り崩すシミュレーション

なにも「運用しない場合」は約17年でゼロになります。これまでの引退後20年のパターンでは、無理に運用を継続しなくても、なんとか、やり繰り可能でした。「3%」で運用しながら取り崩していく場合は約23年、「5%」で運用した場合は約36年、「5.9%」で運用した場合は約70年でゼロになります。

このように、運用しながら同じ条件で使っていく場合、利回りによって「お⾦の耐久性」が大きく異なってくることがわかります。人生100年時代の資産運用では、引退後35年の資金を確保する必要があります。引退した後も、「お金には引き続き働いてもらう」ことを考え、「5%」程度の運用を継続していくことが望まれます。

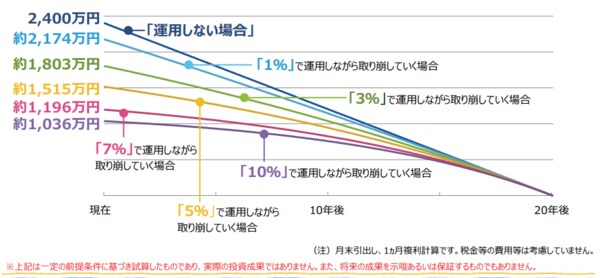

下記図表4は、毎月10万円を引き出し、20年間資産をもたせようとすると、当初の元本はいくら必要になるかをシミュレーションしたものです。

[図表4]年間120万円(毎月10万円)を20年間取り崩す際の「当初必要元本」

運用しない場合に必要な資⾦は大きな金額になりますが、こちらも利回りのチカラを味方にすることができれば、必要な資金が小さくなっていく効果に注⽬です。

「運用しない場合」は2,400万円が必要になりますが、「5%」で運用しながら取り崩していく場合は約1,515万円、「7%」の場合は約1,196万円と当初必要な金額が大きく違ってきます。

シミュレーションで考えると簡単そうですが、実際の運用はそれほど簡単ではありません。日本では、定年で退職金が入ってから何か運用をしなくてはと考え、その時の人気ランキングで上位の投資信託を購入するケースが多く見受けられます。

長期の資産運用で成功するには、「商品ありき」ではなく、まずは自身の運用目的、運用期間、リスクの許容度などに適したアセットアロケーション(資産配分)を考え、その上で適した商品(ポートフォリオ)を選択することが大切です。

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは