\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

ポジティブ・スクリーニングが評価の基本に

7月3日に公的年金を運用するGPIF(年金積立金管理運用独立行政法人)が環境や企業統治などを重視した企業を選ぶESG投資の運用を開始したと発表しました。今回はGPIFの資料を基に、具体的なESG指数選定プロセス、ESG指数選定における主な評価ポイントの内容を解説していきます。

ESG指数を選定するプロセスについては、平成28年7月末~9月末にかけて公募を行った結果、国内外の指数会社、運用会社など計14社から27指数の応募があり、応募された指数に関して、延べ数十回のヒアリング、現地実査、合計7回に亘る運用委員会での議論などを経て、定性・定量の両面から審査を行なっています。

ESG指数の選定における主な評価ポイントを3つ挙げています。

①ESG重視、ポジティブ・スクリーニングが基本

②開示促進(公表情報)、評価手法の改善

③ESG評価会社のガバナンス・利益相反管理

評価ポイント① ~ESG重視、ポジティブ・スクリーニングが基本

●ESG要素の考慮に加え、指数構築の過程で各種ファクター(低ボラティリティ、クオリティなど)を考慮する指数も多く、指数によっては、ESG指数を標榜しつつも、ファクターの影響が大きくなっている可能性がある。

●公募の趣旨「ESGの効果により、中長期的なリスク低減効果や超過収益の獲得が期待される指数」に照らし、ESG評価を主軸とする指数であることに重点を置き、指数の評価を行った。

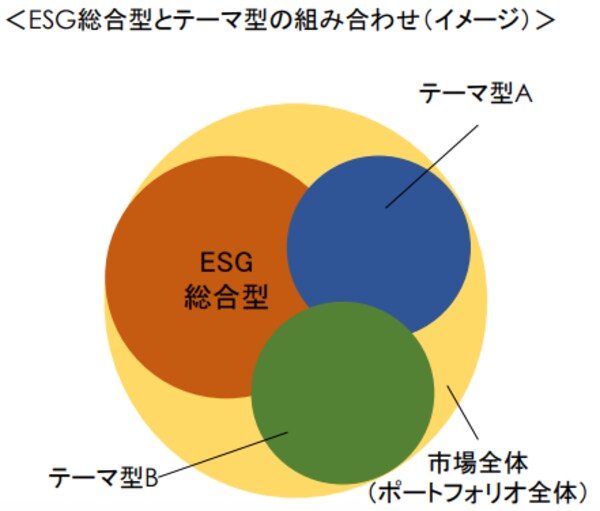

●また、ESG評価に基づくポジティブ・スクリーニングを基本とし、特定の財・サービスを提供する会社を形式的に除外することを行わず、株式市場の底上げを図るために幅広い企業に指数の採用の機会を設けている指数を評価。その観点から、ESG総合型とテーマ型の組み合わせのバランスにも配慮した。

\投資対象は株式、債券だけではない!/ 金融資産1億円以上の方向け

「本来あるべき」オルタナティブ投資 >>他、資産運用セミナー多数開催!

公表情報や現地実査によって「評価の質」を高める

評価ポイント② ~開示促進(公表情報ベース)、評価手法の改善

●ESG評価の精度向上のためには、「企業側のESG情報開示の促進」と「ESG評価手法の改善」が不可欠であり、今回の指数選定においては、それらについての対応を評価した。

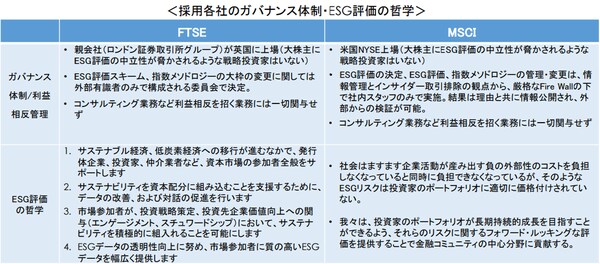

●FTSE社及びMSCI社ともに、ESG評価手法、評価結果の詳細な開示、評価結果の企業へのフィードバック、ESG指数を利用する投資家との対話を積極的に行い、その結果をESG評価の改善につなげる方針である。

●また、MSCI社の「MSCI日本株女性活躍指数」については、情報開示を促進するインセンティブ付けがなされるよう な指数構築手法(開示が少ない企業についてはスコアが減算される仕組み)がとられている点を高く評価。

評価ポイント③ ~ESG評価会社のガバナンス・利益相反管理

●従来の時価総額加重型の株価指数の場合、企業の時価総額や流動性などで比較的「機械的」に採用銘柄が決められる。一方、今回選定するESG指数の場合、ESG評価を行うアナリストや指数構築のメソドロジーを考案するアナリストなど「人」が介在する余地が大きい。つまり、ESG評価の継続性や透明性、中立性を担保する上で、ESG評価会社及び指数会社のガバナンス体制・利益相反管理は極めて重要であり、その観点から複数拠点で現地実査を行った。

次回は、選定された指数の概要について解説していきます。

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~