\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

「最終所得の50%」を生活資金として確保したい場合

前回、書籍『LIFE SHIFT(ライフ・シフト)』において、これまで一般的であった「教育→仕事→引退」といった3ステージ・モデルが、長寿時代には適合できなくなると指摘されていることをあげました。

本書籍では、長寿時代における人生の資金計画、具体的には老後の生活資金の問題にも触れています。架空の人物を3人登場させ、それぞれの人生から100年ライフの資金計画を検討しています。ジャック(1945年生まれ)、ジミー(1971年生まれ)、ジェーン(1998年生まれ)といった年代の異なる3人です。以下の4つの要素を資金計画の前提条件としています。

① 老後の生活資金をどれぐらい確保したいのか? ⇒ 最終所得の50%

② 貯蓄や投資の利回りはどれぐらいか? ⇒ 年平均3%

③ 勤労時代に所得がどのくらいのペースで伸びるか? ⇒ 年平均4%

④ 何歳で引退生活に入りたいのか? ⇒ 65歳

これらの条件をもとに、引退後に望む生活資金を確保するためには、勤労時代にどれだけ蓄えればいいのかを検証しています。

\投資対象は株式、債券だけではない!/ 金融資産1億円以上の方向け

「本来あるべき」オルタナティブ投資 >>他、資産運用セミナー多数開催!

1.ジャック(1945‐2015年)のケース

平均寿命は70歳。勤労期間=42年、引退期間=8年。

「公的年金」「企業年金」「個人の蓄え」から最終所得の50%を確保すればよく、引退から亡くなるまでの期間が8年と短くなっています。よって、毎年、所得の4.3%を貯蓄すればよいとの結果がでています。

2.ジミー(1971‐2056年)のケース

平均寿命は85歳。勤労期間=42年、引退期間=20年。

「企業年金」の受給は難しく、「公的年金」と「個人の蓄え」のみで最終所得の50%を確保する必要があり、引退から亡くなるまでの期間が20年と勤労期間と引退期間の比率が2:1となります。その結果、毎年貯蓄しなければならない金額は、所得の17.2%になっています。

3.ジェーン(1998‐2098年)のケース

100歳以上生きる可能性が高い世代。勤労期間=44年、引退期間=35年。

ジミーと同様に、「公的年金」と「個人の蓄え」で最終所得の50%を確保する必要があり、引退から亡くなるまでの期間が35年と長くなります。その結果、毎年貯蓄しなければならない金額は、所得の25%となっています。

ジミーやジェーンのケースは、貯蓄しなければならない金額が多く、条件がかなり厳しくなっています。引退の時期を延ばすことも必要となってきますが、長期での資産運用に正面から取り組むことは大変重要な点であると思います。

「預貯金」が金融資産構成の半分を占める日本

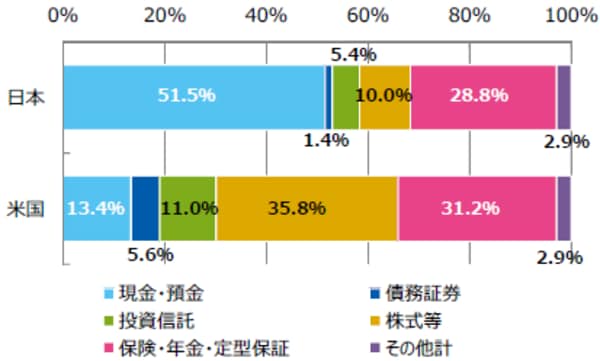

ここで、日本の資産運用の現状を整理しておきましょう。日本の家計金融資産は1800兆円を超えています。下記図表は、日本と米国における、家計の金融資産構成です。米国では「株式・投資信託」が50%弱を占めている一方で、日本では「現金・預金」が50%強と過半を占めており、預貯金に偏重しているといえます。

[図表]日本、米国の家計の資産構成(金融資産に占める割合)

米国では、401k(企業型確定拠出年金)やIRA(個人向け確定拠出年金)など、税の優遇措置を含んだ政策で、バランスのとれたポートフォリオが実現し、 金融資産も大きく増加しています。結果として、米国では財産所得が家計所得に大きく貢献(勤労所得と財産所得の比は、 米国の3:1に対して、日本は8:1)しているのです。

このような日本の現状を踏まえると、年金の縮小や預金の低金利継続により、老後の収入はますます減少することが見込まれます。また、平均寿命の伸びによって引退後の老後資金は増えていくことが想定されます。そのため日本でも、「iDeCo(個人型確定拠出年金制度)」や「つみたてNISA」という税制優遇制度が始まりました。 国の制度も『LIFE SHIFT(ライフ・シフト)』時代に必要な資産運用の後押しをしています。

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは