「自己居住用」と「賃貸用」を組み合わせた住宅

「マイホームが働き手?」と不思議に思われるかもしれませんが、マイホームも不動産の一種です。しっかり稼いでくれます。

理屈は難しくありません。賃貸併用住宅とは簡単に言えば、自己居住用の住宅と賃貸用の住宅を組み合わせたものです。稼いでくれるのは、この「賃貸部分」の住宅です。これを住まいを求めている第三者に貸すことで、毎月一定の家賃収入を得られます。賃貸用の住宅を併設されたマイホームを持つことで、「不動産による稼ぎ」と「マイホームの夢」をともに実現しようという発想なのです。

マイホームが自ら働き家賃収入を生み出してくれれば、マイホームの購入が「持ち家リスク」に転じる心配はなくなります。住宅ローンの返済には家賃収入を充てればいいのです。ローンの返済に手元の資金を持ち出さなくて済むのであれば、家計は支出の負担増にも柔軟に対応できるはずです。賃貸併用住宅の入居者を取り込み、家計のエンジンを「三馬力」「四馬力」と性能アップしていくことこそ、マイホームの購入から「持ち家リスク」を取り除く唯一無二の道なのです。

ローン返済という支出の一方、家賃という収入も

私たちは賃貸用の住宅が「働き手」となってお金を稼ぎ、オーナーに「楽」をさせてくれる賃貸併用住宅のことを「働楽(はたらく)マイホーム」と名付けました。

この「働楽(はたらく)マイホーム」にはどういうメリットがあるのか、具体例をご紹介します。

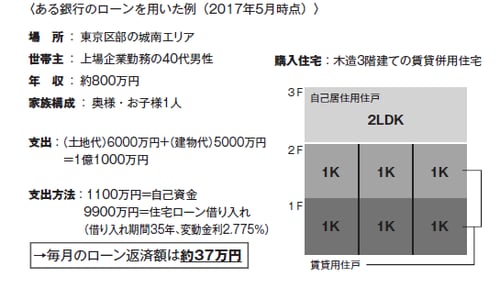

場所は東京区部の城南エリアです。世帯主は上場企業にお勤めの40代の男性。年収は約800万円です。ご家族は、奥様とお子様1人という構成です。マイホームを購入するにあたって、木造3階建ての賃貸併用住宅を選択されました。1階と2階は間取り1Kの賃貸用住戸を3戸ずつ配置し、3階は間取り2LDKの自己居住用の住戸です。

資金計画を見てみましょう。

支出は、土地代6000万円、建物代5000万円の計1憶1000万円です。これを、自己資金1100万円と住宅ローンの借り入れ金9900万円で賄いました。借り入れ期間は35年。適用金利は変動金利で、2.775%という数字です。変動金利でこの水準は高めとお感じになるかもしれませんが、賃貸併用住宅の場合は通常の住宅ローンとは異なる考え方で金利水準が設定されます。

第一のメリットは、住宅ローンの返済に手元資金を持ち出さずに済むという点です。

この例では、毎月の住宅ローン返済額は約37万円に達します(下記図表)。

[図表]賃貸併用住宅の具体例

一般的な住宅ローンの感覚からすれば、随分多額と思われるかもしれません。しかし、この額そのものにとらわれてはいけません。なぜなら、ローン返済という支出の一方で、家賃という収入があるからです。

これが、賃貸併用住宅の最大の特徴です。