フローだけが良くても、不測の事態には耐え切れない

前回の続きです。

では、フローの支払い能力をチェックしましょう。

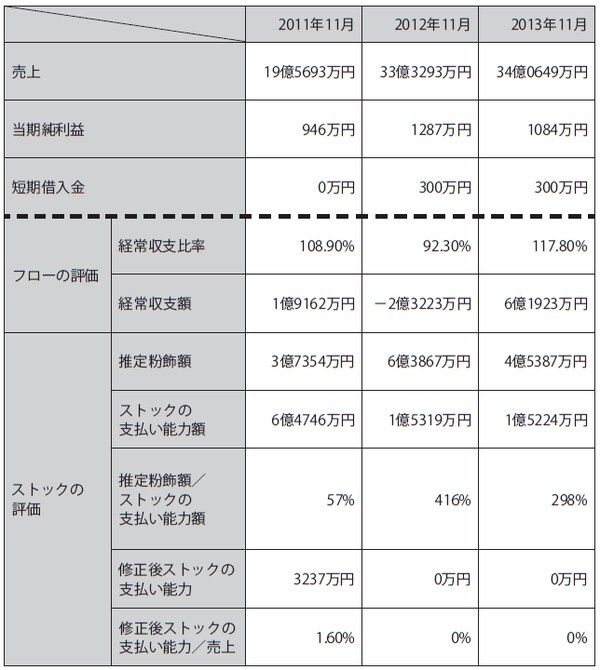

2011年の経常収支比率は、108.9%でプラス。2012年は経常収支がマイナスとなり苦しくなりましたが、2013年には再び大幅なプラスとなり、盛り返していました。短期借入金も年間300万円と少額ですので、2012年の収支マイナスは2013年のプラスで埋め合わせているように見えます。

[図表]コバヤシ・ファシリティーズの分析結果

当期純利益は少ないのですが、利益に比較して経常収支額が多く、一見、薄利に見えながら、現金の収支としては悪くない状態であったようです。しかし、フローだけが良くても、何か問題が発生した時に耐え続けることが困難ですから、やはりストックの支払い能力もチェックすべきです。

推定粉飾額がストック支払いの能力を上回る

次に、ストックの支払能力を見てみましょう。

2011年から2012年にかけて、売上は大きく増加していますが、それに対してストックの支払い能力額は厳しい状態が続いています。

推定粉飾額がストックの支払い能力額を上回り、実質的には倒産する3年前から危険な状態が続いていたことがわかります。推定粉飾額から粉飾の危険度を計算したところ、修正後のストックの支払い能力がゼロになることが多く、実質的に支払いに回せる資産がほとんどなかったことがわかります。

どんなに増収で黒字であっても、不測の事態が発生すれば耐えることができない危険な状態が続いていたわけです。

2014年11月の決算では、売上高は約56億円と大幅に上昇したものの、費用の計上方法を見直した結果、15億9000万円の赤字を計上したと報道されています。費用の計上方法見直しというのはよくわからないのですが、決算書を見たところ売上原価率が急増していますので、それまで売上原価とすべきものを計上せずに処理していたと思われます。

増収で黒字を確保していましたが、実態としては、財務面は事業規模に応じた態勢になっていなかったと感じられます。売上高が急成長していても、実態としてはかなりリスクの高い企業であったことが、決算書を分析するとわかるわけです。