「アクティブファンド特集」を見る

新興国株式のなかでも分散投資を実施する

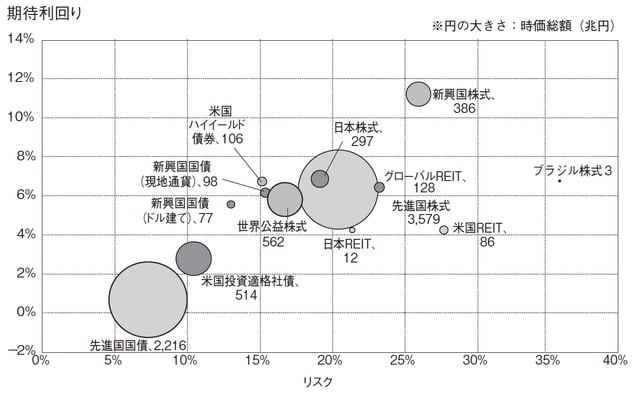

ここで、以下の図表1「ボラティリティと流動性」を見てください。この図表は様々な投資対象の流動性リスクと価格変動リスクを表したものです。

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

[図表1]各資産の流動性、価格変動リスクと期待利回り

先に挙げた「ピクテ新興国インカム株式ファンド」では、一国集中ではなくグローバルに投資先を探します。なぜなら、新興国株式市場は好調・不調を正確に判断するのが難しいためです。一つの国や銘柄の成長に賭けて投資をして、当たれば高いリターンが期待できますが、大きく下がった場合には資産も大きなダメージを受けることになります。

こうした事態を防ぐために、新興国株式という単一の投資対象の中でも、様々な国へ分散投資をすることが求められます。すると、一つの国の株価が大きく下落したとしても、他の国が上昇していれば下落分を相殺できるかもしれません。

この効果は、リーマン・ショックで大きく下落した後の「戻り相場」(下落の反動で上昇した相場)にも表れました。

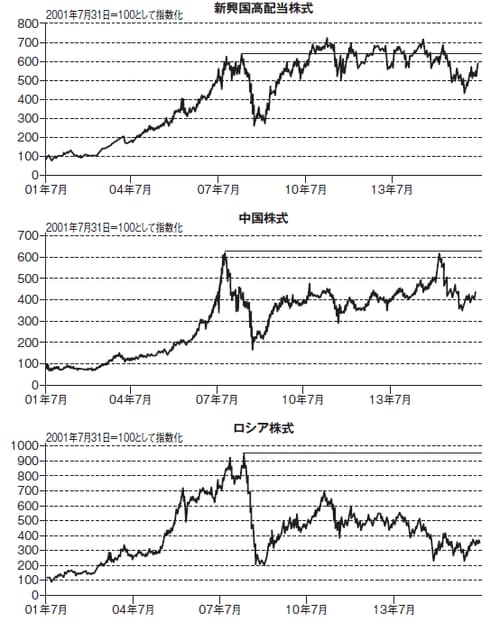

以下の図表2は、新興国高配当株式と、中国株式、ロシア株式の比較です。中国やロシアの株式市場に集中投資していたとしたら、リーマン・ショック時の下落後の上昇でも、リーマン・ショック前の水準には届いていません。しかし新興国高配当株式に分散投資をしていれば、リーマン・ショック前の水準を一度は超えているのです。

[図表2] 新興国株式の値動き(米ドルベース)

先進国株式の中でも成長期待が高い「バイオ医薬品」

ところで、成長期待が高く「スパイス的な投資」の候補になるのは新興国だけではありません。先進国の中にも成長期待が高い分野があります。

その一つがバイオ医薬品です。バイオ医薬品関連企業の株式は価格変動リスクも流動性リスクも相対的に大きいのですが、私たちの未来を一変させる可能性を秘めています。

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

ちなみにバイオ医薬品とは、免疫力の低下や体の機能の異常といった病気の原因に直接働きかけて治療する薬です。人の持つ免疫力や自然治癒力を活用して開発されます。

通常の新薬と違い、病気にピンポイントで作用するため、比較的副作用が少なく、体への負担も軽いと言われています。がんの治療薬「アバスチン」やウイルス性肝炎の治療薬「インターフェロン」、糖尿病の治療薬「インスリン」の名前は耳にしたことがあるのではないでしょうか。これらがバイオ医薬品です。

こうした分野の安定した成長を見込んで、実際に「スパイス的な投資」に向く投資信託として取り上げた「ピクテ・バイオ医薬品ファンド(毎月決算型)為替ヘッジなしコース(リスクと費用については巻末記載)」は最小分散投資という、銘柄の組み合わせや比率を調整することでポートフォリオのリスクを最小に抑えようとする運用手法により、ハイリターンを追求しつつもリスクを最小限にとどめているのです。

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~