リアルタイムでの売買も可能な株式ETF

新興国株式の個別銘柄を買うのは、あまりにリスクが高すぎますが、新興国株式のETFなら個別銘柄ほどのリスクはなく、それでもある程度のリターンは期待できます。こうした考え方を踏まえて、ここからは「株式ETF」について見ていきましょう。

●株式ETFを持つメリット

株式ETFは株価指数に連動するのが特徴です。1銘柄で市場全体に分散投資しているのと同じ意味を持ち、「個別銘柄を選べない」という人には便利な商品です。通常の株式投資には、個別銘柄を自分で選んで買う難しさが付きものです。どんなに吟味して買っても、不測の事態が起こり、その企業が突然倒産しないとも限りません。それに比べると、株式ETFは指数、すなわちすなわち企業の集まりを買うわけですから、一つの企業の株価が急落しても、大した痛手にはならないのです。

●株式ETFのデメリット

投資信託のインデックス・ファンドと商品性は類似していますが、株式ETFは株式市場に上場しているため、一分一秒という単位で激しく値動きします。インデックス・ファンドと同じような感覚で取引を始めると、最初は戸惑うかもしれません。リアルタイムで売買できるという点では、たしかに便利ではありますが、逆にそれゆえのタイミングを計る難しさもあるわけです。

また、投資信託なら毎月積み立てを設定し、時間の分散を図りながら投資していくことができますが、わずかな例外を除き、ETFを自動積み立ての対象にしている証券会社はありません。何度かにわけて買うという方法もありますが、一回当たりの投資が少額になればなるほど、手数料という点では不利になる場合があります。

特に海外ETFへの投資は、一回当たりの注文で手数料が26ドル程度も発生するのが一般的です。やみくもに少額で分散するわけにはいかないでしょう。最後に、ETFの価格は需給のバランスによって、本来の価値を超えて動く場合があります。つまり、売りたい人が急に増えれば、本来の価値を超えて急速に下落する可能性があるのです。

この傾向は、そのETFの時価総額が小さいほど顕著になるので、注意が必要です。特に東証上場のETFの中には、流動性が極端に低いものもあります。購入する際は、その銘柄の時価総額や日々の出来高にも注意してください。

●何を買えばいいか?

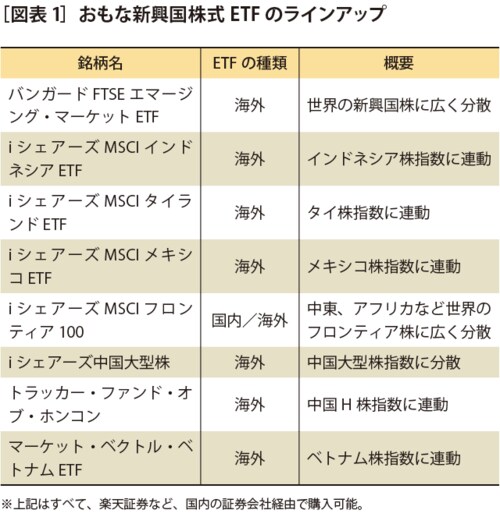

株式ETFで最も買いやすいものといえば、国内株式のETFです。2013年前半の相場のように、日本株に期待できると考えるなら、買ってみるのもいいでしょう。もちろん、株式ETFへの投資でも地域的な分散は重要です。たしかに、2013年は先進国株が新興国に対して優位な傾向が続きました。が、長期的にその状況が続くわけではありません。

一国の「平均株価の上昇率」について考えた場合、その値動きは、やはりその国の経済の成長性に大きく依存するはずです。したがって、先進国よりも伸びしろが多い新興国株のほうが、長期的に見た株価上昇の期待感は高くなります。投資しておく価値は十分あるでしょう。

アクティブ・ファンドではなくETFを選ぶ理由

●アクティブ・ファンドではダメなのか?

たまにお客さまから「ハイリスク・ハイリターンを狙うなら、投資信託の『アクティブ・ファンド(市場の平均を上回る収益を追求する、積極運用型の株式型投資信託)』はダメですか?」と聞かれることがあります。アクティブ・ファンドの中にもよい商品はあると思いますが、ETF派の私は基本的におすすめしていません。そもそも、ETFとアクティブ・ファンドは基本的な発想が違います。ETFの発想はこうです。

「アクティブ・ファンドのように、個別銘柄のリサーチを行って銘柄を出し入れしてもムダ。結局は市場平均を上回ることなどできない。であれば、ムダなコストをかけず、インデックス構成銘柄をその構成比率に応じて保有するのが一番」これに対し、アクティブ型の発想は次のとおりです。

「市場には割安銘柄と割高銘柄がある。このような銘柄ごとの特性をリサーチし、機動的に銘柄を出し入れすることにより、市場平均を上回ることは可能だ」発想そのものについていうと、アクティブ・ファンドの考えのほうが正しいと私は思っいますが、現実はそれほど甘くはありません。残念ながら過去の収益率を比べると、アクティブ・ファンドがインデックスを上回っているというデータを見つけることはできません。さらに、ETFには流動性や透明性の高さといった長所もあります。以上のような理由で、私はアクティブ・ファンドを原則として使わず、ETFをおすすめしているのです。

●買うタイミング

株式ETFの売買タイミングは、株式の個別銘柄の売買と同様、最適なタイミングを見極めるのはプロでも困難です。「最も安いところで買い、最も高いところで売る」というのは、よほどのラッキーが重ならない限りは難しいとは思いますが、幸いにして株式ETFの場合、その割安感や割高感を「PER」(株価収益率)という指標で判断することができます。

PERというのは、「ある企業の株価が、その企業があげた一年間の一株当たりの純利益の何倍に相当するか」という値です。国際的に見て、PERは16倍程度が妥当といえるでしょう。これは一つの企業を見た場合の話ですが、一国の平均株価にもこの考えが当てはまります。たとえば2013年10月の時点で、日経平均採用銘柄の平均PERはちょうど16倍前後(2014年3月期予想ベース)ですが、これによって「まあ、日本株は妥当な水準にあるな」といった発想ができるわけです。もちろん、PERがすべてではありませんが、投資のタイミングを計るひとつの材料としては有効でしょう。

このようにタイミングを計って買ったとしても、そこからまた下がってしまった・・・これもよくある話です。こうした事態を防ぐ方法は一つしかありません、それは、時間による分散です。たとえば「100万円分、日本株式のETFを買いたい」と考えているなら、資金を3〜4等分し、タイミングをずらして買うのが得策といえます。

●どこで買えばいい?

口座さえあれば、どの証券会社からでも東証上場のETFには投資できます(海外ETFの取扱会社は限られます)。もし、現状でインターネット専業証券会社に口座を開いていないなら、まずは一つ開設することをおすすめします。インターネット証券は店舗型の証券会社と違い、証券マンから営業の電話が来ることはないのでご安心ください。

一般的に、店舗型証券会社の営業マンが自らETFをすすめることはまずありません。なぜならETFがローコストで、彼らにとっての儲けが少ない商品だからです。そのため、店舗型証券の店頭に出向き、運用の相談に乗ってもらっても、恐らくみなさんは永遠にETFを買えないでしょう。