「アクティブファンド特集」を見る

保有している間に過去の最高値を上回るには…

それでは、育てる投資において、なぜ「2経済サイクル」(10年程度)が投資期間の目安になるのでしょうか。

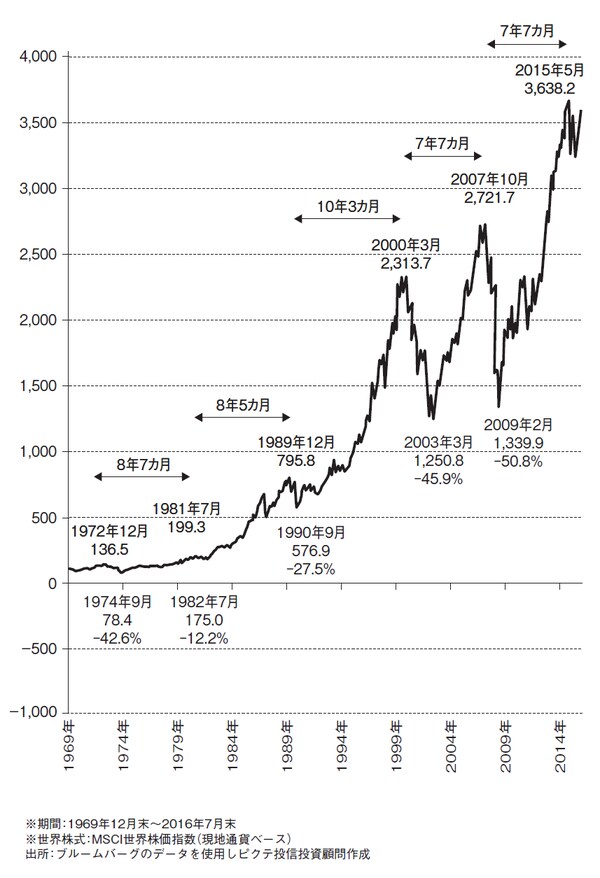

下記の図表1は、世界株式の株価の上昇と下落のサイクルを表しています。この上昇サイクルの前回のピークと次のピークの間は7年7カ月から10年3カ月まで幅がありますが、おおむね8~10年の1経済サイクルを反映していると考えられます。そのため、世界株式が大きく下落しても2経済サイクル(10年程度)保有している間には、過去の最高値を上回ることが分かってきます。

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

ただし、この図は「現在の株価上昇がそろそろ終焉を迎えようとしているのではないか」という読み方もできます。

[図表1]世界株式の上昇下落サイクル(現地通貨ベース)

育てる投資のキーワード、「世界」と「分散」

それを踏まえて、「育てる投資」の具体例として、ここでも当社の商品「ピクテ・グローバル・インカム株式ファンド(毎月分配型)」(通称グロイン、リスクと費用については巻末記載)を例に見てみましょう。この投資信託の特色は次の2点にあります。

①主に世界の高配当利回りの公益株に投資する

②特定の銘柄や国に集中せず、分散投資する

読み流してしまいそうですが、実はこの2つの文章に、「育てる投資」としての投資信託に求められる要件が凝縮されています。まず1点目の「世界の」と2点目の「(特定の)国に集中せず分散投資」です。日本人にとって身近なのは日本株ファンドだと思いますが、「育てる投資」として10年はしっかり保有しようとする場合、日本だけの1カ国に絞るのはよくありません。これは日本株市場の見通しが明るいかどうかといったことではなく、米国であろうとブラジルであろうと、一つの国に集中すること自体がリスクだからです。これは後ほどまた触れます。

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

もう一つは1点目にある「高配当利回り」の「公益株」というところです。少し詳しく説明しましょう。

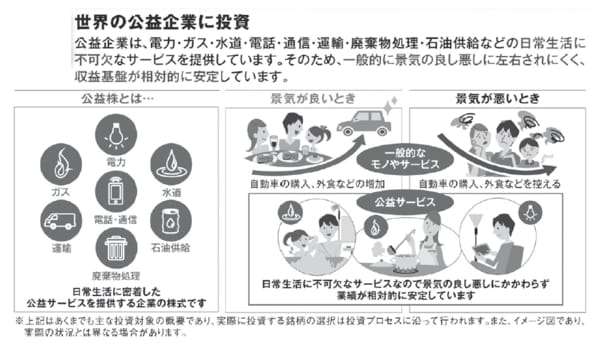

下記の図表2は「公益株」の説明をしています。図表にあるように、電力やガス、水道など日常生活のインフラ事業を担う公益企業の株式が公益株です。株式投資に馴染みのない方は、株など皆同じようなものに見えると思いますが、株式投資においてこうした業種(セクターとも言います)を意識することは実は大切なことです。

[図表2]ピクテ・グローバル・インカム株式ファンド説明図

図表2の中でも説明している通り、景気がよかろうが悪かろうが、私たちは電気やガス、水道などを使うため、公益企業の業績は景気に左右されづらく、相対的に安定しています。業績が安定していると、株価の動きも相対的に安定する傾向があります。

ここがポイントで、「育てる投資」として腰を据えてじっくり持とうとしても、日々の値動きが激しいものだと落ち着いて保有していられなくなります。「公益株」に絞り込むことは一つの例ですが、そうした長く保有できる「設計」の投資信託かどうかが重要な着眼点となるのです。2005年に「グロイン」を設計した際にも、そのポイントを重視しました。

以前の日本では、電力会社等の株式は株価も配当も安定していたため、債券のように安心して保有できる「資産株」と考えられていました。しかし、当時すでに日本の電力株は配当利回りが低く投資対象としての魅力はあまりなかったので、日本の電力やガスの株式は投資対象にはなりませんでした。一方、世界を見渡すと電力やガス、水道といった公益株に、事業内容も配当の高さも魅力的な株式が数多くありました。特にヨーロッパの公益企業には、民営化も背景にして、事業の多角化や世界的な事業展開を行い、成長を遂げる企業も存在していました。

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

日本はデフレが続いていましたが、欧州ではインフレ傾向にあり、欧州の投資家は株式に投資をして配当を受け取る、いわゆるインカム株式投資の考え方が浸透していました。この考え方は日本でも有効だと読んだのです。

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~