再投資して得た収益をタックス・ヘイブンの会社に蓄積

主要なタックス・ヘイブンでのIBCの概略は、これまでに説明した通りです。次にIBCを資金受け入れの器として、どのようなビジネスに利用するかについて説明します。

[PR]元・国税局部長による特別セミナー@幻冬舎

4月11日(土)開催『資産5億円以上の方のため戦略的「相続税」対策』

●プライベート・インベストメント会社

自分の居住している国にある預金、株式などの金融資産を、タックス・ヘイブンに設立したIBCに移転し、さらに第三国に再投資して上がった収益をタックス・ヘイブンの会社に蓄積するというものです(図表1)。

最近では、こうしたファンドの受け皿会社として、PCC(Protected Cell Company)が利用されています。PCCは、法的にはひとつの会社ですが、内部にたくさんのセルを持ち、そのセルの株式を別々に発行できます。セルには独自の名称をつけることも可能で、各種の事業活動も可能です。各セルは独立しており、ひとつのセルが破綻しても債権者の権利は限定され、資金回収はそのセルからのみに限られます。

元来、PCCはセルごとに自家保険のレンタル会社として利用されていましたが、アンブレラファンド、ヘッジファンドなどの集団投資スキームにも用いられるようになってきています。

特許権や意匠権などの「知的財産権」があれば・・・

●知的財産ライセンス会社

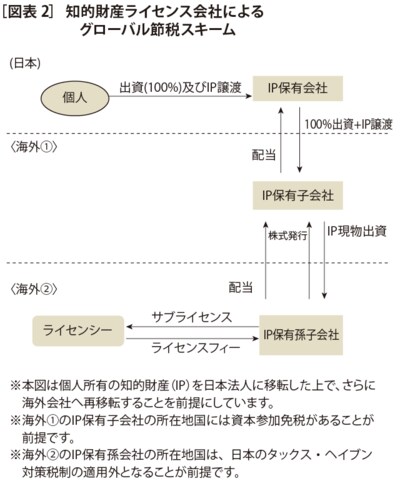

特許権、意匠権、ノウハウ、商標権などの知的財産権を、タックス・ヘイブンにつくった子会社などに売却します。その子会社は、知的財産権をさらに導管会社にライセンス供与し、その導管会社がエンドユーザー会社にサブライセンスして利益を上げるという仕組みです(図表2)。

ライセンスによる利益は、受け取り使用料の収入であり、第三者や導管会社からの送金時には源泉税がかかります。つまり各国と租税条約を締結し、かつ源泉税の低税率国や免税規定のある国をタックス・ヘイブン子会社の所在地とすれば、源泉税減免分の手取り収入が増加します。導管会社にはユーザーからライセンス収入が入りますが、タックス・ヘイブン子会社へサブライセンス料を払うので、所得はそれほど大きくなりません。

知的財産権を売却したときの居住国での税金関係のポイントは、知的財産権に商業価値がない時期に譲渡することです。ちなみに、日本では個人が特許権、工業所有権や著作権を売却すれば譲渡所得税がかかります。その場合の売却原価は記録が不明というケースでは売却価格の5%とすることになっています。日本にすでに著作権などの保有・管理会社を持っていれば、その売却利益は法人税の対象となります。

タックス・ヘイブンで不動産を所有するメリットとは?

●不動産保有会社

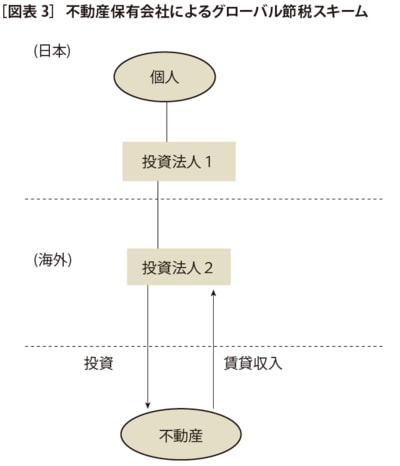

不動産は当該不動産の存在する国で課税されるのが原則です。タックス・ヘイブンにつくった子会社を経由して第三国に不動産を所有し、そこからの収入を得る場合は、当該国で課税されます。その第三国の税率が低ければメリットが生じます。連載第1回で挙げた国・地域で法人税率やキャピタルゲインの税率が低く、かつ良い不動産物件があればメリットが出てきます(図表3)。

第三国にある不動産をレンタルしている場合は、その国がタックス・ヘイブンであれば、不動産保有会社が受け取る賃料にも源泉所得税は通常かかりません。なお、不動産を所有しているタックス・ヘイブン子会社の株の売買で、第三国の不動産の譲渡所得を逃れようとしても、株の譲渡が不動産の譲渡そのものと認定され、課税される場合があります。

●商事会社

このケースの商事会社のモデルは、製造親会社と顧客との間に入り、製造親会社から商品を買って、顧客に転売し、利益を上げるというものです。つまりタックス・ヘイブンの商事(販売)子会社が中間マージンを取るわけです。もっとも、伝票の操作だけでマージンを取っていると問題がありますので、請求業務や輸出入の通関業務などの実務を行う必要があります。最近では販売会社に代えて、Commissionaire(問屋)とPrincipal(委託者)のスキームも利用できます。

[PR]元・国税局部長による特別セミナー@幻冬舎

4月11日(土)開催『資産5億円以上の方のため戦略的「相続税」対策』

次回では、タックス・ヘイブンにメリットのある持株会社の設立について見ていきましょう。