「買えたらラッキー」な中古アパートとは?

古い木造アパート、特に築22年を超えるようなものは、前述のように、残存期間がないため通常の大手メガバンクなどでは金融庁の方針が厳しすぎて借入が難しい場合がありますが、地銀などでは比較的柔軟に相談にのってくれます。

以下に中古アパートの主な借入先を列挙します。

①日本政策金融公庫(国民金融公庫) 金利は住宅ローンと同等

②地方銀行、信用金庫 金利は住宅ローンと同等

例)千葉興業銀行、千葉銀行、京葉銀行、横浜銀行など

③投資用アパートに寛大な金融機関 金利は3%〜4%

・オリックス銀行 ・静岡銀行 ・スルガ銀行 ・三井住友ローン&ファイナンス

・SBJ銀行

購入する物件、個人の信用にもよりますが、千葉県であれば千葉興業銀行が有力で1.5%程度の固定低金利で20年まで可能です。また、金利はやや高く3%前後ですが、三井住友ローン&ファイナンスは自宅を共同担保に入れるか3割頭金を入れることで25年の期間でも借入が叶うものもあります。

高利回りの入居率の高い中古のアパートを1つでも保有できれば、それは、キャッシュフローの改善に一躍貢献することになります。

例)3000万円利回り15%の場合、年間収益は450万あり返済は20年3%で年額192万円になるため、手残りは258万円になります。

仮に入居が半分近くに減ってしまっても安心感があります。

このようなアパートは10年、20年経過しても入居率が変わらないならば、リフォームしながらでもずっと保有し続ける方が得策です。つまり、中古アパートは「買えたらラッキー」なのです。

賃貸収入-ローン返済額=実質利益

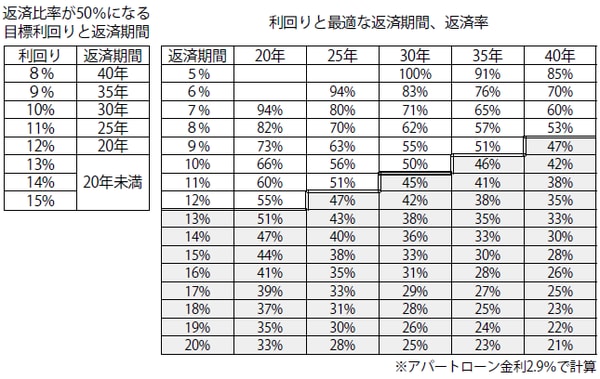

購入費用、収益率、返済率を計算するために、次のような表を作成し、何年のローンが組めるかで、どのくらいの収益率のアパートを購入すれば安全であるかを算出しました。

第一に大切なのは、賃貸収入-ローン返済額=実質利益として、キャッシュフローを描くことです。

私は2850万円のアパートを平均利回り14%で購入しましたが、

月次売上:2850万円×0.14÷12=33.2万円

返済ローン:20年金利3%

返済額:月々15万円

実質利益= 33.2万円-15万円-管理費33.2万×5%=16.5万円

となります。つまり、16.5万円は、毎月生み出される自由に使用可能な利益になるのです。

この実質利益は入居率に依存しますが、たとえ入居率が50%になっても、7700円の黒字です。

私の考え方は入居率が50%になっても、返済が赤字にならない水準になるように、購入計画を立てます。

下表は、1000万円のアパートを購入した場合、20年、25年、30年、35年、40年でローンを組んだ際、キャッシュフロー上、返済額と収入がほぼ50%になる利回りを求めたものです。

[図表1] アパートローンと返済ローンの差額が50%になるポイント

相場実勢に忠実な10年以上経過したアパートの家賃

利回り15%以上のアパートはなかなか入手が難しく、12%未満の利回りであっても、20年より長期の借入ができれば、キャッシュフローが健全なアパート経営ができることになります。そして、こうしたアパートは、新築では実現できません。

新築や分譲アパートで失敗する原因は、家賃設定が高いので、利回りを維持できると誤解してしまうことです。

逆に、10年以上経過したアパートの家賃は相場実勢に忠実になっており、利回りも正当な値です。

いずれにしても、前後1~2%以上(入居率、最低家賃、管理費、修繕費)の誤差を踏まえて購入すべきです。

中古のアパートを探し、ローンを組む際の問題は耐用年数と残存期間です。すでに説明しましたが、銀行の審査基準は資産査定であって、建物には残存期間という寿命があり、残存期間を超えると価値はないと判断されてしまいます。

耐用年数は、下記のように定められ、多くの銀行はこれをもとに何年のローンを提供できるかを判断します。

[図表2]

例)平成13年築の重量鉄骨のアパートのローンを申請したとして、今が平成28年だとすると、そのアパートは15年が経過していることになります。残存年数の簡便法による計算式は法定耐用年数ー経過年数+経過年数× 20%です。

上記の場合、残存年数=( 経過年数:34年- 15年= 19年)+19× 0.2=約22年となります。銀行により、最長の貸出し期間は22年以上ということになります。

ですので、この物件が12%以上の利回りならば、20年以上のローンが降りるので買いということになります。