\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

「分配金=預貯金の利息」という大きな誤解

日本で現在も根強い人気がある「毎月分配型投資信託」ですが、最初の設定は1997年といわれています。日本で購入できる投資信託に占める割合は、今でも60%を超えています。今回はこの毎月分配型投資信託のメリット、デメリットをわかりやすく解説していきます。

そもそも、投資信託における「分配金」とは何でしょうか。投資家の中には、分配金=預貯金の利息と誤解されている方もいるようです。しかし、投資信託の分配金は、預貯金の利息とは異なり、投資信託の純資産の中から支払われます。そのため分配金が支払われると、その金額相当分、基準価額が下がります。ここを理解されることが重要で、高分配を出しているファンドは、その分、基準価額が下がる可能性があるということです。

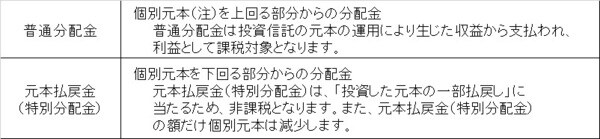

次にチェックするポイントとして、分配金の種類です。分配金には「普通分配金」と「元本払戻金(特別分配金)」の2種類があります。

【図表 分配金の種類】

普通分配金は、運用によって儲けが出た時に、利益の範囲から配当している「健全な分配金」といえます。

元本払戻金は、しばらく特別分配金と呼ばれていましたが、「特別」という名前からボーナスが出たと誤解されることが多くなり、呼び方が代わりました。これは、利益が出ていないにかかわらず出された分配金で、いわば「不健全な分配金」といえます。つまり、投資した資金を返却してもらっているにすぎないのです。

運用報告書など「分配金のお知らせ」をチェックして、受け取った分配金がどちらの種類の分配金なのかを確認することが重要です。

\投資対象は株式、債券だけではない!/ 金融資産1億円以上の方向け

「本来あるべき」オルタナティブ投資 >>他、資産運用セミナー多数開催!

分配金支払いがあるため「複利効果」が期待できない

最後に、メリット、デメリットを簡単にまとめます。一般的には、メリットよりデメリットの方が大きいという意見の方が多いでしょう。

メリット

・投資信託を売却せず、運用を続けながら、その運用成果を毎月受け取ることができる。

デメリット

・複利効果がない。本来、分配金として支払われなければ、そのまま投資資金として運用され続けていたはずが、分配金を支払ったことで、運用される資金が少なくなり、その結果、複利の効果が得られにくくなる。

・一方で、分配金を減額すると解約が多くなって、運用自体に支障が出かねない。

投資信託協会による「2015年投資信託に関するアンケート調査」によれば、毎月分配型投資信託を保有している顧客のうち、「分配金として元本の一部が払い戻されることもある」ということを理解している顧客はたった37%にすぎません。

また、毎月分配型投資信託での苦情で一番多いのが、毎月一定の分配金が振り込まれるので順調に運用され儲かっていると安心していたのに、現金化してみると投資した金額から大きく目減りしてしまっていたというケースです。

これらのことから言えるのは、分配型投資信託は、分配金がもらえるからという理由だけで飛びつくのではなく、しっかりとメリット・デメリットを理解したうえで、購入を検討することが大切です。

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~