税引前当期純利益が高ければ、法人税は多くなる

Q:「税金」の多い会社はいい会社? 悪い会社?

「税金が高いなぁ~、こんなにたくさん払っているの、ウチだけじゃないの!?」。役員会議をそーっとのぞいたら、社長と役員の間でこんな会話が聞こえてきてもおかしくありません。それだけ、法人税が会社にかける負担は少なくないといえます。

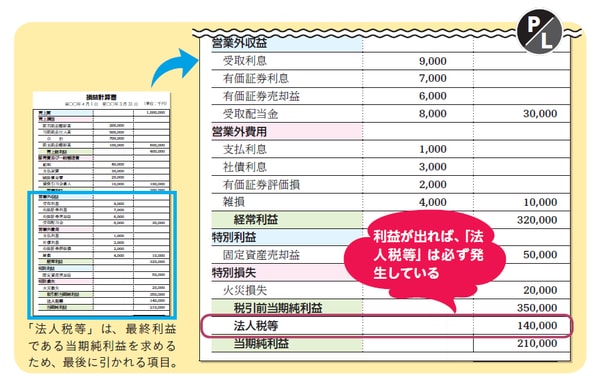

会社が納めた税金の金額は、損益計算書の「法人税等」に記載されているので、会社がいくら税金を払っているかは、そこを見れば知ることができます。法人税等は当期純利益を減らすので、利益におよぼす影響は当然あります。会社への影響ということでは、資金繰りの関係で法人税が払えずに倒産してしまうケースもあるほどです。しかし、黒字だから法人税が発生するのであり、その意味では払っていない会社より断然、よい会社であるといえます。

法人税は、税引前当期純利益(より正確にいうと税引前当期純利益に税法上の調整を行って算定される課税所得)に法人税率をかけて計算します。

●法人税額=税引前当期純利益(課税所得)×法人税率

この式より、税引前当期純利益が多いか、もしくは法人税率が高ければ法人税額が多くなることがわかります。法人税率は会社の規模によって異なりますが、規模が同じ会社であれば法人税率は同じです。

ですので、同規模の会社と比較して多くの税金を支払っていれば、それだけ利益を稼いでいることになります。

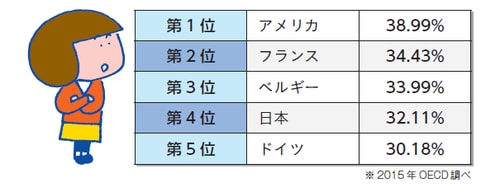

日本の法人税率は、世界の先進国と比べて高いことで有名です。法人税率が高いと、日本から法人税の低い国に移ってしまう会社が増えてしまいます。結果として、日本の国力はどんどん落ちていってしまうことになります。

会社が国際競争力を付けるためにも、高い法人税率は好ましくはありません。そこで、政府は法人税率を徐々に引き下げる方針を打ち出しています。

<法定実効税率の国際比較>

会社に課される国税・地方税の税率を合計したのが法定実効税率。表は法定実効税率が高い上位5か国。

法人税の負担割合を適切にする「税効果会計」

法人税は、税引前当期純利益から税率で算出した金額になりますが、実際に負担するべき税金としては多すぎたり、少なすぎたりすることがあります。

たとえば、ある会社の売掛金回収の見込みがなくなったので、会計上は損失として計上したとしても、税法上は倒産するまで損金として計上することは認められません。このため、損失を計上した年と、倒産して損金への算入が認められた年との法人税の負担の割合が適正でなくなってしまいます。

減価償却費についても、同様のことがいえます。決算書で計上してあったとしても、一定額以上は税制での損金にならないと定められています。

このような会計と税法上のルールの違いで、決算書の数字と負担すべき税金とにズレが生じてくるのです。

このズレを調整するのが税効果会計です。税効果会計は、法人税の負担割合を適切にするものであり、通期でみれば納める税金の額に変わりはありません。なので、節税につながるものではありません。

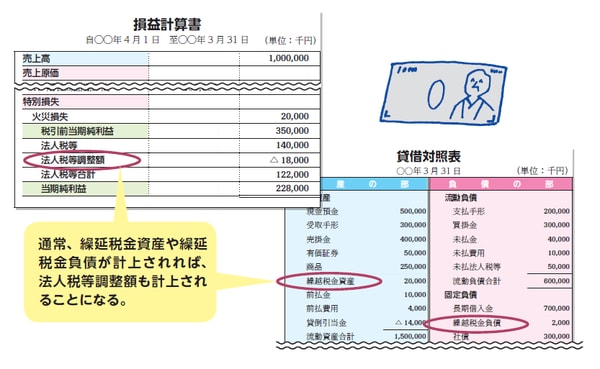

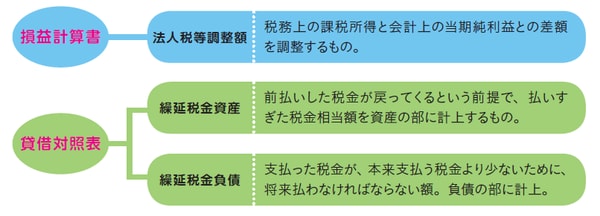

<税効果会計で追加される項目の計上場所>

法人税等調整額は損益計算書の法人税等の下に計上される。繰延税金資産、繰延税金負債は貸借対照表のそれぞれ資産の部、負債の部に計上される。

税効果会計の採用で、正しい会社の業績を開示できる

税効果会計を採用することのメリットは、将来的な利益が出ることが前提になりますが、年ごとの税金コストの適正化かつ平均化がはかれることです。このメリットより、大企業を中心に税効果会計を採用するようになっています。

税効果会計を採用すると、損益計算書には法人税等調整額、貸借対照表には繰延税金資産、繰延税金負債という項目がのってきます。それぞれの項目が意味することは、次の図のようなものになります(➡下図<税効果会計導入での項目>)。税効果会計を採用していることは、会社のよし悪しにはつながりませんが、株主などのステークスホルダーに、より正しい会社の業績を開示しているという意味で、評価すべき点でもあります。

<税効果会計導入での項目>

税効果会計を導入すると、決算書には次のような項目が追加される。なお、上場企業の導入は義務となる。

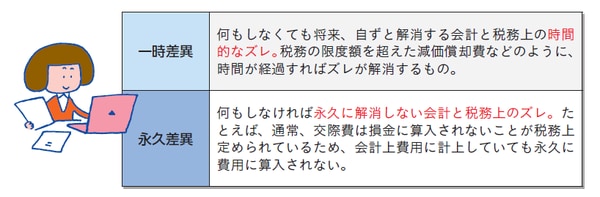

<税務調整の種類>

税効果会計の対象となる税金のズレは、下表の一時差異のみ。永久差異については含まれない。