そもそも相続税はどうして課税されるのか?

相続財産が一定の額を超えると相続税が発生します。

相続税は、亡くなった親族などから財産を受け継いだり、遺言などで財産を受け取った額に応じて課せられる税金です。

相続税は国による考え方の違いから、ない国もあります。ではなぜ相続税という税が日本にはあるのかというと、①相続が偶然から大金を得るという不労所得であること、②特定の人に財産が集まってしまわないよう抑制するため、などの理由だとされています。

相続税が課税されるのは、相続によって得た財産の合計額が、基礎控除額を超えた場合です。基礎控除額を超えることがなければ、相続税は納税しなくてもよいのです。

亡くなった方の残した財産が、相続税の基礎控除額(非課税枠)を超えていたなら、被相続人の死亡を知った日の翌日から10ヵ月以内に税務署に「相続税申告書」を提出し、納付します。

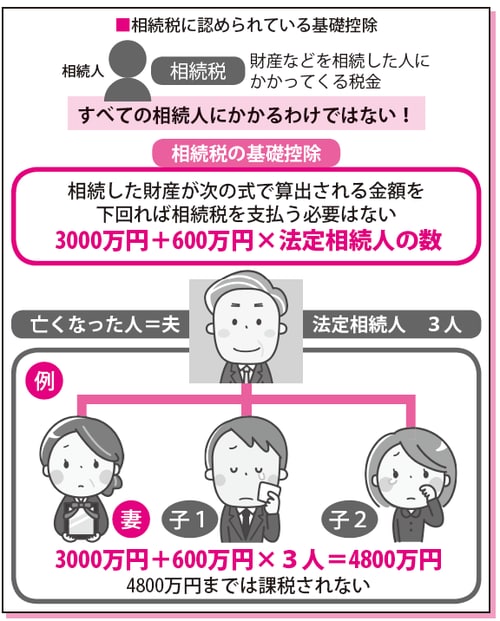

相続税は基礎控除額を超えた分に対して課税される

相続税の非課税枠(基礎控除額)とは

3000万円+600万円×法定相続人の数で計算されます。

「法定相続人」とは、法律によって定められた相続人のことです。

相続で取得した合計金額が基礎控除額を超えた金額に相続税が課税されます。たとえば、残された人が妻と子どもが2人だった場合、基礎控除額を計算すると、3000万円+600万円×3=4800万円となります。

仮に相続した総額が4500万円であれば相続税は発生しません。

5000万円ならば200万円に相続税が課税されるということです。

ここがポイント

相続税は、亡くなった人から受け取った財産に課税される税金です。

非課税枠(基礎控除額)を超えた分について課税されるもので、相続税が発生した場合には、10ヵ月以内に申告、納税をします。