ゴールドオンライン新書最新刊、Amazonにて好評発売中!

世界の税金はどうなっているのか 富裕層の相続戦略シリーズ【国内編】

矢内一好(著)+ゴールドオンライン(編集)

シリーズ既刊本も好評発売中 → 紹介ページはコチラ!

遺贈寄付の活用

遺贈寄付の流れ

遺贈寄付とは、ご本人が亡くなったときに、ご自身の財産を特定の団体に寄付することをいいます。遺贈寄付の実行には、あらかじめ、遺言書を作成しておく必要があり、作成するうえで、下記の点を注意します。

〇法的に有効な遺言書を作成する→公正証書遺言が望ましい

〇遺言執行者を指定する→遺言の内容を実現させる

〇相続人の遺留分を侵さない内容にする→兄弟姉妹以外の相続人に権利がある

〇遺贈先を明記する→正式名称を記載する

遺贈寄付の相手先として、公益財団法人や公益社団法人、特定非営利活動法人などの団体が対象となるケースが多いようです。これらの団体への寄付財産は、現預金であれば受け入れはスムーズですが、不動産や有価証券を寄付する場合は、寄付先が受け入れ遺贈寄付の活用るかどうかを、事前に相談する必要があります。

場合によっては、寄付対象の不動産や有価証券を、遺言執行者によって換金したうえで、寄付を実行することになります。

遺贈寄付の注意点

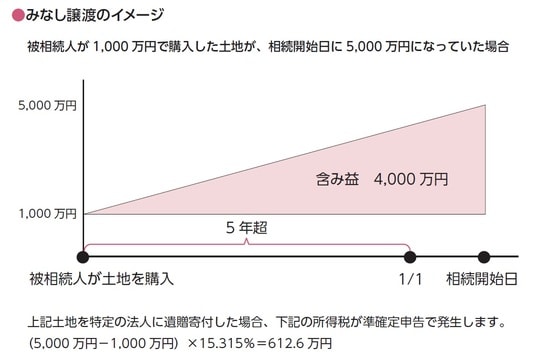

不動産や有価証券を遺贈寄付する場合は、寄付者が亡くなった時に、寄付先に時価で譲渡したものとみなして、時価と寄付者が購入したときの価格との差益について所得税が発生します。

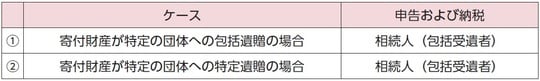

寄付者が亡くなった年の1月1日現在の所有期間が5年を超えているときは15.315%、5年以下のときは30.63%の税率を差益に乗じます。この申告手続きを、準確定申告といい、1月1日から亡くなった日までの所得を亡くなってから4か月以内に、相続人(包括受遺者を含みます)が申告・納税をします。

包括遺贈とは、遺産および債務の全部または一定割合を指定する遺贈をいい、包括受遺者は相続人と同じ権利と義務を負います。

図表9のケース1は、寄付を受ける特定の団体が、包括受遺者となるため、所得税の申告と納税の義務を負うことになり、寄付を受ける者と所得税を納税する者が一致するため、問題点は発生しません。

ケース2は、寄付を受けない相続人(包括受遺者)が、所得税の申告と納税義務を負うことになるため、寄付を受ける者と所得税を納税する者が一致しない不都合が発生します。

このような場合は、受遺者の承諾を受けたうえで、「みなし譲渡課税に発生する所得税を受遺者に負担させる」という旨の負担付遺贈を検討する必要がでてきます。

奥田 周年

行政書士

OAG税理士法人 社員税理士

注目のセミナー情報

【税金】3月11日(水)開催

【ヒロ税理士が徹底解説】高所得者の所得税対策

「自己資金ゼロ」で短期償却~年間400万円以上の手取りUPも~

【海外不動産】3月18日(水)開催

5つ星ホテル 『ドルチェ ペニソラ クアンビン』第二期募集開始!

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】