ゴールドオンライン新書最新刊、Amazonにて好評発売中!

世界の税金はどうなっているのか 富裕層の相続戦略シリーズ【国内編】

矢内一好(著)+ゴールドオンライン(編集)

シリーズ既刊本も好評発売中 → 紹介ページはコチラ!

相続税vs贈与税どちらがお得?

相続税と贈与税で、どちらがお得にご家族に承継できるかは、相続税の実効税率と贈与税の実効税率の比較が必要です。実効税率とは、課税財産に対して実際に負担する税金の割合をいい、実効税率17%の場合、移転する財産1000万円に対し170万円の税金を負担することを意味します。

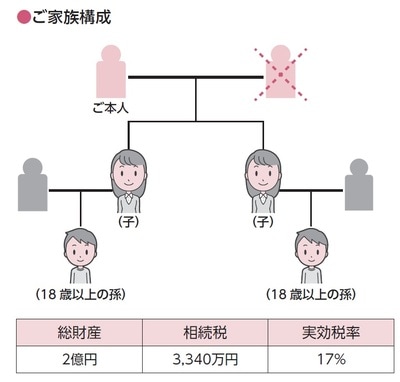

図表5のように、ご本人の相続人はお子様2人、お子様の家族構成はそれぞれ、配偶者と子が1人いる前提で説明します。

ご本人の相続時の総財産を2億円と想定すると、相続税は、実効税率が17%のため、子2人で3340万円の負担が必要となります。

一方で、贈与税の計算方法は、暦年課税と相続時精算課税の2つの方法があります。暦年課税の場合は、18歳以上の子・孫へ300万円を贈与すると、19万円(6.3%)、500万円を贈与すると特例税率を適用できるため、48.5万円(9.7%)が贈与税となります。

子の配偶者への贈与は、300万円を贈与すると19万円(6.3%)。500万円を贈与すると一般税率のため、53万円(10.6%)が贈与税となります。

いずれも、相続税より贈与税の実効税率が低くなるため、贈与税の方が有利です。しかし、ご本人に相続が発生した場合、お子様が相続で財産を取得すると、相続前7年以内の贈与財産を、相続財産に加算する必要があり、結果として、相続税で課税されます。

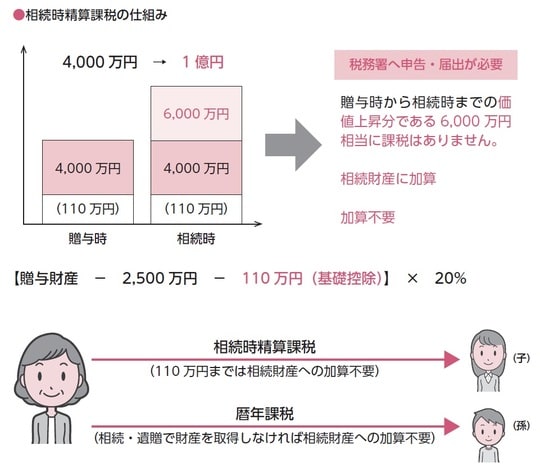

相続時精算課税の場合は、贈与から何年経過していたとしても、贈与財産を相続財産に加算して相続税が課税されます。

なお、令和6年以降の贈与は、110万円までは相続財産に加算する必要がないため、推定相続人であるお子様への贈与は有利に働きます。結果として、相続により財産を取得する可能性のあるお子様は、相続時精算課税を選択して110万円の贈与を受け、相続により財産を取得する可能性のない孫や子の配偶者は、暦年課税により贈与税の申告をします。贈与財産の金額の決め方は、ご本人の年齢や税負担を考慮して検討していきます。

奥田 周年

行政書士

OAG税理士法人 社員税理士

注目のセミナー情報

【税金】3月11日(水)開催

【ヒロ税理士が徹底解説】高所得者の所得税対策

「自己資金ゼロ」で短期償却~年間400万円以上の手取りUPも~

【海外不動産】3月18日(水)開催

5つ星ホテル 『ドルチェ ペニソラ クアンビン』第二期募集開始!

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】