ゴールドオンライン新書最新刊、Amazonにて好評発売中!

世界の税金はどうなっているのか 富裕層の相続戦略シリーズ【国内編】

矢内一好(著)+ゴールドオンライン(編集)

シリーズ既刊本も好評発売中 → 紹介ページはコチラ!

相続時精算課税制度の活用

相続時精算課税制度とは

相続時精算課税制度は、平成15年にできた制度で、高齢者の資産を早期に子世代へ移転できるようにするため、贈与税の発生しない控除額を2500万円としている制度です。ただし、贈与者に相続が発生したときは、贈与財産を相続財産に加算して、相続税で精算します。

令和6年以降の相続時精算課税制度を利用した贈与は、110万円の基礎控除額があり、この金額の範囲内であれば、相続財産に加算する必要がありません。

この制度は、父には精算課税制度、母には暦年課税制度というように、贈与者ごとに使い分けができ、選択する場合は、「相続時精算課税選択届出書」を税務署長に提出する必要があります。なお、一度、この制度を選択すると、暦年課税制度に変更することはできないことに注意してください。

Point

・毎年、相続財産への加算の不要な110万円の基礎控除がある

・毎年110万円の基礎控除以外に、累計で贈与財産2500万円までは贈与税は発生しない

・選択には、「相続時精算課税選択届出書」の提出が必要

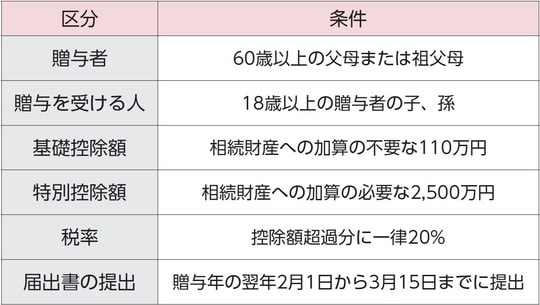

相続時精算課税制度を選択できる人

この制度を選択できる人には、図表4の条件が必要です。

相続時精算課税の贈与税の計算方法

贈与税の計算は、次の算式で計算します。(贈与財産ー基礎控除額110万円ー特別控除額2500万円)×20%

相続時の精算

贈与者の相続税の申告では、相続時精算課税制度を選択した贈与財産は、110万円の基礎控除額を超える部分について、贈与時の価額で相続財産に加算します。なお、支払った贈与税は、相続税から控除でき、納税超過分は還付されます。

Point

・一度選択すると、暦年課税に戻ることはできない

・払いすぎた贈与税は還付

注目のセミナー情報

【税金】3月11日(水)開催

【ヒロ税理士が徹底解説】高所得者の所得税対策

「自己資金ゼロ」で短期償却~年間400万円以上の手取りUPも~

【海外不動産】3月18日(水)開催