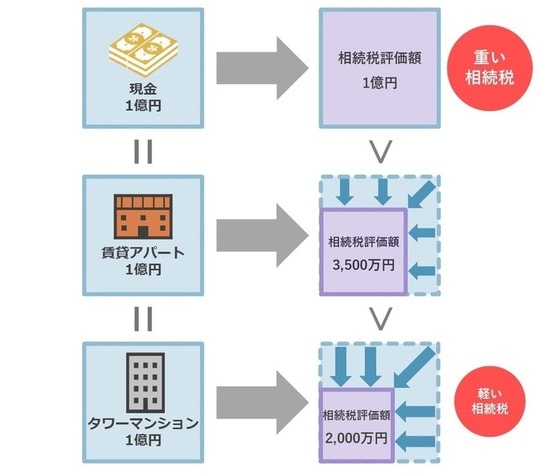

相続税は「評価額」で決まる

相続税は、相続財産の合計額に税率を掛けて計算されます。正確には、債務や基礎控除額を差し引きますが、基本的には「個別資産の評価額を合計する」形で算定されます。

土地や建物など時価が明確でない資産については、法律で定められた評価方法(路線価方式など)を使って評価されます。ここで重要なのは、「評価額」は「実際の価値」とは異なることがあるという点です。

したがって、評価額をうまく下げることができれば、相続税の負担を軽減することができます。

評価額を下げる方法…1.「資産の組み替え」

評価額を下げる手法のひとつが、「資産の組み替え」です。たとえば、金融資産を不動産に組み替えると、相続税評価は大幅に下がります。特に、賃貸用のタワーマンションなどを保有している場合、評価額は実際の市場価値の約5分の1程度に抑えられることがあります。

ここで重要なのは、評価額は下がっても資産そのものの価値は変わらない点です。これは法律で認められたルールに沿った節税手法であり、違法ではありません。

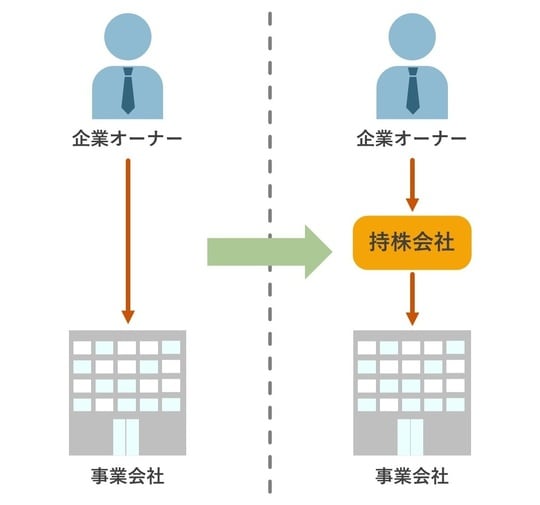

評価額を下げる方法…2.「持株会社」の活用

会社経営者の場合、自身が経営する事業会社の株式を保有していると、その株式の評価額が高くなることがあります。この評価額を抑える手法として、「持株会社」の設立が挙げられます。

これには、「持株会社が事業会社の株式を保有する」という構造を作ることで、評価の仕方を変えるという狙いがあります。

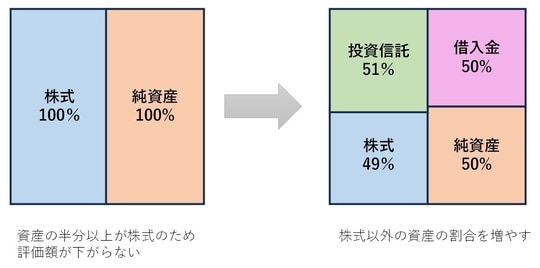

ただし、持株会社が株式ばかりを保有していると、評価額が下がらないという特別ルールが存在します。この状態の会社は「株式保有特定会社(カブトク)」と呼ばれ、節税効果が限定されます。

そこで、持株会社が事業会社の株式以外の資産も保有することで、カブトクを回避する手法があります。それが、「株特外し」です。