運用商品を変更する方法のひとつ「スイッチング」

Q.「スイッチング」とは何ですか?

A.現在保有している運用商品を売却、または解約して、他の運用商品に買い換えることです。

運用商品を変更する方法のひとつに「スイッチング」があります。保有している運用商品の一部または全部を売却もしくは解約し、戻ってきた代金で他の商品を購入することをいいます。

スイッチングは、運営管理機関のホームページ上やコールセンターを通じて指示することでおこないます。運営管理機関には「3か月に1回以上スイッチングができるように」と法律で定められていますが、回数の上限については確認するようにしましょう。

スイッチングは「売却または解約したい商品」と「購入したい商品」をセットで申し込む必要があります。

その流れは、まず「売却または解約したい商品」の売却または解約がおこなわれ、戻ってきた代金の受け渡しが完了したのちに、「購入したい商品」の購入がおこなわれます。そして、購入した運用商品の受け渡しをもって手続きは完了します。また、対象となる商品の組み合わせや申込日時によって、かかる日数は変わってきます。

「配分変更」との混同に注意

スイッチングの手続き自体に手数料はかかりませんが、運用商品によって、購入時、そして売却または解約時に手数料がかかる場合があります。具体的には、投資信託の場合は「信託財産留保額」、保険商品の場合は「解約控除」が差し引かれます。

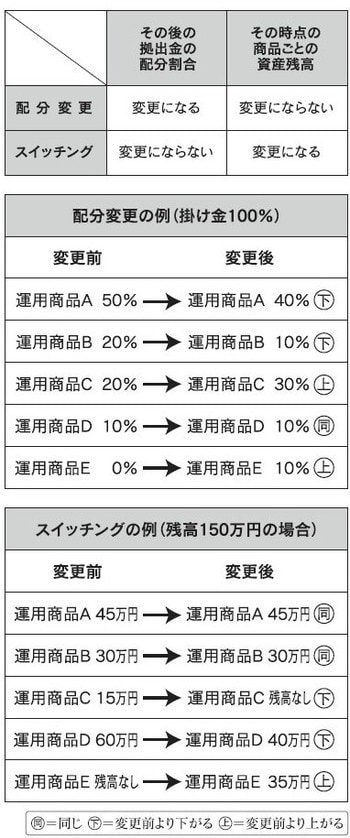

また、毎月の拠出金で買い付ける運用商品の比率を変更することを「配分変更」といいますが、この「配分変更」と「スイッチング」を混同している人が多いので、下に違いをまとめておきます。

【図表】 配分変更とスイッチングの違い