ゴールドオンライン新書最新刊、Amazonにて好評発売中!

データで読み解く「日本経済」のリアル【エンタメ・スポーツ・事件編】

宅森昭吉(著)+ゴールドオンライン(編集)

データで読み解く「日本経済」のリアル【季節&気象・マインド・おもしろジンクス編】

宅森昭吉(著)+ゴールドオンライン(編集)

富裕層の資産承継と相続税 富裕層の相続戦略シリーズ【国内編】

八ツ尾順一(著)+ゴールドオンライン(編集)

シリーズ既刊本も好評発売中 → 紹介ページはコチラ!

バランスシートは企業の最重要決算書のひとつ

企業の決算書は、健康診断書のようなもので、企業が健全か否かなどを表します。税務署が課税に用いるほか、銀行は融資の判断に、投資家は株式投資の判断に、納入業者は「この業者に物を売っても代金を回収できるだろうか?」といった観点で利用します。また、就活生も「この会社に就職しても、すぐに倒産するリスクはないだろうな?」と考える材料に使ったりします。

重要な決算書は貸借対照表(バランスシート)、損益計算書(P/L)、キャッシュフロー計算書で、「財務三表」と呼ばれています。損益計算書は売上高から諸費用を差し引いて利益を計算するというもので、比較的わかりやすいものです。キャッシュフロー計算書は、前期末の現金残高に売上額等を足して仕入れ額等を引いて今期末の現金残高を示し、現金残高が増減した要因を示すものです。

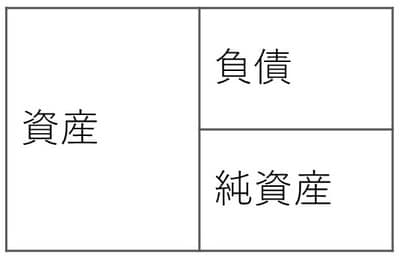

以上の2つと比べて、理解がむずかしいのがバランスシートでしょう。形は四角形で、左右に分かれています。左は資産、右上は負債、右下が純資産です。資産は、なにを持っているのかという一覧表ですが、原則として取得価格で記載されているため、その資産を調達するのに何円必要だったかがわかります。

右側は、銀行から何円借金をしたのか、株主から何円調達したのかを示していますから、資産を購入するための資金をどのように調達したのかがわかります。

バランスシートと呼ばれるくらいですから、貸借対照表の左と右は同じ金額です。調達した資金額と保有資産額が等しいのは、ある意味で当然ですね。余った資金は現金として左側に掲載されますから、買った物が少なくても問題ないのです。

100円で買った物が200円で売れれば100円の儲けですが、100円を配当してしまえば資産の部には現金が100円だけ計上されるので、右側には変化がありません。

配当されなかった利益は内部留保に

100円儲かったけれども配当せずに企業が持っていれば、左側の資産が100円増えますが、右側はどうなるのでしょうか。それは、純資産が100円増えるのです。

株主から受け取った資金額は資本金としてバランスシートに計上されますが、それ以外にも「利益のうちで配当されなかった部分の金額」は「内部留保」として資本金と同じように扱われるのです。

「本来であれば、利益は一度株主にすべて配当してから株券を印刷して新しく資本金を払い込んでもらうべきなのでしょうが、その手続きを省略した」という扱いになるわけです。そう考えれば、内部留保も株主に出してもらった資金のようなものだといえるでしょう。

100円で買ったものが50円でしか売れなければ、左側の資産が50円減りますが、同時に右側の純資産も50円減るので、やはり左右は等しくなります。配当されなかった利益が会社に残れば、内部留保が増えるわけですが、反対に損失が出れば、損失分だけ内部留保が減るからです。

純資産が多い企業が倒産しにくいワケ

企業の負債は、返済しなければなりません。したがって、資産が減ってくると、「資産をすべて売っても負債が返せない」という事になりかねません。そうなれば、銀行は「他の銀行が返済を受ける前に、会社の金庫に資金がある間に急いで返してもらおう」と考えますから、銀行が先を争って返済要請をしてきます。そうなれば倒産です。つまり、資産の額と負債の額を比べて負債の方が多いと企業は倒産する可能性が高くなるわけです。

一方で、負債が少なくて自己資本が多い会社は、赤字が続いて資産が減っても、純資産が減るだけなので、銀行は安心していられます。株主は気が気ではないでしょうが、「自分が出資した金を返せ」とは言えないので、会社の金庫が空になって会社が倒産する可能性は小さいわけです。

「一株あたり純資産額」が株価の基本

会社が解散する時には、資産をすべて売却して負債をすべて返済して、残りを株主が山分けすることになります。その際に、資産が購入価格どおりに売れるとすれば、株主が受け取る金額は一株あたり純資産額となります。

実際には持っている不動産が購入価格より高く売れたり安く売れたりするでしょうが、そうした話は本稿では忘れておきましょう。

本当に解散する際には、買ったばかりの新車が中古車として安く買い叩かれたりするのでしょうが、実際には解散せずに新車が大いに利益に貢献することが期待されるわけですから、そうした話も本稿では忘れておきましょう。

企業が解散するのではなく、買収される場合には、一株純資産より高い値段で買収されるのが普通です。それは、企業にはバランスシートに載っていない資産があるからです。ノウハウ、知名度、信用等々は、無形資産と呼ばれ、バランスシートには載っていませんが、企業が利益を生み出す際に重要な役割をしますので、買収される際にはその価値が評価されるのです。

買収ではなく、通常の取引でも無形資産の価値が評価されて株価が一株あたり純資産を上回るというのが理屈なのですが、日本の上場株は一株あたり純資産額を下回って取引されているものも多いのが実際のようです。

今回は、以上です。なお、本稿はわかりやすさを重視しているため、細部が厳密ではない場合があります。ご了承いただければ幸いです。

筆者への取材、講演、原稿等のご相談は「ゴールドオンライン事務局」までお願いします。「THE GOLD ONLINE」トップページの下にある「お問い合わせ」からご連絡ください。

塚崎 公義

経済評論家

注目のセミナー情報

【国内不動産】2月14日(土)開催

融資の限界を迎えた不動産オーナー必見

“3億円の壁”を突破し、“資産10億円”を目指す!

アパックスホームが提案する「特別提携ローン」活用戦略

【国内不動産】2月18日(水)開催

東京23区で利回り5.3%以上を目指す

建売ではなく“建築主になる”新築一棟マンション投資とは

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】