6月17日~6月23日の「FX投資戦略」ポイント

<ポイント>

・米ドル/円は過去1ヵ月、142~146円を中心に方向感の定まらない展開が続いた。

・先週は後半にイスラエルとイランの軍事衝突リスクが浮上し、一時的に米ドル売りで反応したものの、原油価格の高騰やインフレ再燃への懸念から、その後は米ドル高・円安へ転じた。

・今週は日米の金融政策発表が予定されている。中東情勢などを受けた日米の金融政策の見通しが最大の焦点。米ドル/円は、基本的に上値が限られるとの見方に変わりなく、142~146.5円のレンジで予想する。

先週の振り返り…中東リスクには最初円買いで反応も、その後は円売りに

週前半の米中合意期待の米ドル高・円安も145円台で一巡

先週の米ドル/円は、関税交渉での米中合意期待などから株高を手掛かりとした米ドル買いが先行しました。ただそういった米ドル/円の上昇は145円台半ばで行き詰まり、過去1ヵ月近く続いている上値の分岐点、146円の突破に至らなかったことから、週後半は下落に転じました(図表1参照)。

13日にはイスラエルがイランを空爆し、中東の地政学リスクへの懸念から株価が一時大きく下落すると、米ドル/円も売りで反応し、142円台まで下落する場面もありました。

ただその後は米ドル高・円安が再燃。原油価格の急騰が、原油輸入の依存度が高い日本ということで円売りの材料になったこと、また原油高を通じたインフレ再燃への懸念から米金利が上昇したことは米ドル買いの材料視とされたためでしょう。

長期金利差より短期金利差が手掛かりになりやすい米ドル/円

新たに浮上したイスラエルとイランの軍事衝突リスクは、すでに述べたように原油高を通じて円売り材料であり、インフレ再燃懸念で米金利上昇に伴う米ドル買い材料、そして世界経済の不透明要因として株安材料と考えられます。

では、さらに米ドル買い・円売り拡大に向かうか。それはインフレ再燃と景気先行き悪化見通しのなかで日米の金融政策がどう反応するかが鍵ではないでしょうか。

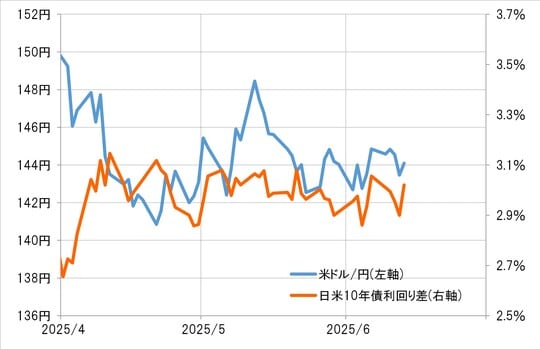

5月以降、米ドル/円は日米長期金利差(米ドル優位・円劣位)との関係が薄れてきました(図表2参照)。米金利上昇が景気回復を受けた「よい金利上昇」か、米財政赤字の拡大を懸念した「悪い金利上昇」かの見分けが微妙になっている影響があるのではないでしょうか。

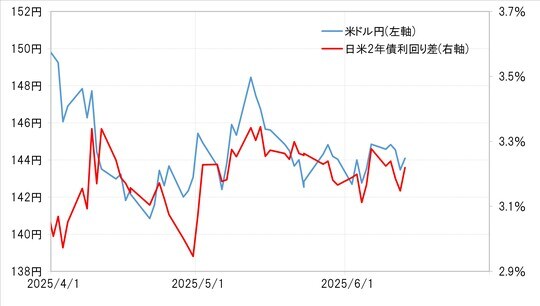

そういったなかでは、金融政策を反映する短期金利の日米の金利差のほうが米ドル/円の行方を考えるうえで参考になりそうです(図表3参照)。

日米の金融政策は、これまでは日銀は追加利上げ、一方FRB(米連邦準備制度理事会)は利下げの再開を検討する状況との理解が基本であり、このため金利差は縮小する見通しと考えられてきました。それがこの中東の地政学リスクによってどこまで変わる可能性があるかを見極めることになりそうです。